Блог им. KDvinsky |Новое IPO на рынке. Выходит FabricaOne.AI. Интересно ли размещение?

- 19 ноября 2025, 21:41

- |

До конца года IT-компания FabricaOne.AI намерена провести IPO на Московской бирже. Предприятие является «дочкой» инвестиционно-технологического холдинга «Софтлайн» и специализируется на разработке корпоративных IT-продуктов и решений на основе искусственного интеллекта.

Понимаю, что ИИ звучит сейчас модно и все подряд хотят назвать себя ИИ-компанией, но FabricaOne, действительно, работает непосредственно в этом сегменте. Понятно, что не на своих моделях, но это и невозможно.

Нам, как инвесторам, важна не столько технологическая составляющая, сколько инвестиционная привлекательность и возможность заработать. Причем с дочерними компаниями различных холдингов появляется сразу два варианта: либо непосредственно на «дочке», либо на корпоративном центре. Но об этом ниже.

Посмотрим на финансовые показатели FabricaOne. Компания как раз недавно представила отчет за девять месяцев:

- Выручка: 14,02 млрд (+30% г/г)

- Валовая прибыль: 3,17 млрд (+32% г/г)

- Скорр. EBITDA: 1,03 млрд (+43% г/г)

- Чистая прибыль: 214 млн (годом ранее — убыток в 45 млн)

( Читать дальше )

- комментировать

- 502

- Комментарии ( 2 )

Блог им. KDvinsky |Дом.РФ выходит на биржу. Стоит ли участвовать в размещении?

- 16 ноября 2025, 16:54

- |

Госкомпания Дом.РФ открыла 14 ноября книгу заявок на участие в IPO компании. Уже в первые три часа она была полностью покрыта. Причем 10 млрд из 20 млрд дают институциональные инвесторы. Хоть объем в 20 млрд рублей кажется приличным для нынешнего российского рынка, здесь мы имеем некоторое исключение.

IPO Дом.рф является, без преувеличения, задачей государственной важности. И, разумеется, готовят его тщательно, заранее договариваясь с инвесторами. Частники здесь выступают скорее неотъемлемым дополнением. И предположу, что у Дом.рф есть желание дать физическим лицам заработать.

Ценовой диапазон акций установлен на уровне в 1650-1750 рублей, что означает капитализацию pre-money в 267-283 млрд. Впрочем, книга заявок была покрыта по верхней границе, поэтому будем ориентироваться на 283 млрд.

Много это или мало? Если разбирать финансовые показатели Дом.РФ, то сразу же можно увидеть, что компания не является классическим банком. Около 40% приходятся на доходы, не связанные с банковской деятельностью. Это секьюритизация ипотеки (перевод ипотечных кредитов в ипотечные облигации), сдача в аренду жилья (23 тыс. объектов), исполнение функций земельного агента, производство лифтов (Щербинский завод), развитие цифровых сервисов и т.д. Остальные 60% приходятся на классические кредиты/депозиты.

( Читать дальше )

Блог им. KDvinsky |Стратегия участия в IPO. Никакого смысла нет?

- 03 ноября 2025, 10:18

- |

В конце 2023 — первой половине 2024 гг. на российском фондовом рынке имел место бум IPO. Компании выходили на размещение буквально каждую неделю. И всего за этот период разместились 17 компаний. Потом, в силу всем понятных причин, начался штиль. В 2025 году мы имеем лишь театральное «IPO» Jetlend на СПБ Бирже, а также недавний выход девелопера GloraX на Мосбиржу.

Однако сейчас активность компаний начинает возвращаться. В течение нескольких недель свои акции разместит Дом.РФ (решение уже принято). И, скорее всего, с предложением к инвесторам выйдет «Винлаб». В первой половине 2026 года мы увидим если не повторение двухлетней тенденции, то и не такое затишье, как на протяжении последнего времени.

В связи с этим важно понимать основные принципы как IPO, так и работы на рынке. Чтобы сначала не ломать голову по поводу участия в первичном размещении, а потом — не терпеть убытки.

Ответим на, казалось бы, простой вопрос: кто из частных инвесторов может заработать на бирже? Очевидно, тот, кто покупает акции за дешево. То есть, ниже справедливой стоимости. Понятно, что нет универсального понятия справедливой стоимости. В каждом случае она индивидуальна. Многое зависит от сектора экономики, от перспектив компании, от драйверов переоценки и, в конце концов, от субъективного мнения.

( Читать дальше )

Блог им. KDvinsky |Евтушенков против мифов: IPO — это худший способ привлечения инвестиций

- 22 июня 2025, 22:18

- |

Основатель АФК «Система» Владимир Евтушенков выдал базу про IPO (со стороны действующих акционеров компании):

IPO — это вообще не панацея ни от чего. Раз. IPO — это самый плохой способ привлечения инвестиций. Это два. Почему самый плохой? Ты расстаёшься, так сказать, с частью собственности. И третье: чтобы делать IPO, должна созреть для этого среда — рынки. Как поведёт себя рынок к концу года, осенью? Будут ли окна для IPO? В этом главный вопрос. Если окна не будет — мы ничего делать не будем. Если появится благоприятное окно — ну почему нет? Поэтому это не самоцель. У нас нет задачи — IPO любой ценой. Да и ни у кого нет. Любой ценой вообще ничего не надо делать.

Один из немногих голосов разума среди множества популистских криков о необходимости развивать фондовый рынок как инструмент привлечения инвестиций.

Посмотрим на IPO со стороны действующих акционеров и потенциальных инвесторов. Если основной целью служит именно привлечение капитала (что бывает чаще всего), то интересы акционеров и инвесторов кардинально противоречат друг другу. Логично, что первые хотят продать долю в компании как можно дороже, а вторые — купить как можно дешевле. Можно сколько угодно говорить о необходимости поиска баланса, но здесь его нет.

( Читать дальше )

Блог им. KDvinsky |IPO Промомед. Высокий ключ душит фарму

- 08 июля 2024, 15:12

- |

Несмотря на, казалось бы, неблагоприятные условия на рынке ввиду высоких ставок, выход компаний на IPO не прекращается. Весьма удачно для контролирующих акционеров (но не для миноритариев) разместились «ВсеИнструменты». Теперь подошла очередь компании «Промомед».

Долго писать о бизнесе компании я не буду, все-таки у нас главная задача – определить, насколько IPO может быть интересно для участия. Но отмечу, что «Промомед» уже состоялся как качественный бизнес, а также является бенефициаром процесса импортозамещения в отрасли фармацевтики. В особенности, после ухода из России западных компаний. Плюс, необходимо помнить, что отрасль является высокомаржинальной. «Промомед» преимущественно разрабатывает и реализует препараты от онкологии, ожирения и диабета.

Сразу к финансовым показателям. Динамика выручки выглядит следующим образом:

( Читать дальше )

Блог им. KDvinsky |Разбор IPO ИВА. Второй Позитив?

- 02 июня 2024, 19:52

- |

Бум IPO на российском рынке продолжается. На этот раз свои акции размещает компания IVA Technologies — поставщик решений для корпоративных коммуникаций. В данном материале я буду много сравнивать IVA с другими компаниями технологического сектора.

Сам бизнес IVA я много расписывать не буду. Отмечу лишь тот факт, что компания является качественной, команда собрана профессиональная, знающая, что делать. Собственно, в противном случае IVA не была бы лидером на рынке ВКС среди отечественных предприятий, успешно заменяя ушедшие иностранные компании.

Рынок корпоративных коммуникаций за 5 лет (2023-2028) вырастет в два раза: с 81 до 164 млрд рублей (плюс 15% в год). Зато доля российских поставщиков за этот же период вырастет с нынешних 45% до 91% (с 36 до 149 млрд). Среднегодовые темпы роста выручки отечественных компаний — 32,5%. IVA нацеливается, что сможет занять порядка 25% доли рынка. Амбициозно, ничего не скажешь.

Темпы роста показателей предыдущих лет также впечатляют. С 2021 по 2023 год (включительно) выручка IVA выросла на 110% до 2,5 млрд рублей.

( Читать дальше )

Блог им. KDvinsky |Итоги IPO "Элемента". Хороший опыт без потерь

- 30 мая 2024, 20:39

- |

Сегодня состоялось IPO ГК «Элемент», которое стало рекордным по объему размещения. Всего компания смогла привлечь 15 млрд рублей и вложит их в наращивание производственных мощностей.

Разумеется «Элемент» является достаточно качественной компанией, работающей на стратегически важном для российской экономики рынке. Пользуется огромной государственной поддержкой. Подробнее про это я рассказывал здесь:

IPO Элемент. Ставка на государственную поддержку

В целом можно сказать, что для компании IPO получилось удачным. Несмотря на то, что оно проходило на СПБ Бирже, все же удалось собрать всю заявленную сумму. И вот здесь остановимся подробнее.

Аллокация составила 100%. Это означает, что переподписка имелась минимальная. При этом акции между розничными и институциональными инвесторами были распределены поровну. По итогам первого торгового дня котировки потеряли 3,8%. Впрочем, падение было ожидаемо сразу после того, как заявки были удовлетворены на все 100%. Как это часто бывает, многие заходили на «плечи» и логично, что их сразу же необходимо закрывать.

( Читать дальше )

Блог им. KDvinsky |IPO Элемент. Ставка на государственную поддержку

- 27 мая 2024, 23:58

- |

IPO ГК «Элемент» является, пожалуй, одним из самых интересных размещений этого года. Во-первых, предприятие из необычного для фондового рынка сектора — производство микроэлектронной продукции. Во-вторых, размещение проходит на СПБ Бирже, что пока что является уникальным прецедентом.

Операционную деятельность «Элемента» я подробно разбирать не буду, как и ситуацию в секторе микроэлектроники (здесь материалов в интернете достаточно). Но заметил, что в качестве контраргумента (почему не надо участвовать в IPO) некоторые аналитики и эксперты отмечают сильное отставание российского предприятия от мировых аналогов. Якобы на Тайване производят уже 3 НМ, в то время, как «Элемент» способен только для 22 НМ разработать дизайн и даже не произвести самостоятельно.

Но все это абсолютно неважно, ведь мы разбираем конкретно IPO. «Элемент» не собирается превращаться в мирового производителя микроэлектронной продукции, конкурируя с TSMC или AMD. На ту продукцию, которая компания производит сейчас и так имеется огромный спрос внутри страны. Мощности загружены на 100%, а спрос превышает предложение в 3,3 раза. Плюс отмечу, что далеко не всегда необходимо <10 НМ, потребление другой топологии также существенно растет.

( Читать дальше )

Блог им. KDvinsky |Разбор IPO МТС-банка. Участвую, но есть нюанс

- 24 апреля 2024, 21:42

- |

По многочисленным уважаемых читателей делаю разбор IPO МТС-банка. Времени до закрытия книги заявок осталось немного (25 апреля 14:50). Однако сейчас мы можем собрать всю имеющуюся информацию и сфокусироваться на главных моментах. Торги акциями начнутся в пятницу 26 апреля.

Во-первых необходимо понимать, что на сегодняшнее утро (24 апреля) книга заявок уже была переподписана в 5 раз. Размещение скорее всего пройдет по верхней границе диапазона (2500 рублей за акцию, что соответствует 75,1 млрд капитализации без допэмиссии). То есть, с рынка уже собрано до 50 млрд рублей (МТС хочет привлечь 10 млрд cash-in). Но, скорее всего, будет больше, поскольку значительная часть заявок идет в последние два дня.

Я пообщался со своими брокерами. Одни ожидают аллокацию в менее, чем 10%, другие — в менее, чем 5%. Склоняюсь ко второму варианту. Впрочем, вывод один — аллокация снова будет низкой, это необходимо учитывать.

Капитал банка на конец 2023 года составил 76,3 млрд рублей. После привлечения 10 млрд цифра будет равна 86,3 млрд.

( Читать дальше )

Блог им. KDvinsky |IPO Европлана. Легкие деньги

- 29 марта 2024, 21:22

- |

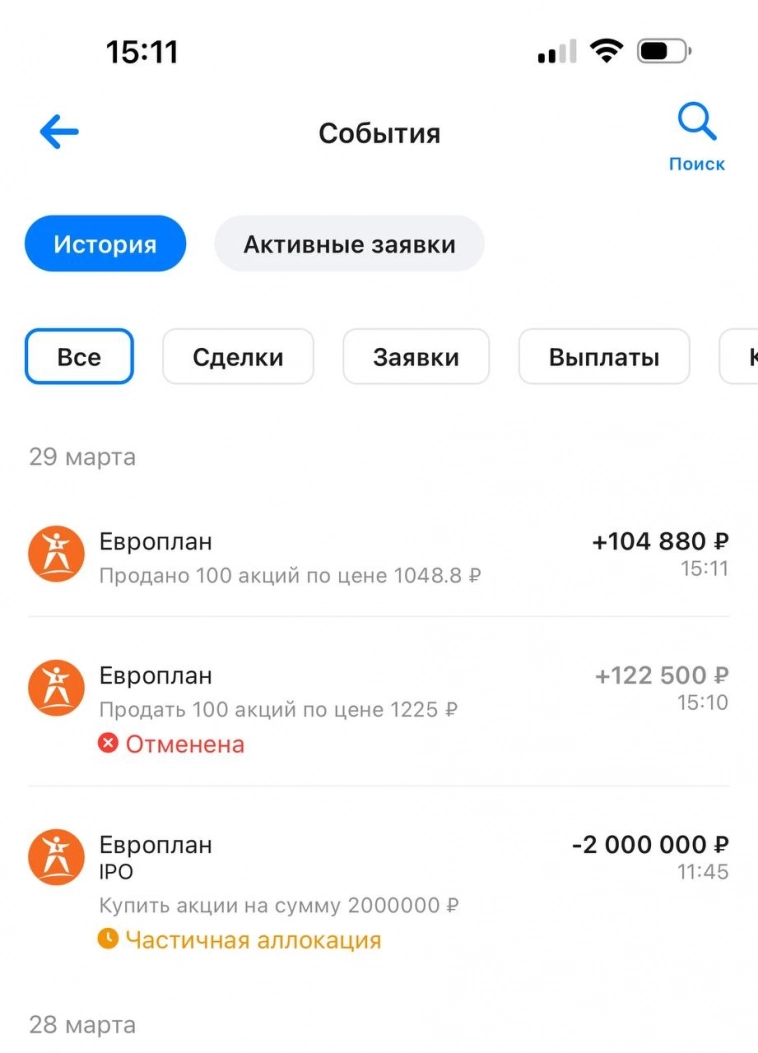

Пожалуй, как и в случае с «Диасофтом», самые легкие деньги на бирже. Как и писал, подавал заявку на участие в IPO «Европлана». Вчера утром была информация, что книга была переподписана в 4 раза. Учитывая то, что часов до завершения приема заявок было немного, полагал, что объем переподписки превысит план в 5-7 раз. Итоговой информации не было, но аллокация составила всего лишь 4,4%.

Подавал заявку на 2 млн рублей. В результате насыпали 100 акций на общую сумму в 87,5 тыс рублей (по 875 р за единицу). В отличие от истории с «Диасофтом», где на заявку в 6,8 млн рублей дали бумаг на 58,5 тыс, докупать по более высокой цене не стал. Если «Диасофт» изначально планировал держать на долгосрок в течение нескольких лет, то по «Европлану» такой задумки нет.

Поэтому продал сразу же по 1048 р за единицу. Итого плюс 17,38 тыс рублей. Спасибо и на этом.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс