Блог им. Investisii_s_umom |Облигации МТС 001Р-24 на размещении

- 16 марта 2023, 08:20

- |

Сегодня ПАО «МТС» размещает новых выпуск облигаций.

Выпуск: МТС 001Р-24

Рейтинг: ruAAA (Эксперт РА)

Объем: 15 млрд.р

Номинал: 1000 р.

Старт размещения: 16 марта с 11:00 до 16:00 мск

Срок обращения: 2 года

Доходность: +1,3% к доходности 2-летних ОФЗ (около 9,5%)

Периодичность выплат: ежеквартальные

Думаю что в дополнительном представлении компания не нуждается. Численность сотрудников компании — 70000 человек.

ПАО «МТС» было создано на базе консорциума «Мобильная Москва» в 1993 году. 47% акций компании принадлежало на тот момент немецким концернам Deutsche Telekom и Siemens. На сегодня у инвестиционной компании АФК «Система» 42,1% акций компании. Акций в свободном обращении — 42,4%.

Кстати, вот мой телеграм-канал, в нем: делаю обзоры на ценные бумаги, показываю свой путь к доходу с дивидендов и купонов.

Подписывайтесь, чтобы ничего не пропустить.

- комментировать

- Комментарии ( 3 )

Блог им. Investisii_s_umom |Дивиденды или купоны? Что лучше? Обзор второго портфеля

- 15 марта 2023, 08:55

- |

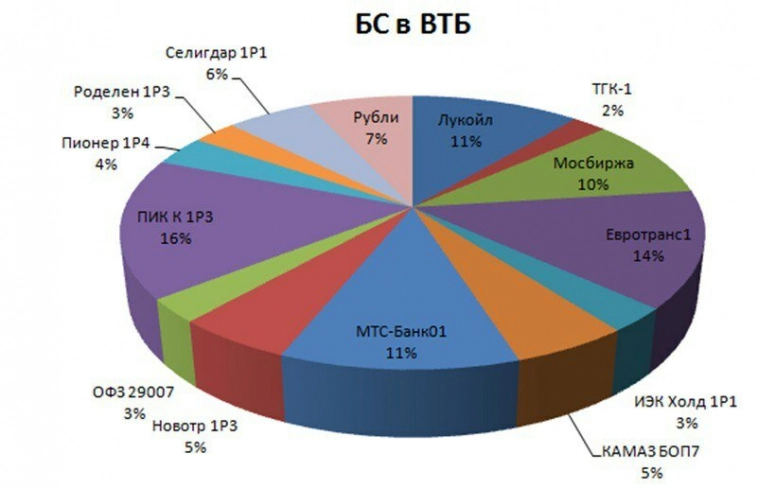

Сегодня хотел бы остановиться на составе брокерского счета. Это второй счет. Недавно провел его ребалансировку, продал большую часть акций, теперь доля облигаций составляет около 70%.

Портфель содержит в основном короткие облигации. Немного остановимся на них подробнее. Доходность указана чистыми с учетом налога и без учета реинвестирования купонов и части амортизируемого номинала. В скобках указана дата погашения.

- Евротранс1 — 11,2% (11.12.2025);

- ИЭКХолд1Р1 — 9,12% (23.12.2025);

- КАМАЗ БОП7 — 6,5% (07.06.2023);

- МТС-Банк01 — 5,35% (24.05.2023);

- Новотр 1Р3 — 8,2% (26.10.2027);

- ОФЗ-ПК 29007 — ближайший купон 8,69% без учета налога (03.03.2027);

- ПИК К 1Р3 (29.03.2023);

- Пионер 1Р4 — 6,64% (11.12.2023);

- Роделен 1Р3 — 11,8% (19.11.2027, оферта 04.12.2024);

- Селигдар 1Р — 8,9% (29.10.2025);

- СолЛизБО02 — 9,7% (19.09.2023).

Облигации ПИК, МТС-банка и Камаза скоро будут погашены.

( Читать дальше )

Блог им. Investisii_s_umom |Допразмещение облигаций холдинговой компании "Новотранс". Обзор

- 08 марта 2023, 13:57

- |

ХК Новотранс — компания, которая входит группу компаний «Новотранс», является одним из крупнейших операторов железнодорожного подвижного состава России и ближнего зарубежья. Новотранс планирует выпустить дополнительных пакет облигаций уже имеющегося выпуска 1Р3.

Выпуск: Новотранс 1Р3 (001Р-03)

ISIN: RU000A105CM4

Рейтинг: ruA+ (Эксперт РА)

Объем: 5 млрд р

Номинал: 1000 р.

Сбор заявок: 16 марта 2023

Дата погашения: 26.10.2027

Доходность: купоны 11,7% годовых

Периодичность купонных выплат: ежеквартально

Амортизация: 12,5% от номинала ежеквартально начиная с 27.01.2026

Показатели и цифры компании

— 18 лет — срок работы на рынке ж/д перевозок;

— топ 15 на рынке по объему ж/д перевозок;

— топ 3 на рынке ремонта грузовых вагонов;

— более 24,6 тыс. шт парк грузовых полувагонов (в собственности 95%, 5% — в лизинге);

— 5 вагоноремонтных заводов;

— 29,8 млн.т объем перевозок за 2022 г.;

— выручка в 2022 г. 52,3 млрд.р (в 2021 г. было 36,6 млрд.р);

— EBITDA в 2022 г. 27,6 млрд.р (в 2021 г. было 16,4 млрд.р);

( Читать дальше )

Блог им. Investisii_s_umom |Облигация ВТБ "Индекс Мосбиржи" на размещении. Обзор бумаги

- 07 марта 2023, 10:32

- |

Сегодня рассмотрим ещё одну структурную облигацию от банка ВТБ.

Выпуск: ВТБ Б-1-293

Рейтинг: ruAAА

Номинал: 1000 р.

Минимальная сумма при размещении: 10000 р.

Дата размещения: 20 марта 2023 г.

Дата погашения: 25 марта 2026 г.

Периодичность выплат: ежегодно

Базовый актив: индекс Мосбиржи

Коэффициент участия: 65%

Цена базового актива: цена закрытия индекса Мосбиржи 20 марта 2023 г.

Дополнительный доход:

1 год — 1% * доходность базового актива с даты размещения (за один год);

2 год — 1% * доходность базового актива с даты размещения (за два года);

3 год — коэффициент участия * доходность базового актива с даты размещения (за три года);

Участие в росте значения Индекса не ограничено.

Дополнительный доход рассчитывается по следующим формулам.

( Читать дальше )

Блог им. Investisii_s_umom |Облигации Медси на размещении. Обзор

- 04 марта 2023, 15:20

- |

АО «Группа компаний „Медси“ — сеть клиник, дочерняя организация холдинга АФК „Система“.

Компания первый раз размещает облигации.

Рейтинг: ruA+ (Эксперт РА)

Размещение: с 14 марта

Выпуск: Медси 001P-01

Объем: 3 млрд.р.

Срок обращения: 15 лет

Оферта: через 2 года

Доходность: 10,5...11%

Выплаты: ежеквартальные

Выпуск: Медси 001P-02

Объем: 3 млрд. р.

Срок обращения: 15 лет

Оферта: через 3 года

Доходность: 11,5...12%

Выплаты: ежеквартальные

Медси — это 130 клиник, в основном в Москве и области. Компания предоставляет полный спектр медицинских услуг (более 40 направлений) от первичного приема и скорой помощи до высокотехнологичных исследований, сложных хирургических операций и реабилитации.

Также у Медси есть собственные аптеки и лаборатории SmartLab (не путать с известным сообществом трейдеров и инвесторов).

Показатели и цифры компании

— 12 регионов присутствия;

— более 10 млн. посещений (2021 г.);

— общая площадь активов 279 тыс.кв.м (2021 г.);

— средний чек 3 тыс.р. (2021 г.);

— 40 новых открытых клиник в 2022 году.

( Читать дальше )

Блог им. Investisii_s_umom |Облигации ЕвроТранс2. Обзор компании

- 01 марта 2023, 20:13

- |

Продолжается размещение второго выпуска облигаций Евротранс2. Часть облигаций уже выкуплена (примерно половина выпуска — 1,4 млрд.р.). На рынке уже бумага торгуется.

ЕвроТранс - это топливная группа компаний, которая осуществляет деятельность по управлению АЗК в Москве и Московской области под брендом «Трасса».

Выпуск: ЕвроТранс2 (БО-001Р-02)

Объем: 3 млрд рублей

Сбор заявок: размещение идет

Стоимость с учётом НКД: 1008,71 р.

Срок: 2 года, 11 месяцев

Выплаты: ежемесячный платеж.

Доходность: 13,4% в рублях.

Дюрация: 878 дней

Виды деятельности компании:

— розничная торговля топливом;

— оптовая торговля топливом;

— электрозаправочные станции с быстрой зарядкой;

— розничная торговля через супермаркеты при заправках.

Показатели и цифры компании

— Рейтинг А- (АКРА);

( Читать дальше )

Блог им. Investisii_s_umom |Облигации застройщика Глоракс на размещении. Обзор компании

- 26 февраля 2023, 10:40

- |

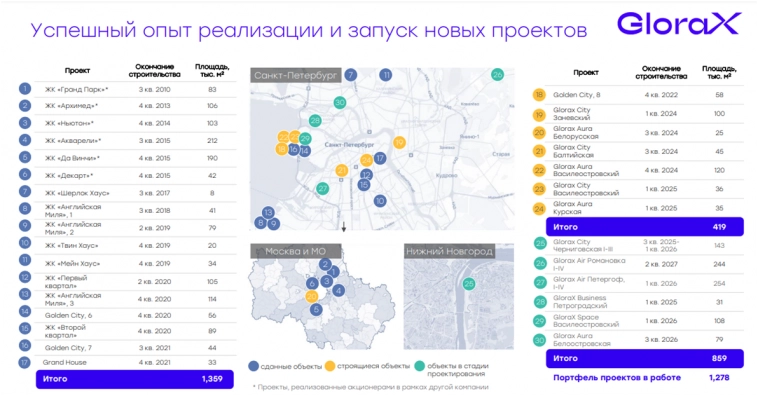

Сегодня рассмотрим новый выпуск облигаций компании ООО «Глоракс». Это первый выпуск облигаций у эмитента. В декабре 2022 года компания планировала разместить свои первые облигации, но состоялся перенос на март.

Компания ООО «Глоракс» проектирует, строит и продает жилые дома в Санкт-Петербурге, Москве, Московской области и Нижнем Новгороде. У компании 17 готовых проектов в Санкт-Петербурге и Москве. В настоящее время на этапе строительства находятся 6 объектов в Санкт-Петербурге и 1 в Москве. На этапе проектирования находятся 5 объектов в Санкт-Петербурге и 1 объект в Нижнем Новгороде. География проектов представлена слайде ниже (информация из презентации компании, ссылка тут).

( Читать дальше )

Блог им. Investisii_s_umom |Облигации Энерготехсервис 1Р04. Стоит ли покупать?

- 23 февраля 2023, 11:21

- |

Сегодня рассмотрим выпуск облигаций компании ООО «Энерготехсервис» ЭТС 1Р04. Основное направление деятельности компании — это энергообеспечение объектов с использованием газопоршневых, газотурбинных, дизельных электростанций и «зеленой энергетики» (ветряков).

Компания ведет свою деятельность на всей территории России и Казахстана. Основные офисы расположены в Москве и Тюмени, открыты представительства в Санкт-Петербурге, Самаре, Новосибирске, Астане.

В настоящее время на бирже представлены 3 выпуска облигаций, два из которых будут погашены летом 23 года, у третьего погашение в 2025 году.

Выпуск: ЭТС 1Р04

Рейтинг: ruА- (Эксперт РА)

Номинал: 866 р. (погашено 134 р. от номинала)

Стоимость облигации с учетом купонного дохода: 853 р. (на 22.02.2023)

( Читать дальше )

Блог им. Investisii_s_umom |Сделки с 13.02 по 22.02.23

- 22 февраля 2023, 15:12

- |

Купил облигации:

1. ОФЗ 29007 — 1 шт. Это облигация с переменным купоном (ближайшая выплата в марте 13,94%). Ставка следующего купона определяется за два рабочих дня до выплаты текущего купона. Она зависит от значений ставок RUONIA за последние полгода. Ставка RUONIA вычисляется каждый день.

2. Альфа-банк Б2Р21 — 1 шт. (на размещении, купоны 9,35%)

3. Евротранс 001Р-01 — 1 шт. (купоны 13,5%, доходность чистыми 11,14%)

4. Вуш 001Р-01 — 1 шт (купоны 13,5%, доходность чистыми 9,1%).

Ещё на сдачу купил акции ОГК-2 1000 шт. по цене 0,5817 р. за штуку.Заявка на покупку акций Мосэнерго не сработала, а потом цена ушла вверх.

Напомню, что у меня ещё есть телеграм-канал, подписывайтесь! В нем показываю свой путь к доходу с дивидендов и купонов. Если ещё не подписаны, обязательно сделайте это.

Блог им. Investisii_s_umom |Облигации Роделен1Р4. Стоит ли покупать сейчас?

- 17 февраля 2023, 12:43

- |

Сегодня рассмотрим выпуск облигаций Роделен1Р4, которые были размещены 31.01.2023 и уже торгуются.

Роделен — лизинговая компания. Предоставляет в лизинг телекоммуникационное оборудование, грузовой транспорт, легковой автотранспорт, торговое оборудование, недвижимость и т.п.

Это четвертый выпуск данной компании, два уже погашены, выпуск Роделен 001Р-03 объемом 250 млн.р в настоящее время находится в обращении (доходность чуть меньше выпуска Роделен1Р4, но выше купон).

Выпуск: Роделен1Р4

Рейтинг: ruBBB (Эксперт РА)

Номинал: 1000 р.

Цена облигации: 99,89% (на 16.02.2023)

Объем: 250 млн.р.

Срок обращения: до 05.02.2028

Оферта: 19.07.2025

Купонный период: 30 дней

Доходность: купоны 14% (11,51 р. в месяц)

Амортизация: в даты окончания купонных периодов с 31-го по 59-й включительно в размере 3,33% от номинальной стоимости биржевых облигаций, в дату окончания 60-го купонного периода — 3,43% номинальной стоимости биржевых облигаций

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс