Блог им. InvesticiiPokoleniyaZ |📍Отчет Самолета. Кто-то ожидал худшего?

- 29 августа 2022, 21:52

- |

— Если честно, не люблю анализировать застройщиков. После введения эскроу-счетов признание застройщиками выручки стала очень проблемным моментом. Про признание выручки компании есть дословная цитата в МСФО: «Выручка от реализации недвижимости, признаваемая в момент времени, представляет собой реализацию недвижимости по договорам купли-продажи в домах, по которым процент готовности на дату продажи составил 100%». Понимаю, что многим тяжело воспринять такую формулировку, поэтому перефразирую ее так, выручка признается, только в момент передачи объекта собственнику. То есть, чтобы застройщик признал выручку необходимо сдать объект.

— Если честно, мне такая система не очень нравится, так как по сути мы с вами смотрим в прошлое, ведь контракты на эти квартиры были подписаны год назад, а может и больше. Поэтому понять текущее состояние застройщика трудно. С другой стороны, в отчете Самолета есть такой показатель как «ожидаемое признание выручки» на ближайшие 12 месяцев. Мне сложно сказать, прогнозный это показатель или фактический, тем не менее, он составляет 102,059 млн рублей. Чтобы вы понимали мою логику, момент этого признания и трактовки очень важен, именно поэтому я заостряю на нем внимание. Если показатель фактический, то группа уже признает контракты на эту сумму в ближайшие месяцы, но показатель будет увеличен за счет новых покупателей. Если показатель прогнозный, то Самолет ожидает спада спроса, так как за 6 месяцев 2022 года выручка составила 66 млрд, а за ближайшие 12 месяцев составит 102 млрд. Это принципиальный момент, так как Самолет лидер рынка и если лидер прогнозирует падение выручки, то у остальных показатели будут еще хуже.

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Блог им. InvesticiiPokoleniyaZ |Полугодовые результаты Сегежи

- 27 августа 2022, 13:26

- |

— Вчера Сегежа представила МСФО с результатами за 6 месяцев 2022 года. Также как и Белуга, компания старается отвечать на все вопросы акционеров и постоянно поддерживать контакт. Для акционеров компания подготовила очень красивую презентацию с основными результатами. Вы можете ознакомиться с ней по ссылке (https://segezha-group.com/upload/iblock/29d/tf4jw9klyhsuajzl5i1zrhj8p5k1mmqa.pdf).

Основные результаты:

📌 Выручка за 6 месяцев 2022 года увеличилась на 48% г/г до 63,3 млрд рублей. Доля экспортной выручки составила 71%

📌 OIBDA за 6 месяцев 2022 года увеличилась на 34% г/г до 17,7 млрд рублей. Маржинальность по OIBDA снизилась на 3% до уровня 28%

📌 Чистая прибыль за 6 месяцев 2022 года увеличилась на 58% г/г до уровня 12 млрд рублей.

📌 Чистый долг увеличился с 29 до 95 млрд рублей. На данный момент показатель Чистый долг/OIBDA составляет 2,8. Увеличение долговой нагрузки произошло из-за финансирования проектов и роста капитальных затрат на 87% г/г до уровня 24,8 млрд рублей. Основная доля капитальных затрат пришлась на сделки M&A — 18,4 млрд рублей.

( Читать дальше )

Блог им. InvesticiiPokoleniyaZ |📍Отчет Тинькофф - что за угадайка?

- 24 августа 2022, 23:45

- |

— Сегодня Тинькофф банк представил отчетность за 2 квартал и 1 полугодие, вернее кусок отчетности, потому что часть показателей инвестору предложили додумать самому. Особенно понравилась формулировка по ROE — «однозначное значение», если что, это цифра от 1 до 9% и в готовом исчислении разброс от одного показателя до другого составляет немаленькие 13 миллиардов рублей по чистой прибыли.

— Если коротко пройтись по другим показателям, кроме самой маленькой чистой прибыли за последние 5 лет, есть «обнадеживающий» показатель процентной маржи, который тоже спустился до однозначного значения. Короче говоря, во втором квартале из-за повышения ставок банк испытал большой стресс, когда расходы по вкладам почти перекрыли доходы по кредитам.

— Остальные показатели неплохие, на фоне давления на банковскую систему. Особенно выделяется рост клиентуры. Основная часть этих клиентов пришли в Тинькофф ради переводов за рубеж, однако, сейчас эти люди прекратят свою активность, так как опцию обрубили. Также банк выделил в отчете уровень риска, сопоставимый с 2020 годом, поэтому необходимо было создать резервы. В остальном, думаю дно по процентной марже банк прошел, но возникает новая проблема, будут ли клиенты в текущих обстоятельствах активно брать кредит. Учитывая, что это существенная доля в доходе банка, 3-й квартал может стать не намного лучше 2-го.

( Читать дальше )

Блог им. InvesticiiPokoleniyaZ |📍 Выплатит ли Татнефть дивиденды или нет?

- 15 августа 2022, 13:02

- |

— Сегодня у Татнефти состоится СД по поводу дивидендов. Многих волнует вопрос выплатит ли компания дивиденд или нет, и если да, то в каком объеме? Особенно актуален первый вопрос на фоне стремительного снижения префов до уровня в 380 рублей без видимых поводов. Аналогичная ситуация происходила с Газпромом перед решением СД, тогда мы наблюдали аналогичный вынос вниз на новостном вбросе про отказ от выплат.

— Ситуация на мой взгляд следующая: текущий вынос вниз — блеф, так как дивиденды должны выплатить. 34% принадлежит Республике Татарстан, у которой также как и у других субъектов есть проблемы с доходами бюджета, которые стремительно сокращаются последние месяцы, а дивиденды — хороший вариант восполнить пробелы, особенно пока на рынке присутствует высокая цена на нефть. Во-вторых, компания специально назначила СД в день начала расконвертации. Нужно понимать, что для многих компаний основной причиной невыплат является не политическая неопределенность, а невозможность мажоритариев получить свои деньги, так как владение осуществляется через иностранные фирмы. Расконвертация позволит перевести все бумаги в РФ и спокойно платить дивиденды. По поводу суммы дивиденда говорить сложно, так как компания может заплатить меньше чем положено, это как раз и будет страховкой при текущих обстоятельствах. Однако, в качестве ориентира можно считать дивиденд в районе 32,7 рублей.

— Также стоит обратить внимание на интересный факт. Если вы пристально следили за акциями Татнефти, то знаете, что обычно они падают после объявления дивидендов. Не знаю почему, но инвесторам всегда не нравятся цифры, которые рекомендует СД, хотя все происходит ровно в рамках дивидендной политики. В этот раз при рекомендации падение может не быть, так как компаний, которые платят дивиденды очень мало и каждая очень ценится инвесторами, поэтому может произойти обратная ситуация — стремительный рост. Тем не менее, если у вас есть желание зайти в бумагу, я бы делил депозит на 2 части. Одну вложил до объявления, а вторую после, если акции опять просядут. На мой взгляд, в текущих обстоятельствах — это оптимальный вариант!

( Читать дальше )

Блог им. InvesticiiPokoleniyaZ |📍 Яндекс могут поглотить?

- 14 августа 2022, 20:31

- |

Мое мнение: Волож находится в Израиле и, видимо, не собирается возвращаться в Россию. В планах Аркадия и компании было развивать международное направление, но в текущих реалиях это невозможно, компания должна полностью стать иностранной, чтобы продолжить воплощение плана. Исходя из этого, Волож понимает, что единственный вариант для него — обменять долю владения в компании на ее разработки и бренд, по сути задача состоит в том, чтобы оставить компанию с иностранной регистрацией, но плата за этот шаг — отказ от доли в бизнесе. В то же время мы имеем интересанта в лице Вконтакте на приобретение активов Яндекса, да и государство, думаю, не против создать одну большую компанию, которая будет контролировать медиа пространство.

( Читать дальше )

Блог им. InvesticiiPokoleniyaZ |📍 Отчетность Распадской - нечто!

- 14 августа 2022, 13:24

- |

— Из-за стремительного роста цен на энергоносители, в частности, на уголь компании удалось увеличить выручку почти в 3 раза по сравнению с первым полугодием прошлого года. Более того незначительный рост себестоимости позволил компании увеличить прибыль за период практически в 4 раза.

— Однако, несмотря на замечательный отчет, акции компании приступили к снижению после публикации отчета. Дело в том, что компания заявила, что не будет выплачивать дивиденды, которые ожидались на уровне 50 рублей, исходя из финансовых показателей. В целом, ничего удивительного, так как 93,2% акций принадлежат Евразу, а компания зарегистрирована в Великобритании, поэтому раз основной акционер не может получить дивиденды, то зачем их вообще платить.

( Читать дальше )

Блог им. InvesticiiPokoleniyaZ |📍ДВМП - хороший отчет или не очень?

- 13 августа 2022, 13:34

- |

— Всем привет! Последнее время заметил, что стараюсь охладить порыв радости других блогеров. Не знаю, хорошо это или плохо, просто хочу, чтобы люди трезво подходили к финансовым вложениям.

— Речь в данном посте пойдет про ДВМП, сегодня компания представила РСБУ за 6 месяцев и на этом отчете пошла в рост. Хотя, стоит отметить, что вчера по компании была еще одна позитивная новость по поводу бывшего владельца. Обещают, что суд закончится победой ДВМП и гашением долга в 1 млрд $ перед компанией. В совокупности эти два фактора толкнули котировки компании на 20%.

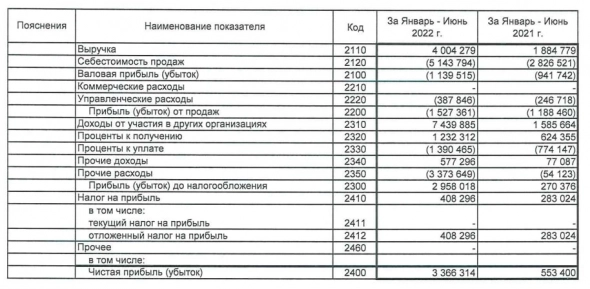

— Однако, вернемся к отчету. К посту прикреплены 2 РСБУ за 3 и 6 месяцев 2022 года, соответственно. В таблицах показано, что темп роста выручки замедлился и составил уже не 2,3 млрд, а 1,7 млрд во 2 квартале. Чистая прибыль за 2 квартал отрицательная, то есть компания во 2 квартале получила чистый убыток из-за того, что показатель «Доходы от участия в других организациях» не вырос по 2 квартале.

( Читать дальше )

Блог им. InvesticiiPokoleniyaZ |Заплатит ли Лукойл дивиденды?

- 06 августа 2022, 18:45

- |

Всем привет! Вы на канале «Инвестиции Поколения Z» и сегодня мы посмотрим на впечатляющие результаты компании Лукойл, которые она опубликовала в отчетности по РСБУ, а также разберемся, стоит ли рассчитывать на выплаты дивидендов от Лукойла.

Прежде всего, чтобы сбить эйфорию инвесторов по поводу результатов компании, скажу, что РСБУ не равняется МСФО. В РСБУ представлены результаты только материнской компании, в МСФО представлены консолидированные результаты по группе. Это значит, что позитивные результаты в РСБУ не гарантируют нам такого же итога по МСФО.

Вы знаете, что я люблю копать бизнес достаточно глубоко, однако, даже мне не хватает данных, чтобы экстраполировать результаты РСБУ на МСФО. Дело в том, что РСБУ, действительно, можно перевести в МСФО, проведя определенные корректировки, однако, без внутренней документации это невозможно сделать. Мы с вами можем оперировать лишь грубыми мазками. Надеюсь, я вас немного образумил, что к любой аналитике нужно подходить трезво, без лишнего оптимизма или пессимизма, а теперь приступим.

( Читать дальше )

Блог им. InvesticiiPokoleniyaZ |📍 Немного позитива

- 05 августа 2022, 11:52

- |

По РусАгро формируется нисходящий клин. По правилам технического анализа это разворотная фигура. В понедельник компания представит отчет по МСФО и думаю он будет хорошим. Не забываем о том, что компания не выплатила дивиденды и скорее всего разместила средства на депозитах под двузначную ставку, это найдет отражение в отчетности. Да и в целом, продовольственная инфляция позитивно влияла на состояние компании, поэтому на отчете можем выстрелить наверх. Также помним, что это расписки, поэтому действия 8 и 15 августа их не касаются. Котировки могут пойти вниз только на общем давлении рынка!

Подписывайтесь на Телеграмм канал: t.me/investmentgenerationz

Блог им. InvesticiiPokoleniyaZ |📍Инвесторы НЛМК боятся

- 05 августа 2022, 11:17

- |

— Не знаю, заметили ли вы или нет, но акции НЛМК снижаются сильнее чем ММК и Северсталь последние 2 дня. В первую очередь это связано с тем, что Северсталь и ММК уже попали в SDN List, а НЛМК еще нет, поэтому инвесторы боятся, что аналогичный сценарий может произойти и с этой компанией.

— Стоит сказать, что в отличие от ММК и Северстали, у НЛМК есть собственные заводы в США и Европе, на которых работают местные жители. Опираясь на логику, особенно в текущих условиях, намеренно растить безработицу и закрывать заводы было бы глупо, поэтому данный риск я оцениваю как минимальный.

— Однако, есть второй фактор, у НЛМК большой навес из расписок, которые оборачиваются на Лондоне, поэтому есть вероятность, что 8 и 15 августа будут красными днями для компании из-за расконвертации и продажи акций на ММВБ. В целом, можно ожидать уход к нижней границе канала, цене в 107 рублей за акцию.

Подписывайтесь на Телеграмм-канал: t.me/investmentgenerationz

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс