Блог им. Geolog72 |Новые санкции со стороны запада. Акции каких компаний под ударом?

- 24 февраля 2024, 17:46

- |

С конца прошлой недели российский фондовый рынок находился под давлением в ожидании санкций со стороны ЕС и США.

В рамках расширения санкций в отношении России США ввели экспортные ограничения в отношении в общей сложности 93 иностранных компаний, в том числе 63 из России. Об этом сообщило Министерство торговли США.

Ограничения касаются 16 компаний из Турции, 8 — из Китая, 4 — из ОАЭ. Для нас, важнее список публичных компаний, акции, которые торгуются на МосБирже:

— «Новатэк Мурманск» (дочерняя компания НОВАТЭКа). Может затронуть проект СПГ «Арктик СПГ-2».

— «СМАРТ СПГ» (совместное предприятие Совкомфлота и НОВАТЭКа). Компания выполняет функцию владельца и оператора флота танкеров-газовозов для обеспечения проекта «Арктик СПГ-2», а также других текущих и перспективных проектов НОВАТЭКа.

— СПБ банк (депозитарий СПБ Биржи). Это может препятствовать разблокировке активов российских инвестор на СПБ бирже.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Блог им. Geolog72 |Самое важное за неделю? - Whoosh, Интер РАО, ТМК и другие

- 18 декабря 2022, 15:29

- |

Каждую неделю мы публикуем комментарии по важным новостям, которые оказывают влияние на динамику акций.

IPO Whoosh. Сервис аренды самокатов 14 декабря разместил акции по нижней границе – в 185 руб. В моменте цена поднималась до отметки 258 руб., а в пятницу уже опустилась ниже 140 руб.

Снижение акций Whoosh было ожидаемо, учитывая рыночную конъюнктуру. В рамках размещения компания привлекла 2,1 млрд руб. при изначальных ожидания около 5 млрд руб. Для участников IPO Lock-Up период составит 185 дней.

Дивиденды Интер РАО. Глава компании Борис Ковальчук сообщил, что Интер РАО планирует выплатить дивиденды по итогам 2022 г. и сохранить объем выплат на уровне 25% прибыли по МСФО. #WUSH

Напомним, ранее Борис Ковальчук сказал, что по итогам 9 мес. 2022 г. Интер РАО показала существенный прирост по выручке, EBITDA и чистой прибыли. Таким образом, прибыль может составить, как минимум в прошлом году. Тогда дивиденд на акцию будет 0,24 руб., дивидендная доходность составит 7,7%. #IRAO

( Читать дальше )

Блог им. Geolog72 |Самое важное за неделю? - Газпром, Петропавловск, ТМК, Сегежа, Банк Санкт-Петербург и др

- 17 июля 2022, 22:17

- |

В конце каждой недели мы подводим промежуточные итоги и делимся результатами наших инвестиционных портфелей, какими бы они не были. А также публикуем еженедельную подборку важных новостей с комментариями, которые оказывают влияние на динамику акций.

На этой неделе мы объединили два наших портфеля в один в рамках оптимизации и запуска новой стратегии. За неделю портфель «Finrange NEW» вырос на 2,05% против падения индекса МосБиржи на 5,08%.

«Северный поток – 1» поставлен на паузу. Газпром сообщил о приостановке газа по трубопроводу с 1 до 21 июля по техническим причинам, при этом Канада выдала разрешение на доставку необходимой для завершения ремонта турбины в Германию. Кроме этого, США поддержали решение Канады отправить Германии турбину для Северного потока сообщил Госдеп США. После возобновления прокачки газа на следующей недели, акции могут показать положительную динамику. Тем не менее, доверие инвесторов не вернуть и

( Читать дальше )

Блог им. Geolog72 |Акции ТМК выросли на 35%? Есть ли ещё потенциал роста?

- 31 июля 2021, 11:38

- |

Совет директоров металлурга сегодня рекомендовал дивиденды за I пол. 2021 г. в размере 17,71 руб. за акцию. Текущая дивидендная доходность составляет 17,94%. Дата закрытия реестра для получения дивидендов назначена на 17 сентября 2021 г.

Акции ТМК на рекордные дивиденды отреагировали вертикальным ростом более чем на 36%. Я успел себе купить по 85 руб. на 5% от портфеля, фиксировать прибыль будут в понедельник, думаю котировки могут ещё вырасти. В пятницу уже большинство участников скорее всего не следили за рынком, новости вышли за 1,5 часа до закрытия основной торговой сессии.

Кроме того, в прошлый раз, когда ТМК рекомендовала дивиденды в размере 9,67 руб., акции выросли до текущих значений, сейчас дивиденды почти в 2 раза больше. Исходя из этого, думаю ещё есть потенциал, где-нибудь до 120-130 руб.

Одно мне не понятно, от куда у ТМК деньги? Взяли со счетов ЧТПЗ после того, как купили её? Общая сумма рекомендованных дивидендов составила 18,3 млрд руб., на момент I кв. 2021 г. по МСФО денежных средств на счетах было около 45 млрд руб. Вроде всё ок? – но долг то группы после консолидации с ЧТПЗ составляет 350 млрд руб.

( Читать дальше )

Блог им. Geolog72 |Обзор ТМК: финансовые результаты за I кв. 2021 г. по МСФО. Консолидация ЧТПЗ

- 10 июня 2021, 19:04

- |

— Выручка: 65,1 млрд. руб. (+18% г/г)

— Скорректированный EBITDA: 8,6 млрд руб. (-41% г/г)

— Чистый убыток: 4,8 млрд руб. (против прибыли 19,6 млрд руб. в I кв. 2020 г.)

ТМК подвела финансовые итоги за I кв. 2021 г. с увеличением выручки на 18% по отношению к тому же периоду 2020 г. Российский производитель труб, используемых в нефтегазовой отрасли, с января по март получил выручку в размере 65,1 млрд руб.

Рост выручки объясняется повышением деловой активности на фоне возобновленного спроса по основным сбытовым направлениям. Также положительной динамике способствовали консолидация результатов ЧТПЗ.

( Читать дальше )

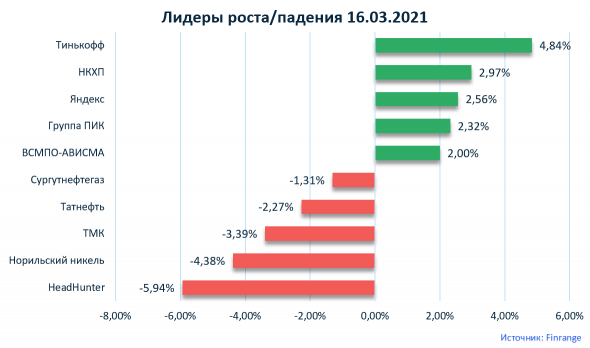

Блог им. Geolog72 |Комментарии по рынку акций: Энел Россия, ТМК, ЧТПЗ, Норильский никель

- 16 марта 2021, 19:54

- |

Финансовые результаты Энел Россия за 2020 г. по МСФО. Выручка компании за год сократилась на 33,1% по сравнению с 2019 г. – до 44 млрд руб. Чистая прибыль от основной детальности компании упала на 40,3% – до 4,4 млрд руб.

Результаты Энел Россия вышли в рамках наших ожиданий, падение показателей связано с выбытьем Рефтинской ГРЭС после продажи, а также со снижением потребления энергии на фоне влияния пандемии COVID-19. #ENRU

ТМК закрыла сделку по покупке 86,5% ЧТПЗ. Напомним, на прошлой неделе стало известно, что ТМК покупает 86,54% акций ЧТПЗ у Андрея Комарова за 84,2 млрд руб. – это 23,5% от стоимости активов ТМК. Сделка частично была профинансирована Альфа банком, который предоставил ТМК кредит на 25 млрд руб., а теперь понятно от куда средства у компании. Подробнее об этом писали здесь. #CHEP

( Читать дальше )

Блог им. Geolog72 |Что происходит с акциями ТМК? Нужно ли покупать?

- 14 марта 2021, 14:33

- |

Сегодня котировки ТМК выросли более чем на 30% на неожиданных новостях о дивидендах.

Совет директоров трубной металлургической компании рекомендовал выплатить рекордные дивиденды по результатам 2020 г. в размере 9,67 руб. на акцию – это почти 10 млрд руб. Текущая дивидендная доходность составляет 12,1%. Дата закрытия реестра для получения дивидендов назначена на 26 апреля 2021 г.

Всё вроде бы отлично, но от куда у компании деньги на такие дивиденды? 9 марта 2021 г. стало известно, что российский производитель труб ТМК покупает 86,54% акций ЧТПЗ за 84,2 млрд руб. – это 23,5% от стоимости активов ТМК.

Таким образом, ТМК тратит около 95 млрд руб., при этом компания уже заплатила дивиденды за I пол. 2020 г. в размере 3 руб. на акцию – это ещё около 3 млрд руб. Кром этого, компания осенью закончила программу выкупа у миноритарных акционеров. По итогам которой было выкуплено 2,89% акций, free float компании сократился до 9,62%.

( Читать дальше )

Блог им. Geolog72 |Продажа акций ТМК из-за проблем в нефтегазовой отрасли

- 01 апреля 2020, 15:08

- |

Мы ждали, что сокращение затрат на обслуживание долга приведёт к росту свободного денежного потока. А после этого, ТМК привяжет выплаты по дивидендам к свободному денежному потоку в новой дивидендной политике компании. Но учитывая сложившуюся ситуация на нефтяном рынке и в мире, у ТМК возникнут проблемы с продажами, так как большая часть продукции производится для нефтегазовой отрасли.

Так, например в США по данным Baker Hughes, число буровых установок только за прошедшую неделю на 40 до 624, минимального количества с марта 2017 г. В сумме в марте сокращение составило 54 ед. – в годовом выражении число буровых установок снизилось на 24%, год назад насчитывалось 816 единиц.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс