Блог им. Evgeny_Jenkov |ОПЕК поможет лонговать нефть. Итоги встречи ОПЕК+

- 05 января 2021, 22:25

- |

Второй день встречи министров ОПЕК+ показал, что ОПЕК+ умеют профессионально прятаться от проблем которые неизбежно настигнут их.

В новой договорённости ОПЕК+ больше вопросов, чем ответов:

▪️Россия и Казахстан увеличат добычу на 75 тысяч из-за увеличенного потребления энергоресурсов зимой. Россия на 65 тысяч, а Казахстан на 10 тысяч, остальные страны оставят добычу на том же уровне, но вот вопрос в чём:

Следующая встреча ОПЕК+ будет 4 марта (3 февраля встреча мониторингового комитета). Как ОПЕК будут решать проблему с Россией, когда сезонный фактор (увеличение потребления энергии зимой) пропадёт?

▪️Россия добивалась повышения добычи нефти в феврале согласно договорённостям декабря на 500 тысяч баррелей в сутки из которых 125 тысяч баррелей приходилось бы на Россию, в итоге Россия пошла на 65 тысяч баррелей в феврале и 65 тысяч баррелей в марте. Исходя из того, что 65 тысяч баррелей, нефига не 125 тысяч баррелей, кажется я знаю как можно договорится с Россией по любым вопросам: главное показать, что Россия особенная, а переговорщики России самые топовые. Дело в том, что каждую встречу у ОПЕК с Россией проблемы, мол Россия просит придерживаться первоначальным договорённостям, но ОПЕК все всегда их нарушают, Россия получает утешительный приз и едет домой.

( Читать дальше )

- комментировать

- ★3

- Комментарии ( 5 )

Блог им. Evgeny_Jenkov |Баланс ЕЦБ впервые превысил 7 трлн евро. QE печатный станок?

- 23 декабря 2020, 15:23

- |

QE – это гениальная программа активно используемая Беном Бернанке на основе идей Милтона Фридмана, о том, что для предотвращения повторения Великой Депрессии нужно, чтобы денежной ликвидности в момент кризиса было очень много и нельзя допускать дефляции, так как дефляция уничтожает экономику, как и гиперинфляция.

Так вот QE – это не совсем печатный станок, как мы себе это представляем, так как скупка активов Центробанком ведётся на дешёвые деньги, то есть на деньги, которые якобы печатает Центробанк, но на самом деле печатный станок не включается. Скупка активов Центробанком происходит за счёт записи на депозитах Центробанка, то есть купленные активы и деньги за эти активы хранятся на счетах Центробанка и по сути, денежная эмиссия так не увеличивается, как мы себе это представляем, когда видим баланс того же ЕЦБ или мультипликаторы денежной массы. Да денежная масса растёт, за счёт аукционов денежной ликвидности, но эти деньги “реальные” и они занимаются правительством той или иной страны (но тут тоже есть свои нюансы).

( Читать дальше )

Блог им. Evgeny_Jenkov |Проблемы США - это теперь хорошая новость для рынков.

- 22 декабря 2020, 19:36

- |

▪️Трамп подписал законопроект по стимулам на 900 миллиардов, подписал финансирование правительства до 28 декабря – это замечательно и даёт уверенность и прогнозируемость в экономике США, только вот пакет стимулов из-за новой мутации не оказал колоссального влияния на рынки.

▪️Темпы роста ВВП США за третий квартал 33.4% — это хоть и выше прогноза в 33.1, но всё же экономика США отстаёт от допандемийного уровня примерно на 3.5%, а учитывая, что коронавирус ещё далеко не под контролем во всём мире, то тут пока оптимизма нет.

▪️Индекс потребительского доверия 88,6, что совпадает с уровнями апреля-мая 2020 и августа 2020, то есть с месяцами, когда началась первая и вторая волна COVID19 в США. Учитывая опрос The Conference Board, потребитель в США не ожидает роста экономики вначале 2021 года, а значит потребитель будет слаб в четвёртом квартале 2020 и в первом квартале 2021 года.

( Читать дальше )

Блог им. Evgeny_Jenkov |Главные новости за прошедшие сутки + подкаст

- 22 декабря 2020, 08:02

- |

https://music.yandex.ru/album/13097661/track/75382711

- Всего заражений COVID19 в мире за всё время 77134668 человек

- В России за последние сутки зарегистрировано 29350 новых случаев COVID-19 (всего 2877727)

- Конгресс одобрил стимулирующий пакет экономики размером в $900 млрд

- Правительство Японии приняло проект госбюджета с рекордной расходной частью

- Cоветники Байдена обсуждают возможность введения санкций (и более жёстких действий) против РФ за кибератаку

- Politico: советники Байдена выступили за сотрудничество США с Китаем в космической сфере

- Ростелеком и Mail.ru Group разработали аналог видеосервиса Zoom, в Q1 2021 готовят запуск.

- Больше 20 стран ввели ограничения на полеты из-за нового коронавируса

- ЦБ Китая сохранил ключевую процентную ставку на прежнем уровне 3,85%

- Boeing получил контракт на $400млн от ВВС США на модификацию бомбардировщиков B-1 и B-52.

- Джек Ма, в попытке сохранить хорошие отношения с властями КНР, готов передать часть Ant Group государству

- Акционеры «Детского Мира» одобрили дивиденды по результатам 9 месяцев в 5,08 руб на акцию

- АФК Система продлевает Buyback до 31 декабря 2021 года

- ВОЗ призвала страны остановить распространение мутировавшего коронавируса

- «Газпром нефть» считает, что эра углеводородов еще далеко не завершена

- ЕС договорился платить €15,5 за дозу вакцины Pfizer

- Россия планирует подписать с Индией долгосрочные сделки (20-25 лет) по поставкам нефти

- Новак: Запреты на авиаперелеты в Британию оказывают негативное влияние на нефть

- Новак: рынок нефти восстанавливается медленнее, чем ожидалось

- Россия выступает за увеличение добычи нефти в рамках сделки ОПЕК+ на 0.5 мбд в феврале

- Росавиация уведомила авиакомпании о прекращении авиасообщения между Россией и Великобританией с 22 по 29 декабря

- Росстат: РФ за 10 месяцев снизила экспорт калийных удобрений на 19,5%, до $1,46 млрд

- Минюст США утверждает, что ответственность за кибератаку на сети правительства несет Россия

( Читать дальше )

Блог им. Evgeny_Jenkov |Рубль падает на киберответе Байдена и новой версии вируса. Что дальше?

- 21 декабря 2020, 12:22

- |

Те кто слушали мой утренний подкаст (который я записывал вчера) были готовы к такому исходу по рублю на открытие, но давайте поподробнее, о том что произошло и что может быть?

▪️Новая мутация коронавируса – сильный риск для цен на нефть, а если есть риск для нефти, то автоматически и для рубля.

▪️Ранее, я вам сообщал, что на фоне сильного падения Индекса доллара США, рубль укреплялся совсем незначительно или даже падал, что автоматически является плохим сигналом (проще говоря рубль падал вместе с долларом – парадокс). Сегодня Индекс доллара США показывает рост и рост этот связан с тем, что Европа начинает болеть новой версией вируса, а значит это опять риск для экономики всей ЕС.

▪️В США все взбешены кибератаками в которых подозревают Россию, ну как все). Все кроме Трампа. По слухам Байден готовит кроме санкций на Россию, что-то похожее на ответный киберудар.

▪️США заявили, что продолжат вводить санкции против Северного Потока-2, до тех пор пока проект не свернётся.

▪️Развивающиеся рынки показывали очень хороший рост во втором полугодии и как ранее я говорил: инвесторы начинают перед новым годом фиксироваться. К тому же опять риски в виде новой мутации для сырьевых стран.

▪️Из-за инфляции которая выше таргета ЦБ в РФ, инвесторы ощущают то, что ЦБ скорее всего будет тянуть со стимулирующими программами для того чтобы не разогнать инфляцию, а инфляция в стране может продолжить расти из-за падения рубля.

( Читать дальше )

Блог им. Evgeny_Jenkov |Банк России резко поменял риторику в отношение ДКП. Рубль-риск.

- 18 декабря 2020, 14:09

- |

Банк России ожидаемо оставил ставку без изменений на уровне 4.25%

❗️Риторика ЦБ полностью поменялась! Из решения по ставке:

▪️Инфляция складывается выше прогноза Банка России и по итогам 2020 года ожидается в интервале 4,6–4,9%. Объясняю: больше не ждите снижение ставки, а так же ждите снижение рубля, а ещё инфляция превышает ставки по депозитам, но самое главное – сворачивание стимулирующих мер из-за роста инфляции, а значит экономика РФ в 2021 году рискует восстанавливаться даже ниже ожиданий.

▪️Проинфляционные факторы оказывают более значительное и продолжительное повышательное влияние на цены. Объясняю: полное изменение риторики ЦБ, так как ранее ЦБ исключительно говорил, что есть только краткосрочное влияние на цены, а потом опять снижение инфляции.

▪️Дезинфляционные риски в 2021 году уже не преобладают в той мере, как это было ранее. Объясняю: Опять же, риторика полностью изменилась, а значит начинается сворачивание стимулирующих мер – для рубля большой риск.

( Читать дальше )

Блог им. Evgeny_Jenkov |Печатный станок ФРС будет работать всё первое полугодие 2021 года

- 17 декабря 2020, 19:27

- |

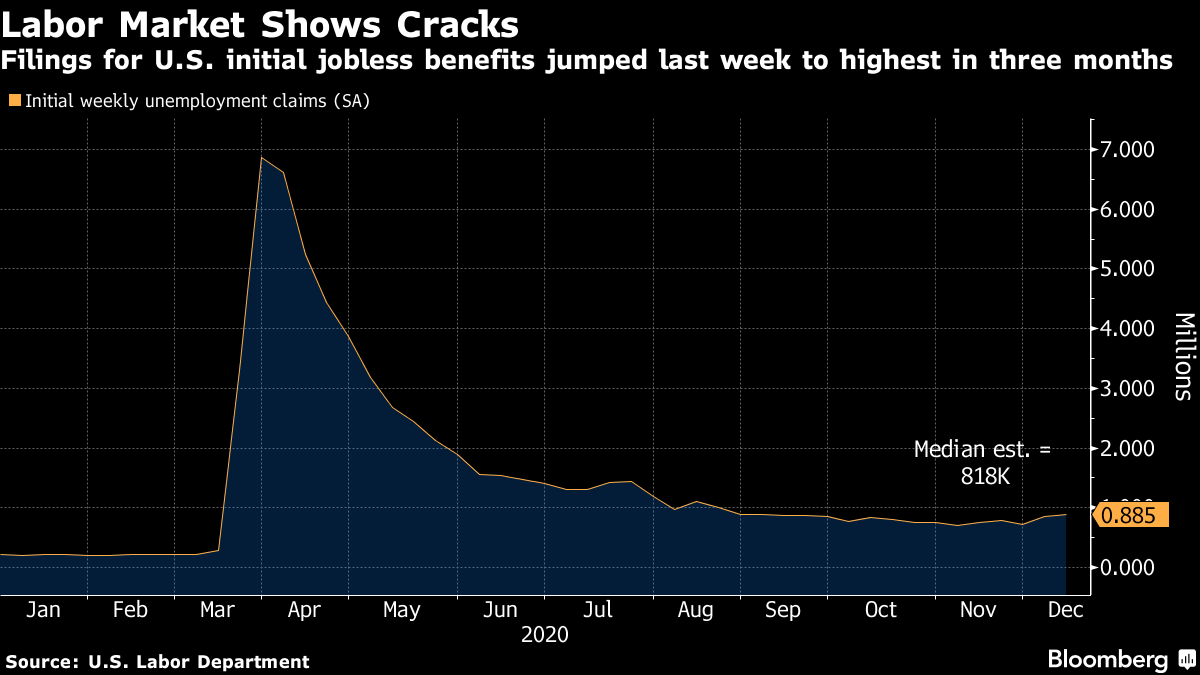

США сегодня показали опять неутешительные данные по заявкам на пособия по безработице 885 тысяч, при прогнозе в 800 тысяч новых заявок и это всё на фоне того, что аналитические агентства сообщают, что у американцев заканчиваются денежные накопления.

С другой стороны в США растёт ввод нового жилья – это очень важный показатель во время пандемии, так как через сектор недвижимости загоняется огромная сумма денег в экономику. Кстати то, что правительство США загоняет деньги в экономику через недвижимость видно по тому, как ФРС скупает закладные, так как скупка закладных от ФРС на рекордных значениях. Но и так же параллельно с вводом жилья в США, просроченные ипотечные кредиты находятся практически на уровнях 2008 года.

Самое смешное тут то, что огромные деньги, которые вливают в экономику, опять же через ту же недвижимость (к примеру) – работают на экономику слабо, потому что из-за ограничений связанных с пандемией, рабочие места, толком не создаются. Экономика США находится в очень замкнутом сосуде и этот сосуд не разобьётся, до тех пор, пока COVID19 не будет побеждён (ну или пока ограничения будут оставаться).

ФРС в качестве поддержки экономики обещали продолжать скупку активов на $125 миллиардов в месяц, но мне кажется кейнсианская теория у Пауэлла сломалась, опять же повторюсь регулятор вливает деньги тоннами, а безработица остаётся высокой.

( Читать дальше )

Блог им. Evgeny_Jenkov |Отчёт ОПЕК вызывает больше вопросов, чем ответов.

- 14 декабря 2020, 19:21

- |

ОПЕК прогнозирует, что спрос на нефть в 2020 году сократится на 9.77 мбс, в прошлом прогнозе падение спроса ожидалось на 9.75 мбс. Прошлый опрос, кстати, был всего месяц назад. Как мы видим падение спроса на нефть всего 20 тысяч в новом прогнозе, что с одной стороны кажется адекватным прогнозом, так как промышленное производство Еврозоны сегодня показало рост выше прогнозов, так же производственный сектор восстанавливается выше прогнозов в США, а рост ВВП Китая в этом году может быть выше оптимистичных прогнозов. И всё это на фоне пандемии и ограничений.

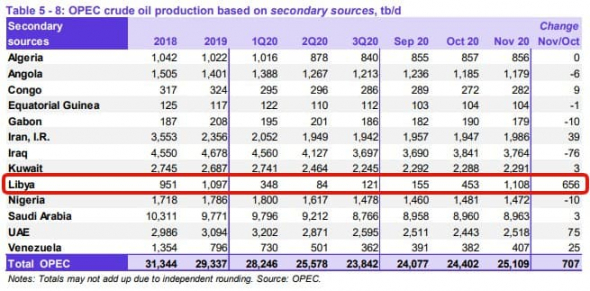

Странно то, что прошлый прогноз ОПЕК, исходя из их отчёта, строился при добычи нефти в Ливии в 300 тысяч баррелей в сутки, а нынешний прогноз строится при их же данных по Ливии, которая уже добывает 656 тысяч баррелей в сутки (Ливия же сообщает о добыче 1.2 мбс). Исходя из данных ОПЕК, я делаю вывод, что ухудшение прогноза по спросу на 20 тысяч баррелей, на самом деле является улучшением прогноза, так как добыча в Ливии параллельно растёт.

( Читать дальше )

Блог им. Evgeny_Jenkov |По Brexit всё не утихают споры: договорятся? Не договорятся!

- 11 декабря 2020, 20:52

- |

По Brexit всё не утихают споры: договорятся? Не договорятся!

Так вот, вижу два сценария развития событий с одним исходом:

▪️Первый – переговоры затянутся и не договорятся.

▪️Второй – совсем скоро объявят о жёстком Brexit и точка.

Смотрите:

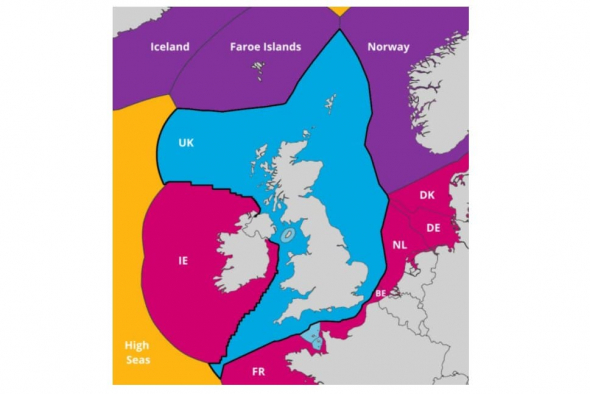

Говорят, что самые острые споры возникают из-за разделения вод, но дело в том, что Великобритании по историческому праву принадлежат те воды за которые она борется (которые вы видите на картинке), а ЕС нет. А теперь, если вы внимательно смотрите на картинку к посту, то видите, что Великобритания очень красиво отрезает Ирландию от ЕС. Если Великобритания не пойдёт на уступки ЕС, то лишит Ирландию 40% улова, а значит сделает Ирландию более зависимую от Великобритании. На фоне того, что Великобритания упирается с тем, чтобы отменить закон о внутреннем рынке который распространяется на Северную Ирландию, то отрезать Ирландию от ЕС равно снизить влияние ЕС на Ирландию, а значит и на Северную Ирландию.

( Читать дальше )

Блог им. Evgeny_Jenkov |Почему ЕЦБ не даст Евро расти

- 10 декабря 2020, 20:58

- |

ЕЦБ оставил ставку на 0% и увеличил QE и снизил прогноз по инфляции и ВВП – сигнал к продолжению долгосрочного снижения евро к доллару.

Пару идей назад, я говорил, что ЕЦБ не нужен дорогой Евро и Лагарт объявит о новом смягчение в ДКП или зальёт рынки деньгами. Пожалуйста, программа QE (количественного смягчения) увеличена на 500 млрд евро. Более того, ЕЦБ снизил прогнозы по ВВП и Инфляции. Ну и вишенкой на торте будет то, что Лагард заявила о том, что высокий Евро вызывает опасения.

Расшифровываю все написанное выше:

▪️QE увеличено потому, что ЕЦБ тянет со снижением ставки из-за опасений по Brexit, а так бы они уже давно угнали Евро в пол, для того, чтобы увеличить экспорт (или инфляцию, или то что хотят). QE это сопротивление росту Евро.

▪️В снижение прогноза по ВВП от ЕЦБ можно отметить то, что падение ВВП в этом году будет меньше чем предполагалось(-7.3% против прошлого прогноза -8%), но и рост ВВП в следующем году будет меньше, чем предполагалось(+3.9% против прошлого прогноза +5%). А это значит, что ЕЦБ продолжит стимулировать экономику всеми силами и сильный Евро будет оставаться помехой, так что ЕС выгодно играть против Евро для увеличения ВВП.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс