Новости рынков |Группа Астра отчет МСФО за I полугодие 2025 года: Прибыль ₽0,66 млрд (–53% г/г) Выручка ₽6,62 млрд (+34,6% г/г) — отчет

- 28 августа 2025, 09:32

- |

ПАО Группа Астра (далее группа или компания, MOEX: ASTR), один из лидеров российского IT-рынка и ведущий производитель инфраструктурного программного обеспечения (ПО), объявляет финансовые результаты по МСФО за первые 6 месяцев 2025 года.

Ключевые операционные и финансовые показатели

Бизнес «Группы Астра» традиционно имеет выраженную сезонность: около 70% отгрузок, как правило, приходится на второе полугодие, в то время как структура расходов остается равномерной в течение года.

Отгрузки в первом полугодии выросли на 4% год к году, до 5,8 млрд рублей.

Выручка увеличилась на 34% по сравнению с прошлым годом и составила 6,6 млрд рублей. Существенный вклад внесли признание выручки от ранее осуществленных отгрузок и рост выручки от сопровождения продуктов.

Скорректированная EBITDA достигла 1,3 млрд рублей, скорректированная чистая прибыль — 0,6 млрд рублей.

Чистый долг/ cкорр. EBITDA LTM на 30 июня 2025 года составил 0,23. Группа сохраняет низкую долговую нагрузку благодаря эффективному управлению ликвидностью и стабильному операционному денежному потоку. Это позволяет инвестировать в технологии даже при жесткой денежно-кредитной политике.

( Читать дальше )

- комментировать

- 317

- Комментарии ( 0 )

Новости рынков |ВУШ Холдинг отчет МСФО за I полугодие 2025 года: Чистый убыток ₽1,89 млрд против прибыли ₽0,25 млрд годом ранее. Выручка ₽5,36 млрд (–14,7% г/г) — отчет

- 27 августа 2025, 10:00

- |

Ключевые финансовые показатели за 6М 2025 г.:

- Выручка кикшеринга – 5,4 млрд рублей. Динамика частично объясняется временными факторами – падением количества поездок за период в РФ, связанного в первую очередь с погодными и макроэкономическими факторами, а также снижением средней продолжительности поездки. При этом мы фиксируем значительный рост выручки на 175% в странах Латинской Америки.

- EBITDA кикшеринга – 1,0 млрд рублей. В РФ показатель оказался под давлением высокой себестоимости продаж, в частности расходов на ремонт, техническое обслуживание, зарядку и перевозку самокатов, рассчитанных в сезоне на большее количество поездок, а также расходов на оплату труда;

- Рентабельность по EBITDA кикшеринга составила 19%, временно сократившись на фоне адаптации к внешним вызовам;

( Читать дальше )

Новости рынков |Московская биржа отчет МСФО за II кв 2025 года: Чистая прибыль ₽15 млрд (–21,1% г/г) Комиссионные доходы ₽17,8 млрд (+14,9% г/г)

- 26 августа 2025, 09:48

- |

ОСНОВНЫЕ ФИНАНСОВЫЕ РЕЗУЛЬТАТЫ ВТОРОГО КВАРТАЛА 2025 ГОДА

- Комиссионные доходы составили 17,8 млрд рублей на фоне высокой активности клиентов и эмитентов, а также в связи с запуском новых продуктов и услуг.

- Чистый процентный доход составил 14,3 млрд рублей.

- Доля комиссионного дохода в структуре операционных доходов составила 56%.

- Операционные расходы сократились на 2,1%. Соотношение расходов и доходов составило 37,9%.

- Чистая прибыль составила 15,1 млрд рублей.

ВАЖНЕЙШИЕ СОБЫТИЯ ВТОРОГО КВАРТАЛА 2025 ГОДА

- Стартовали торги 10 БПИФами на облигации, акции, инструменты денежного рынка и драгоценные металлы.

- На срочном рынке запущены семь новых контрактов, включая фьючерсы и опционы на товары, акции и глобальные активы.

- Разработчик ИТ-решений «Цифровые привычки» привлек 900 млн рублей через pre-IPO-платформу MOEX Start в рамках ее текущего развития.

- Компания «Озон Фармацевтика» успешно завершила вторичное размещение акций на Московской бирже на сумму 2,8 млрд рублей.

( Читать дальше )

Новости рынков |Займер отчет МСФО за II кв 2025 года: Чистая прибыль ₽945 млн (–21,4% г/г) Процентные доходы ₽5,3 млрд (+16,5% г/г)

- 26 августа 2025, 09:12

- |

ПАО МФК «Займер» (далее также «Займер» или «Компания»), ведущая финтех-платформа и лидер российского рынка микрофинансирования, объявляет финансовые результаты 2025 года по стандартам МСФО.

- Чистая прибыль за II квартал 2025 года составила 945 млн рублей

- Совет директоров компании рекомендовал направить на выплату дивидендов 473 млн рублей, что составляет 4 руб. 73 копейки на одну акции и соответствует 50% чистой прибыли

- Компания направит на докапитализацию своего дочернего банка АО КИБ “Евроальянс” 950 млн рублей.

Во II квартале 2025 года Займер показал следующие финансовые результаты:

- Процентные доходы увеличились на 6% до 5,3 млрд рублей по сравнению с I кварталом 2025 года за счет увеличения объемов выдач.

- Снижение общих административных расходов на 6% по сравнению с I кварталом 2025 года стало результатом целенаправленной работы по повышению эффективности каналов привлечения клиентов.

- Чистая прибыль выросла квартал к кварталу на 3%, составив 945 млн рублей.

( Читать дальше )

Новости рынков |Делимобиль отчет МСФО за I полугодие 2025 года: Выручка ₽16,7 млрд (+16% г/г) Убыток составил ₽1,9 млрд против прибыли ₽0,52 млрд годом ранее

- 22 августа 2025, 09:46

- |

ПАО «Каршеринг Руссия», бренд Делимобиль (тикер DELI), крупнейший оператор каршеринга в России, объявляет неаудированные финансовые результаты за 1 полугодие, закончившееся 30 июня 2025 года, подготовленные в соответствии с МСФО.

Выручка:

Общая выручка: 14,7 млрд руб., рост +16% г/г.

Каршеринг и прочие услуги: 11,8 млрд руб., рост +12% г/г.

Прочая выручка (включая рекламу): 363 млн руб. против 29 млн руб. в 1П 2024.

Выручка от продажи автомобилей (включая тариф «Навсегда»): 848 млн руб., рост +170% г/г.

Показатели пользователей и автопарка:

Число пользователей: 12,4 млн (+19% г/г).

Расширение автопарка через партнерскую модель, выход в 3 новых города (Челябинск, Ярославль, Краснодар).

Себестоимость и операционные расходы:

Расходы на аренду и эксплуатацию инфраструктуры: 648 млн руб. (+247% г/г).

Расходы на персонал: 2,0 млрд руб. (+136% г/г).

Коммерческие и управленческие расходы: 15% от выручки (+32% г/г рост управленческих расходов).

( Читать дальше )

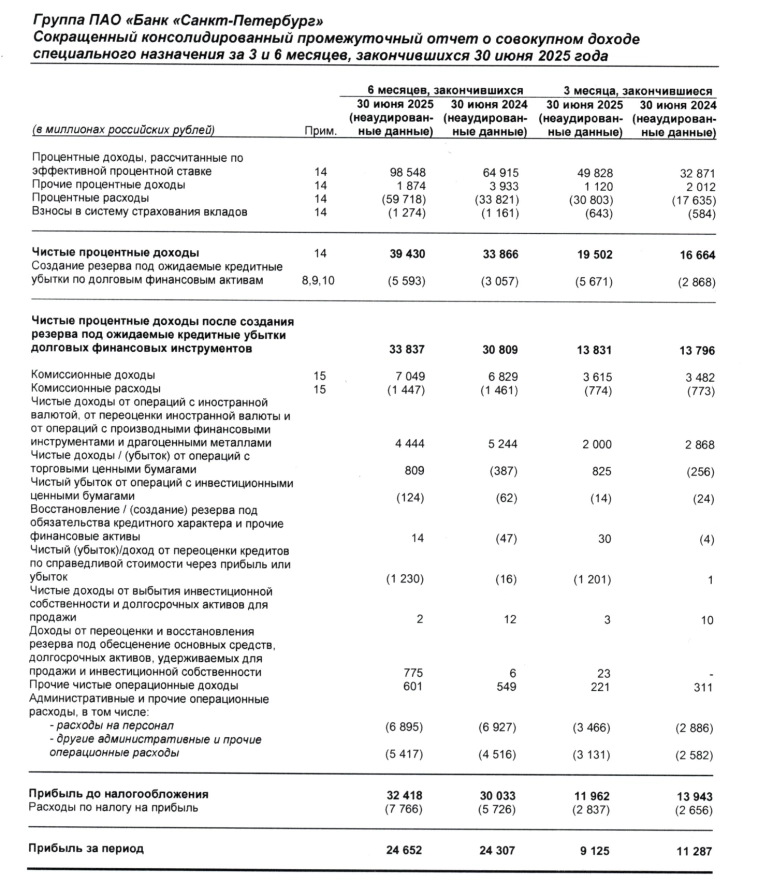

Новости рынков |Банк Санкт-Петербург отчет МСФО за I полугодие 2025 года: Прибыль ₽24,65 млрд (+1,4% г/г) Прибыль за II кв ₽9,1 млрд (–18,8% г/г)

- 22 августа 2025, 09:21

- |

Чистая прибыль банка «Санкт-Петербург» по МСФО в 1 полугодии 2025 года увеличилась до 24,65 млрд рублей с 24,3 млрд рублей годом ранее за аналогичный период. Об этом говорится в материалах кредитора.

Чистые процентные доходы банка в 1 полугодии выросли до 39,43 млрд рублей с 33,86 млрд рублей. Прибыль до налогообложения возросла до 32,42 млрд рублей с 30,03 млрд рублей.

Чистая прибыль по итогам 2 квартала 2025 года составила 9,12 млрд рублей против 11,28 млрд рублей во 2 квартале 2024 года. Чистые процентные доходы выросли до 19,5 млрд рублей, а прибыль до налогообложения снизилась до 11,96 млрд рублей.

Источник: www.e-disclosure.ru/portal/event.aspx?EventId=KxJEfPdOM0Sl-CpvRIvfLqw-B-B

Новости рынков |ТМК отчет МСФО за I полугодие 2025 года: Чистый убыток ₽3,25 млрд против убытка ₽1,8 млрд годом ранее. Выручка ₽237 млрд (–14,1% г/г) Скорр. EBITDA ₽45,1 млрд, а рентабельность по скорр. EBITDA 19,0%

- 21 августа 2025, 09:12

- |

Основные показатели за первое полугодие 2025 года:

— Объем реализации трубной продукции в первом полугодии 2025 года составил 1 786 тыс. тонн, из которых объем реализации бесшовных труб – 1 341 тыс. тонн, а сварных труб – 446 тыс. тонн.

— Выручка составила 237,0 млрд руб.

— Скорректированный показатель EBITDA составил 45,1 млрд руб., а рентабельность по скорр. EBITDA была на уровне 19,0%.

— Общий долг по состоянию на 30 июня 2025 года составил 349,8 млрд руб. Чистый долг находился на уровне 293,2 млрд руб.

— Отношение чистого долга к скорректированному показателю EBITDA на 30 июня 2025 года составило 3,2х.

В первом полугодии 2025 года ситуация на рынке стальных труб в России оставалась непростой. Жесткая денежно-кредитная политика Банка России ограничивала инвестиции и тормозила проекты развития для большинства трубопотребляющих отраслей. Продолжалось действие таких факторов, как внешние экономические ограничения, лимитирование добычи нефти в связи с выполнением обязательств по сделке в рамках ОПЕК+, сложность в поиске новых рынков для сбыта газа и перенос сроков реализации крупных промышленных и инфраструктурных проектов.

( Читать дальше )

Новости рынков |МГКЛ отчет МСФО за I полугодие 2025 года: Чистая прибыль ₽414 млн (+84% г/г) Консолидированная выручка ₽10,1 млрд (рост в 3,3 раза г/г) EBITDA ₽1,1 млрд (+87% г/г)

- 21 августа 2025, 09:08

- |

· Чистая прибыль выросла на 84%, до 414 млн рублей, в результате повышения операционной эффективности ресейл направления, улучшения показателя оборачиваемости товаров и снижения резервов под обесценение займов;

· Консолидированная выручка составила 10,1 млрд рублей, увеличившись в 3,3 раза год к году за счет роста розничной сети, клиентской базы и увеличения продаж в онлайне. Доля ломбардного направления в выручке составила 9%, ресейла – 14%, оптовой торговли драгметаллами – 77%;

· EBITDA составила 1,1 млрд рублей, показав рост на 87%.

Алексей Лазутин, генеральный директор ПАО «МГКЛ», прокомментировал:

«Консолидированные результаты первого полугодия говорят об эффективности выбранной Группой стратегии. Этот период для нас прошел под знаком активного развития ресейла – запустили собственную онлайн ресейл платформу в формате MVP, которая станет ключевым драйвером развития этого направления.

( Читать дальше )

Новости рынков |Софтлайн отчет МСФО за I полугодие 2025: Оборот от собственных решений ₽15,9 млрд (+27% г/г) Оборот компании ₽46,1 млрд (+8% г/г) Валовая прибыль ₽17,4 млрд (+10% г/г) Скорр EBITDA ₽3,5 млрд (+3% г/г)

- 21 августа 2025, 09:00

- |

ПАО «Софтлайн» (Компания, Группа или Холдинг, MOEX: SOFL), инвестиционно-технологический холдинг с фокусом на инновации, объявляет основные аудированные консолидированные финансовые результаты ПАО «Софтлайн» по МСФО за 2 квартал и 6 месяцев 2025 года.

По итогам 2 квартала 2025 года:

- Оборот Компании достиг 22,1 млрд рублей, увеличившись на 4% по сравнению с показателем, зафиксированным по итогам 2 квартала 2024 года. В структуре оборота 32% показателя пришлась на оборот от продажи собственных решений Группы, что составляет 7,0 млрд рублей (+13% г/г);

- Валовая прибыль увеличилась на 2% год к году и составила 8,1 млрд рублей. Доля валовой прибыли, полученной Группой от продажи высокорентабельных решений собственного производства, составила 63%. В результате валовая рентабельность Компании достигла 36,6%;

- Скорректированная EBITDA во 2 квартале 2025 года составила 1,7 млрд рублей (+4% г/г);

Таким образом, за 6 месяцев 2025 года Холдинг достиг следующих результатов:

( Читать дальше )

Новости рынков |Циан отчет по МСФО за II кв 2025 года: Выручка ₽3,6 млрд (+11% г/г) Прибыль ₽0,79 млрд (+282% г/г) Выручка за I полугодие ₽6,38 млрд (+8% г/г) Прибыль за I полугодие ₽1 млрд (+6% г/г)

- 20 августа 2025, 09:53

- |

МКПАО «Циан» объявляет финансовые результаты за второй квартал и первое полугодие 2025 года.

Основные финансовые и операционные показатели за второй квартал и первое полугодие 2025 года

- Во 2 кв. 2025 г. совокупная выручка Циан увеличилась на 11% год к году — до 3,6 млрд руб.; выручка «Основного бизнеса» выросла на 15% год к году и составила 3,5 млрд руб. За 6 месяцев 2025 г. совокупная выручка Циан увеличилась на 8% год к году — до 6,9 млрд руб.; выручка «Основного бизнеса» выросла на 11% год к году — до 6,6 млрд руб. Компания сохранила положительную динамику по росту выручки несмотря на эффект высокой базы в первом полугодии 2024 г., вызванный усиленным спросом на фоне завершения льготной ипотеки.

- Во 2 кв. 2025 г. скорректированная EBITDA увеличилась на 3% год к году — до 864 млн руб. За 6 месяцев 2025 г. скорректированная EBITDA уменьшилась на 10% год к году — до 1,6 млрд руб. Динамика скорректированной EBITDA была обусловлена замедлением темпов роста выручки в первом полугодии 2025 г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс