Блог им. Dolgosrok |Фиксируем высокую доходность на 15 лет в ОФЗ 05.04.2024

- 05 апреля 2024, 14:23

- |

Фиксируем высокую доходность на 15 лет в ОФЗ

Частый аргумент в пользу покупки длинных государственных облигаций в долгосрок. Но не все так просто. На самом деле никакую высокую доходность на 15 лет зафиксировать нельзя. Точнее можно, но только в случае дисконтной облигации, по которой не выплачиваются купоны и доходность которой формируется только за счёт роста тела, а также если облигации будут продолжать торговаться с той же доходностью или выше. В противном случае аргумент с фиксацией доходности не работает.

Объяснение этому довольно простое. Чтобы добиться предполагаемой доходности все поступающие купоны необходимо реинвестировать под ту же ставку или выше. Иначе итоговая доходность будет ниже, т.к. выплаченные купоны реинвестируются под более низкие ставки. Этот вывод следует из уравнения сложного процента: (1+r)^n, в котором r — постоянная величина. Если r снижается, то и итоговая доходность снижается. А так как ставки меняются достаточно часто в нашей реальности, то фиксация доходности — скорее теоретическое понятие, т.к. на практике редко реализуемо.

( Читать дальше )

- комментировать

- Комментарии ( 22 )

Блог им. Dolgosrok |Фордевинд | Результаты за 2023 год – РСБУ 04.04.2024

- 04 апреля 2024, 11:40

- |

Фордевинд | Результаты за 2023 год – РСБУ

Компания продемонстрировала хороший рост в предыдущем году на фоне расширения спроса в альтернативном финансировании для МСП.

Ключевые показатели (CAGR 3Y):

— Процентные доходы +46% г-г (21%)

— Чистые процентные доходы до РО +40% г-г (20%)

— Резервы под обесценение -22% г-г (9%)

— Чистые процентные доходы после РО +95% г-г (24%)

— Капитал +40% г-г (20%)

— Портфель +85% г-г (31%)

— Резервы % от портфеля -6 п.п. г-г до 16%

— CoR -8 п.п. г-г до 8%

— Поступления / Платежи по портфелю +0.7x г-г до 2.4x

Несмотря на существенное повышение ключевой ставки в 2023 году, компания смогла сохранить уровень чистой процентной маржи (NIM) на уровне 30% при более низком CoR. Мы видим незначительное увеличение чистой прибыли в отчетном году. Поводов для беспокойств нет, так как в 2022 году существенный доход (>225 млн. руб.) обеспечен неоперационной активностью, соответственно, нормализовав чистую прибыль прошлого периода, мы получим адекватный прирост в текущем.

( Читать дальше )

Блог им. Dolgosrok |Сравнение доходности ОФЗ-ПК и LQDT 03.04.2024

- 03 апреля 2024, 11:12

- |

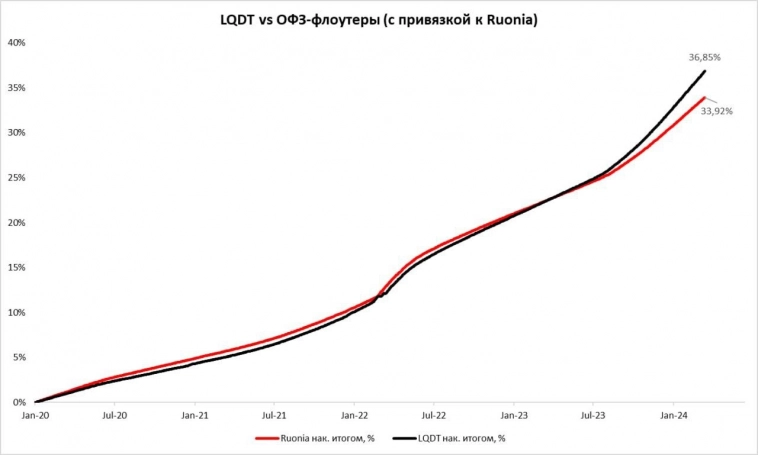

Сравнение доходности ОФЗ-ПК и LQDT

У большинства физлиц нет возможности размещать свободные средства в РЕПО. Возникает вопрос, куда разместить свободные средства по актуальным ставкам, минимизируя процентный риск. Для этого на рынке есть несколько альтернатив: ОФЗ-ПК (выпуски 24021, 29013-29025) и фонды денежного рынка. В первом случае купон начисляется по ставке RUONIA с лагом в 7 дней (сегодня 3 апреля, значит, купон будет начисляться по ставке на 27 марта), выплачивается ежеквартально. Во втором случае активы фонда ежедневно инвестируются в операции РЕПО, соответственно стоимость пая растет тоже ежедневно за вычетом комиссии за управление, которая в среднем достигает 0.5% в год.

Что выгоднее?

Попробуем посчитать. В качестве периода исследования возьмём срок с начала торгов самым популярным фондом денежного рынка LQDT (январь 2020) и до сегодняшнего дня. Также сделаем допущение относительно волатильности ОФЗ-ПК: ее в расчет не берём.

Результаты получились следующие. Первый график: вложенные 10000 рублей в январе 2020 года в фонд ликвидности принесли бы 36.85%, в ОФЗ-ПК (без учёта реинвестиций купонов) — 33.92%. В обоих случаях не учтён НДФЛ. В случае с фондом ликвидности необходимость уплаты наступает после закрытия позиции, в случае с ОФЗ-ПК — ежегодно с полученных купонов.

( Читать дальше )

Блог им. Dolgosrok |Позиционирование портфеля: апрель 02.04.2024

- 02 апреля 2024, 11:20

- |

Позиционирование портфеля: апрель

Прошлый выпуск можно найти по ссылке.

Небольшое резюме по итогам марта:

— Сильные продажи в ОФЗ, которые привели к росту доходностей выше 13%.

— Сохранение инфляционного давления, отсутствие замедления экономики.

— Сохранение ставки на уровне 16% и жестко-нейтральная (с учетом опубликованного сегодня резюме: закрепление инфляции на текущем уровне — повод для повышения ставки) риторика Банка России по поводу перспектив ДКП.

В общем и целом, существенных изменений за месяц не произошло, соответственно и основные тезисы относительно управления портфелем остаются в силе. Но все же есть нюансы, на которое стоит обратить внимание.

Линкеры

Несмотря на активные продажи в ОФЗ, линкеры весь месяц были стабильны, а во второй половине даже пытались укрепиться. Рост тела ОФЗ-ИН и падение ОФЗ-ПД привели, во-первых, к снижению реальной доходности инструмента, а, во-вторых, к увеличению вмененной инфляции до 7.5%. Текущая оценка предполагает, что инвестиции в линкеры до погашения будут более прибыльны чем в фиксы на аналогичный срок при условии ежегодного роста цен более чем на 7.

( Читать дальше )

Блог им. Dolgosrok |Итоги недели 01.04.2024

- 01 апреля 2024, 14:10

- |

Итоги недели

*️⃣ОФЗ на последней неделе марта стабилизировались и даже пытались расти до пятницы. Доходности немного снизились впервые за март. Продолжается спрос на линкеры, падают реальные доходности, растет вмененная инфляция.

*️⃣Ставки на денежном рынке изменялись разнонаправленно. Активно рос RUSFAR, немного увеличились RUONIA и MOEXREPO обл 12:30, ROISfix сроком до 1 месяца в целом не изменился, сроком более 3х месяцев снижался. В пятницу снова резко вырос RUSFAR CNY.

*️⃣Рубль за неделю немного укрепился к основным валютам: на 0.34% к доллару, на 0.61% — к юаню. Нефть также торгуется на достаточно комфортных для рубля и бюджета уровнях: Brent — 86.97, Urals — 77.42. Золото продолжает обновлять исторические макимумы. В четверг котировки превышали 2250 долларов за тройскую унцию, сегодня утром уже 2280.

*️⃣Подробнее с графиками и дополнительными комментариями, по ссылке в телеграфе.

t.me/DolgosrokInvest

01 апреля 2024 г.

Блог им. Dolgosrok |Итоги за 01.03.2024-31.03.2024

- 31 марта 2024, 11:25

- |

Долгосрок | Портфель — Итоги за 01.03-31.03

👀 Всем доброго дня!

🥸 Представляем обзор портфеля по итогам марта. Предыдущий обзор доступен по ссылке. (https://t.me/DolgosrokInvest/455)

Взгляд на рынок

Март оказался довольно неоднозначным месяцем для рынка облигаций. ОФЗ активно снижались на фоне размещений Минфина и игры на понижение со стороны банков. Больше всех досталось выпускам 26243 и 26244, доходности которых достигли 13.5% Вся кривая бескупонной доходности ушла выше 13% (13.2-13.3% в среднем на данный момент), хотя буквально месяц назад было 12.4-12.5%. RGBI преодолел минимумы апреля 2022 и пока остановился, но продолжает приносить убытки держателям гособлигации, особенно наиболее длинных. Во втором квартале тенденция может продолжиться, так как Минфин не собирается сбавлять темпы размещений (планируется 1 трлн руб.), а участники рынка, соответственно, — продаж.

Несмотря на падение рынка гособлигаций, корпоративные бонды чувствуют себя достаточно стабильно. Снижение тела компенсируется купоном, особенно в сегменте ВДО, который снова в прибыли.

( Читать дальше )

Блог им. Dolgosrok |Доходность отдельных ВДО нашего портфеля 27.03.2024

- 27 марта 2024, 15:26

- |

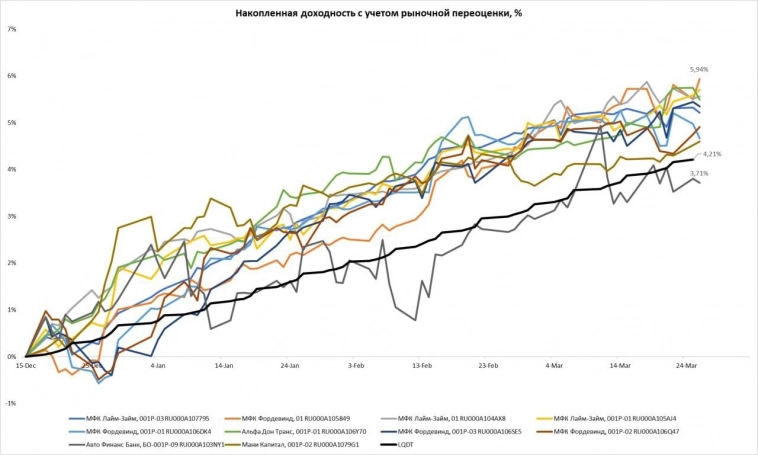

Доходность отдельных ВДО нашего портфеля

С момента последнего повышения ставки (15 декабря 2023 года) прошло уже более 3 месяцев. С тех пор значительно ужесточились финансовые условия — в основном за счёт роста доходностей ОФЗ. Тем не менее рынок корпоративного долга более чем стабилен и пока в должной мере не учитывает увеличение рисков. На этом фоне интересно посмотреть на накопленную доходность за рассматриваемый период на примере выпусков с фиксированным купоном из нашего портфеля.

( Читать дальше )

Блог им. Dolgosrok |Тема 28. Коллективные действия владельцев облигаций 26.03.2024

- 26 марта 2024, 18:39

- |

Образовательный блок

Тема 28. Коллективные действия владельцев облигаций

В прошлых материалах уже разбирали, что делать инвестору в случае наступления дефолта и какие возможности дают ковенанты. Сегодня продолжим тематику и рассмотрим коллективные действия инвесторов.

Итак, согласно ФЗ “О рынке ценных бумаг” владельцы облигаций могут проводить общее собрание владельцев облигаций, на котором принимаются решения по различным вопросам. Так инвесторы могут:

*️⃣дать согласие на изменения эмитентом в выпуске облигаций или в проспекте;

*️⃣отказаться от права досрочного погашения;

*️⃣избрать представителя владельцев облигаций и наделить его полномочиями.

Решения, которые принимаются общим собранием путем голосования по принципу «одна облигация — один голос» обязательны для всех владельцев облигаций. Расходы на проведение собрания могут быть возмещены за счет эмитента.

Правом голоса на общем собрании обладают все владельцы облигаций, за исключением лиц, имеющих прямой конфликт интересов.

( Читать дальше )

Блог им. Dolgosrok |Как увеличение эмиссии государственных облигаций влияет на их доходность? 22.03.2024

- 22 марта 2024, 10:49

- |

Блог им. Dolgosrok |Подборка выпусков облигаций 21.03.2024

- 21 марта 2024, 10:50

- |

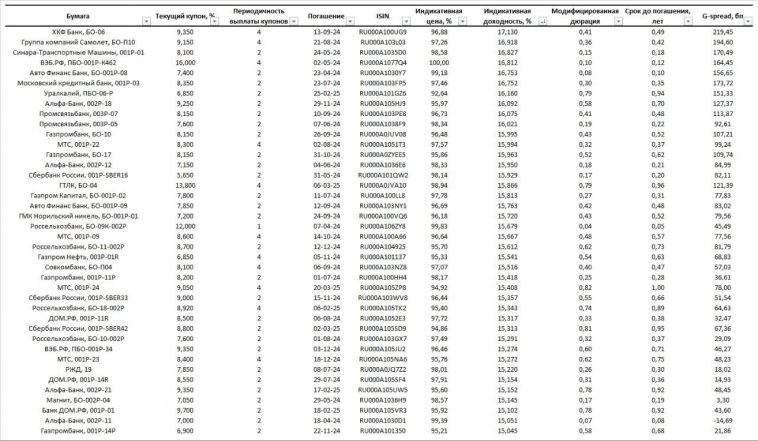

В таблице представлена подборка облигаций со сроком погашения до 1 года, без амортизаций, оферт, с фиксированным доходом, с рейтингом, начиная с А-, и доходностью к погашению более 15%. Самые классические выпуски, без лишних условий и подводных камней.

С помощью таблицы можно оценить текущее состояние рынка, а также рассмотреть варианты краткосрочного размещения средств в качестве потенциальной альтернативы ликвидности и флоутерам.

Данная выборка сделана механически, с помощью cbonds, и отфильтрована по соответствующим параметрам. Кредитный анализ эмитентов не проводился.

t.me/DolgosrokInvest

21 марта 2024 г.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс