Блог компании Mozgovik |РУСАЛ: отчетность за 2024 год показала ожидаемый рост прибыли, но что останется акционерам от Дерипаски?

- 14 марта 2025, 20:32

- |

Русал сегодня утром отчитался за 2024 год: еще в августе 2024 я ждал от компании ~1 млрд+ $ скорректированной прибыли — так и вышло (ссылка на прошлый пост https://smart-lab.ru/company/mozgovik/blog/1054308.php)

Акции правда тоже выросли с 32 до 42 рублей (+31%) и приблизились к целевой цене в 47,6 руб

Быстро пробежимся по основным метрикам в отчетности РУСАЛа и отметим интересное расхождение с котировками в Гонконге

В производстве Бокситов вышли на прошлую планку (решили проблемы с переработкой бокситов, которые добывали на своих предприятиях — спасибо китайцами (и теперь уже индусам)

По глинозему — новый полугодовой пик. Напоминаю, что из 2 тонн бокситов делается 1 тонна глинозема. Из 2 тонн глинозема делается 1 тонна алюминия, т.е. надо исходного сырья х4 (желательно своего) и он был у Русала до санкций (до потери австралийских активов и глиноземного завода в Украине)

( Читать дальше )

- комментировать

- 2.5К

- Комментарии ( 4 )

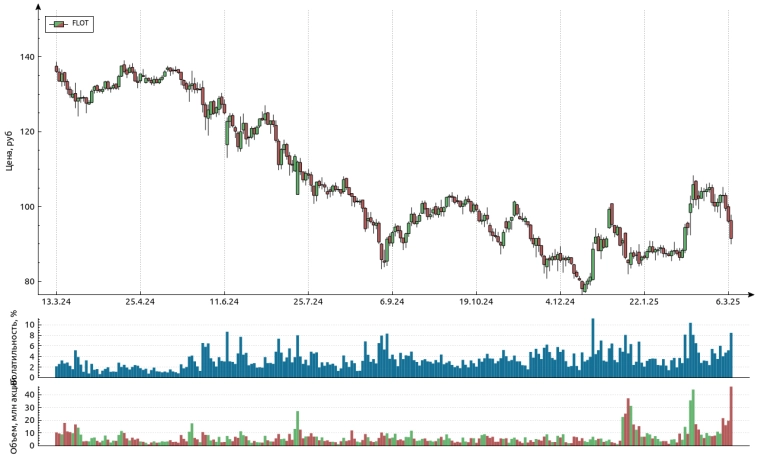

Блог компании Mozgovik |Совкомфлот: отчетность за 4-й квартал показывает, что компания попала в идеальный SDN шторм заранее

- 09 марта 2025, 19:44

- |

Совкомфлот в пятницу отчитался за 2024 год — отчет вышел хуже всяких ожиданий и акции грохнулись на 5% к цене 91,5 рублей на рекордных объемах

В целом предупреждал, о плохой динамике Совкомфлота в этом посте smart-lab.ru/company/mozgovik/blog/1121418.php — правда думал это будет уже после 1-го квартала 2025 года (из-за SDN санкций), но отчетность эту историю “отфронтраннила”.

Сам продал акции по 105 рублей зафиксировал убыток (~15 руб с акции) и честно писал об этом тут smart-lab.ru/company/mozgovik/blog/1118198.php

Возвращаемся к отчету — есть и положительные моменты (о них в конце), дивиденды в целом возможны, но в текущих условиях это игра в орлянку (50 на 50)

На первый взгляд кажется, что отчет “караул”, компания стала убыточной ДО SDN санкций в 2025 году — убыток 75 млн $ против прибыли в 232 млн $ годом ранее

Хотя и падение выручки на 33% г/г отметить стоит (корабли стоят и не генерируют выручку, а только амортизацию + убыток)

( Читать дальше )

Блог компании Mozgovik |АЛРОСА: отчетность за 2024 год показывает не дестокинг, а резкое снижение прибыли (но возможно все же это наконец-таки ДНО цикла?)

- 03 марта 2025, 21:23

- |

АЛРОСА отчиталась за 2024 год — второе полугодие было ожидаемо слабым (предупреждал тут smart-lab.ru/company/mozgovik/blog/1106590.php#alrosa по данным таможни Гокнонга и Индии)

Компания стоимостью в 550 млрд руб (с учетом долга) и за 2024 год заработала 21 млрд руб чистой прибыли

Но все верят в разворот цикла в алмазах (это действительно возможно, но все верили в это и год назад) — при этом экспорт обработанных алмазов (бриллиатов) из Индии падет каждый год (как в объемах, так и в долларах)

( Читать дальше )

Блог компании Mozgovik |Газпромнефть: отчетность за 2024 год показывает реальные проблемы в бизнесе или это разовые переоценки налогов?

- 15 февраля 2025, 23:33

- |

Газпромнефть отчиталась по МСФО — давайте разбираться, как компания себя чувствует в 2024 году

Основное, что бросается в глаза:

👉 Операционная прибыль упала на 5,8% г/г

👉 Доля в прибыли совместных предприятий упала на 40% г/г

👉 Расходы по налогу на прибыль выросли на 41%(в основном из-за роста налоговой ставки с 20 до 25% от прибыли и отложенных налогов)

👉 Чистая прибыль упала на 25% г/г

В целом данные вышли близко к моему прогнозу

( Читать дальше )

Блог компании Mozgovik |Русснефть экспресс обзор отчета за 4 квартал 2024 года по РСБУ: акция в лидерах роста с 19 декабря, но есть один нюанс

- 14 февраля 2025, 13:10

- |

Компания первой отчитывается из нефтянки и является хорошим «индикативом» для отчетности ее более крупных собратьев — Роснефть, ЛУКОЙЛ, Газпромнефть и другие (с нюансами, но все же)

Русснефть у нас не на радарах, серию постов можно посмотреть тут smart-lab.ru/allpremium/?ticker%5B%5D=RNFT (сложный актив и вопросительный бенефициар + есть привилегированные акции с огромными дивидендными выплатами)

В 4-м квартале Русснефть заработала 10,1 млрд руб (против убытка в 2,2 млрд руб годом ранее)

За год заработали 42,3 млрд руб (+33% г/г), при этом капитализация (если только через обыкновенные акции считать) — всего 47 млрд руб

P/E ~1 скажете вы и надо брать, но есть один нюанс. Привилегированные акции, на которые должны выплачиваться огромные дивиденды!

( Читать дальше )

Блог компании Mozgovik |НОВАТЭК: акции отжались на 52% от дна: виноват хороший отчет за 2024 год или радужные перспективы бизнеса?

- 12 февраля 2025, 19:22

- |

НОВАТЭК сегодня опубликовал отчетность за 2024 год — в целом без сюрпризов, но интересные моменты имеются

👉 Выручка выросла на 12,7% г/г

👉 Операционная прибыль упала на 11,4% г/г

👉 Прибыль до налогов на уровне 2023 года (это видимо мало кто посмотрел!)

👉 Чистая прибыль акционеров выросла до 493,5 млрд руб (+6,6% г/г)

С виду не густо! Но Новатэк еще дает “нормализованные параметры” финансовой отчетности, которые сейчас невозможно посчитать (но они ВАЖНЫЕ)

👉 Нормализованная EBITDA (с учетом долей в СПГ заводах): 1008 млрд руб (+13,2% г/г)

👉 Нормализованная прибыль (без учета курсовых разниц) — 553 млрд руб (+4,6% г/г)

Из негативного — вырос еще и чистый долг на 132 млрд руб (в 14 раз), но долговая нагрузка для текущего бизнеса не является критичной в моменте (если не учитывать долг на совместных предприятиях в СПГ). ND/EBITDA вырос с 0 до 0,3х.

Теперь немного графики, чтобы было понятно — за счет чего такой рост и есть ли он вообще

Судя по снижению операционной прибыли (ядро бизнеса НОВАТЭКа в виде продажи газа и конденсата внутри страны) — основную лепту рост финансов внес Ямал СПГ.

( Читать дальше )

Блог компании Mozgovik |ГМК Норникель: компания остается прибыльной и с свободным денежным потоком, несмотря на высокие кап затраты и низкие цены на металлы (Отчетность за 2024 год)

- 10 февраля 2025, 21:02

- |

ГМК Норникель отчитался за 2024 год

Предыдущие посты про ГМК Норникель тут: https://smart-lab.ru/allpremium/?ticker%5B%5D=GMKN

Свой прогноз исходя из производственного отчета делал тут — https://smart-lab.ru/company/mozgovik/blog/1109803.php

Чистая прибыль акционеров упала на 45% год к году

( Читать дальше )

Блог компании Mozgovik |Норникель: есть ли шансы на иксы в Норникеле при текущих ценах - разбираемся в производственном отчете

- 29 января 2025, 15:40

- |

При этом прогноз на 2024 год был сильно скромнее

👉 Никель: План 189 тыс тонн, Факт 205 тыс тонн (+8,5%)

👉 Медь: План 410 тыс тонн, Факт 433 тыс тонн (+5,6%)

👉 Палладий: План 2374 тыс тр ун, Факт 2762 тыс тр ун (+16,4%)

( Читать дальше )

Блог компании Mozgovik |Потенциальные инвест идеи 2025 и РИСКИ их исполнения

- 21 января 2025, 16:31

- |

24 год был достаточно сложным годом для российского инвестора — индекс полной доходности фактически не вырос, а вклад обогнал по доходности большинство инвесторов в российские акции (вместе с инфляцией конечно же)

Год назад писал пост Потенциальные инвест идеи на 2024 и РИСКИ их исполнения

Получилось вполне себе неплохо — потенциала в эмитентах особо не было и акции за год особо не выросли)). Если мы не говорим о “докупках на дне” в сентябре и тд.

Комментарий из прошлого для этой таблички

( Читать дальше )

Блог компании Mozgovik |Минфин перевернулся в Транснефти: тарифы поднимут на 9,9% в 2025 году из-за роста налога на прибыль

- 28 декабря 2024, 17:14

- |

Ура товарищи, справедливость хоть в таком виде восторжествовала.

Сам ни одной акции не продал, подробно разбирал ситуацию с Транснефтью тут — smart-lab.ru/company/mozgovik/blog/1086238.php

Прогнозный Дивиденд за 2025 год вырастет на 10 рублей на 1 ацкию

Дивиденд вернется к высоким уровням 2023 года, ура

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс