Блог компании Mozgovik |ЕвроТранс: после IPO акции упали на 70% - нужно ли покупать акции по текущим и есть ли там дешевизна?

- 29 июля 2024, 16:25

- |

ЕвроТранс — топливная группа компаний, которая управляет сетью АЗС в Московской области под брендом Трасса

Компания вышла на IPO в конце 2023 года по 250 рублей, а сейчас торгуется по 108 рублей (на пике разгона акции стоили 485 рублей за 1 акцию)

Спекулянты такие компании любят, тем более недавно мажоритарии пообещали выкупить не менее 20 млн акций (всего размещали на IPO 53,15 млн акций) по 350 рублей в 2027 году

( Читать дальше )

- комментировать

- 4.2К

- Комментарии ( 23 )

Блог компании Mozgovik |Газпромнефть: отчетность за 2-й квартал по МСФО должна снизить дивидендный оптимизм?

- 25 июля 2024, 18:39

- |

Компания находится в неплохой финансовой форме — но роста прибыли мы в 2024 году не видим (хотя курс доллара сильно вырос по отношению к 1 полугодию 2023 года)

( Читать дальше )

Блог компании Mozgovik |НМТП: отчетность по РСБУ за 2-й квартал - распределят ли огромную прибыль в виде дивидендов?

- 24 июля 2024, 21:50

- |

НМТП отчитался по РСБУ за 2-й квартал 2024 года, продолжаем внимательно следить за крупнейшим портовым оператором России

Чистая прибыль выросла почти в 2 раза к прошлому году и составила рекордные цифры за последние 5 лет

( Читать дальше )

Блог компании Mozgovik |НОВАТЭК: отчетность за 1-е полугодие вносит оптимизм из-за валютных переоценок, но лучше ждать запуска Арктик СПГ-2

- 24 июля 2024, 12:21

- |

Так делать конечно же не нужно — важно понимать структуру этой прибыли, причины и следствия

Давайте разбираться вместе

Сначала немного операционных показателей

Добыча газа у компании не растет (в среднем добывают 20 млрд м3 природного газа в квартал), но в целом это не супер маржинальный сегмент для НОВАТЭКа (все идет на внутренний рынок)

( Читать дальше )

Блог компании Mozgovik |Транснефть: отчетность по РСБУ за 2-й квартал дает мало информативности

- 18 июля 2024, 23:13

- |

Беглым взглядом сразу кажется, что у компании все плохо, чистая прибыль упала в 2,5 раза и надо срочно продавать акции. Но они продолжают бодро закрывать див гэп!)

В чем причина?

( Читать дальше )

Блог компании Mozgovik |Сургутнефтегаз и дивидендный гэп: покупать нельзя продавать

- 17 июля 2024, 15:29

- |

Сегодня последний день с дивидендом у акций Сургутнефтегаз (обыкновенные и привилегированные акции)

Ведут они себя тоже по разному — преф падает, обычка растет

( Читать дальше )

Блог компании Mozgovik |Мой Рюкзак #44 Продолжаю докупать дешевые активы, даю убыткам течь и не режу прибыль

- 16 июля 2024, 16:27

- |

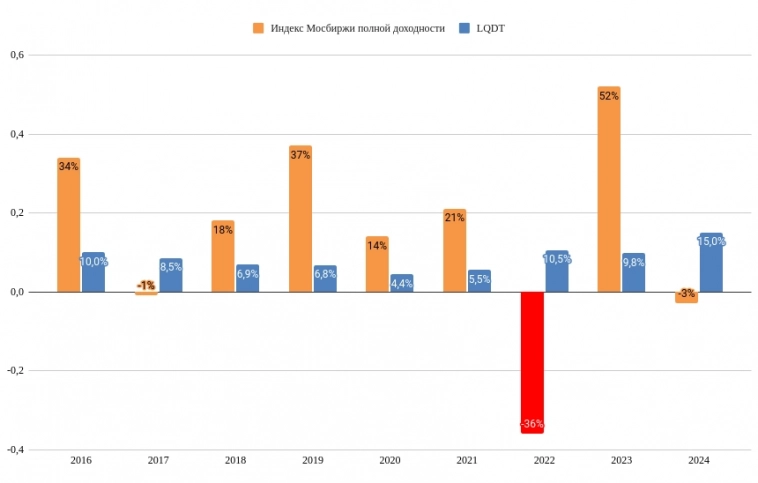

Хорошая ли эта позиция в текущий момент? Фиг его знает, прикладывал такой график на одной из встреч Мозговика в Москве (обновил доходность индекса Мосбиржи)

Денежный рынок за последние 8 лет не давал такой высокой доходности (возможно даст еще выше из-за повышения ставки в июле на 2%)

Но риск это дело благородное (а чаще всего прибыльная в долгосрочном периоде), главное не паниковать и знать как его готовить.

На пике у меня доходность за 2024 год была около 23%, сейчас 13% — потеря 2 миллионов рублей (бумажная конечно, никто ведь не тешит в иллюзиях, что умеет закрываться на хаях и покупать на лоях?) немного печалит, но не то чтобы сильно

( Читать дальше )

Блог компании Mozgovik |Мой Рюкзак #43: Нужно ли докупать акции на обвале или у страха глаза велики?

- 12 июля 2024, 19:13

- |

Вам не получить высокие результаты, если вы боитесь падения 50% © Чарли Мангер

Российские инвесторы начинают переживать, когда получили падение в 10% =)

Продолжаю писать про свой портфель (либо ежемесячно, либо если есть сделки). Сделки сегодня есть.

Прошлый пост Мой Рюкзак #42: Капитуляция перед LQDT или волатильность валюты может распугать держателей акций экспортеров

Было 19,8 млн руб на 19.06.2024

Стало 19,4 млн рублей на 12.07.24

( Читать дальше )

Блог компании Mozgovik |Транснефть: защитный актив с высокой дивидендной доходностью в условиях турбулентности

- 12 июля 2024, 15:56

- |

Но падение рынка всегда интересно тем, что открывает новые возможности — акции падают широким фронтом и появляется возможность рождения новой инвестиционной идеи (покупай пока все паникуют, и продавай пока все в эйфории — так же завещал Уоррен Баффет, а не сидеть всегда в LQDT?)

В текущем падении меня больше всего пока заинтересовала Транснефть. Тезисно:

👉 Компания через 6 дней войдет в дивидендную отсечку (18 июля последний день для покупки) с див доходность 12,2% (177 руб дивидендов на 1 акцию)

Текущая цена очищенная от дивиденда имеет потенциал в 30+% от целевой цены мозговика

( Читать дальше )

Блог компании Mozgovik |ДВМП: превратится ли компания в русский Maersk и есть ли в акциях фундаментальная недооценка?

- 07 июля 2024, 20:31

- |

ДВМП — одна из интереснейших историй в транспорте в истории Российского рынка — совсем далеко заглядывать не будем, но акция проделала очень интересный логистический маршрут с 2 рублей в 2016 году (компания не платила по облигациям и была в дефолте) до 70-120 рублей в 2023-2024 году

Так же компания пережила нескольких собственников (Генералов-Магомедов-Росатом), но мой рассказ больше о бизнесе FESCO (ДВМП по-русски) и его перспективах в части финансовых и операционных результатов

Для начала -в чем состоит бизнес FESCO: это вертикальная интеграция доставки контейнеров на импорт/экспорт, которая включает в себя полную цепочку поставок (экспедитор-морской фрахт-порт/терминал-ж/д (контейнер+фитинг) и доставка до клиента)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс