Блог компании Mozgovik |Потребительский сектор 2023 год, кого купить? Медицинские услуги

- 13 января 2023, 05:44

- |

Другие обзоры потреб. сектора:

Продуктовый ритейл

Прочий ритейл

Частные медицинские услуги — сектор, спрос на который будет всегда, важно уметь его удовлетворить.

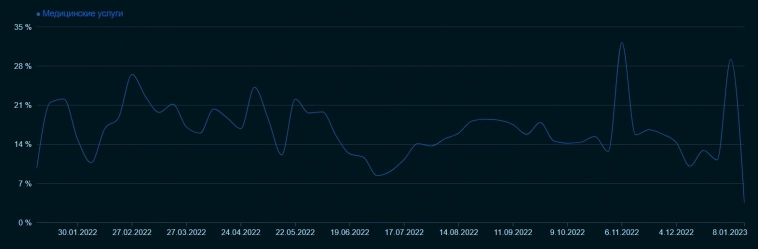

Мед. услуги в 2022 году один из наименее пострадавших сегментов по спросу, был провал только летом. Вполне неплохо впитали инфляцию, а люди продолжали тратить на 12-13% больше чем в 2021 году.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 9 )

Блог компании Mozgovik |Потребительский сектор 2023 год, кого купить? Прочий ритейл

- 13 января 2023, 05:01

- |

Блог компании Mozgovik |Потребительский сектор 2023 год, кого купить? Продуктовый ритейл

- 13 января 2023, 04:29

- |

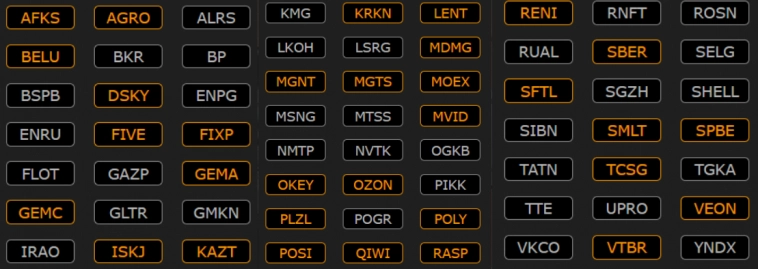

Ищем фаворитов в потребительском сегменте, здесь много компаний про которые я уже писал в обзорах, небольшие апдейты, где они необходимы.

Так как компаний в этом секторе слишком много для одного обзора, поэтому я разделю его на 3 части: продуктовый ритейл, медицинские услуги, прочий ритейл.

Напомню, что наличие большого апсайда связано с бОльшими рисками, комментарии по каждой компании будут ниже.

Оставляйте комментарии и свои мысли по компаниям, которые вам интересны!

( Читать дальше )

Блог компании Mozgovik |Непослушный Магнит все-таки заплатит дивиденды?

- 12 января 2023, 20:32

- |

Вышла новость, что «Компаниям РФ могут разрешить принимать решения без участия „недружественных“ совладельцев».

Внутри описаны критерии по которым складывается впечатление, что речь о Магните.

Подходит отрасль:

«Доля недружественных совладельцев не более 50%»:

( Читать дальше )

Блог компании Mozgovik |Финансовый сектор 2023 год, кого покупать?

- 10 января 2023, 05:06

- |

За прошлый год подробно и не очень писал в Премиум про данные компаний:

Некоторые стухли в процессе, были даже те кто вырос в цене. Решил сделать небольшой апдейт по отраслям и компаниям, которые затрагивал. Начну с финансового сектора.

( Читать дальше )

Блог компании Mozgovik |ВТБ размывает миноритариев в 2,5 раза, а котировки не падают

- 04 января 2023, 06:59

- |

ВТБ размещает 30,2 трлн обыкновенных акций по закрытой подписке.

Очередная допка «высокоэффективного» банка на подходе. Я постарался разобраться, какой это может оказать эффект на акции.

Спойлер: не все так плохо, как может показаться на первый взгляд. Но обо всем по порядку.

( Читать дальше )

Блог компании Mozgovik |Итоги недели: парад разрешений

- 26 декабря 2022, 10:27

- |

Индекс по итогам прошлой недели остался примерно в тех же местах, что и ранее. Но учитывая валютные движения, его долларовый вариант занырнул под отметку 1000, что последний раз случалось на мобилизации.

Неделя вышла достаточно насыщенная на события:

Иностранным компаниям разрешили выводить деньги с дочек

НРД разблокировали

Рубль быстро слабел, но перестал

Озон получил разрешение Кипра

Киви получил разрешение Кипра

Алроса рассказала о добыче и прибыли

Дивиденды ММК

Новые акции на биржах

Прибыль Камаза

Иностранным компаниям разрешили выводить деньги с дочек

Условия для иностранных «дочек»:

1) размер выплачиваемой прибыли составляет не более 50% от общего размера чистой прибыли предыдущего года;

2) проводится ретроспективный анализ выплаты дивидендов за прошлые периоды;

( Читать дальше )

Блог компании Mozgovik |Как Открытие животворящий достаточность ВТБ вытаскивал

- 23 декабря 2022, 03:52

- |

Банк ВТБ покупает у ЦБ Банк Открытие суммарно за 340 млрд рублей.

233 млрд рублей дадут деньгами, плюс накинут ОФЗ на 107 млрд рублей.

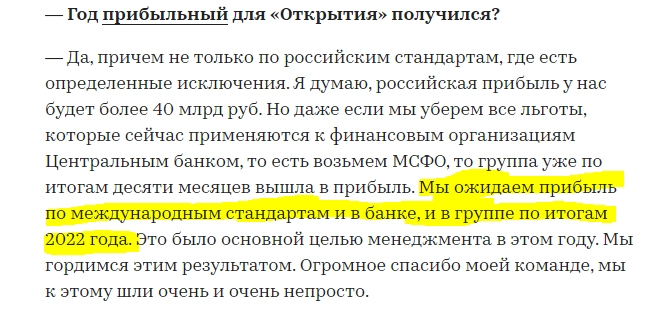

Открытие за 11 месяцев по РСБУ заработал 33,4 млрд рублей, по МСФО тоже прибыльный, согласно недавнему интервью Михаила Задорнова.

( Читать дальше )

Блог компании Mozgovik |Куйбышевазот - на горизонте драйверы для переоценки акций

- 21 декабря 2022, 12:25

- |

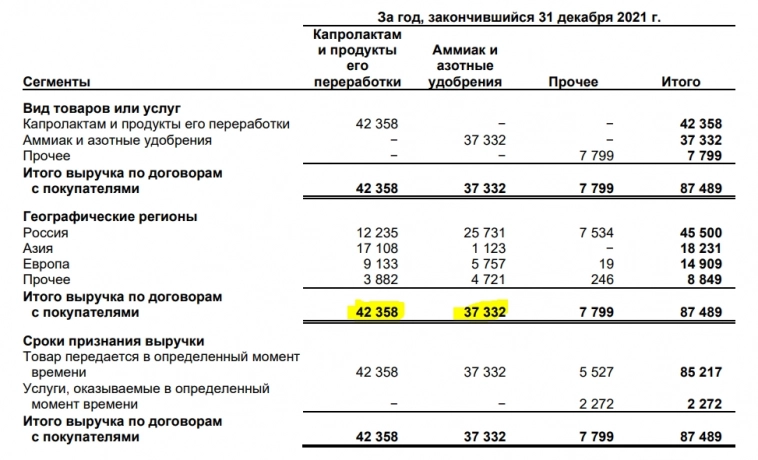

Куйбышевазот в этом году, к сожалению, не публикует финансовые результаты. Из оперативной информации выпускают только итоги производственной деятельности.

Объемы в этом году по большей части ниже чем в 2021 году.

Причем, снижение в объемах как раз в сегменте капролактама и продуктах переработки, которые занимали в 2021 году большую часть выручки.

( Читать дальше )

Блог компании Mozgovik |Итоги недели: будущие страхи

- 19 декабря 2022, 10:48

- |

На неделе индекс чуть покраснел, мы все там же, чуть выше 2100.

Рынок готовится к жирным дивам Лукойла (отсечка завтра), после них денежный залп от Газпромнефти (28 декабря последний день), а в январе будут добивать Роснефть (10.01.2023) с Татнефтью (06.01.2023).

В этом выпуске:

Газ и Новатэк

МРСК и ФСК

Уточнение по НДПИ Алросы

Профицит бюджета и доходы

Киви покупает рекламу

Тинькофф может купить Точку

Ипо Вуш

АФК Система отчет

Газ и Новатэк

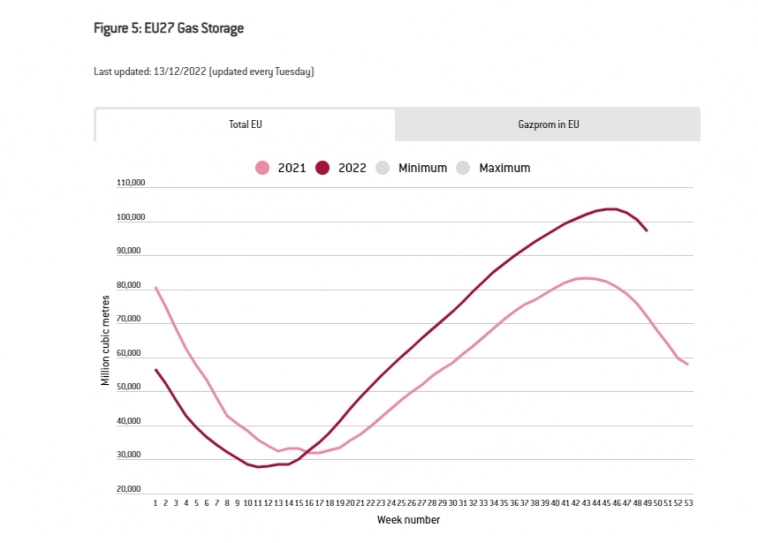

После января ждем эмбарго на нефтепродукты, холодов, и как Европа будет тратить запасы газа. Их много.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс