НОВАТЭК: прогноз результатов за 4 кв. 2018 г. по МСФО

- 19 февраля 2019, 13:24

- |

По нашей оценке, EBITDA выросла на 3% год к году в долларах. В среду, 20 февраля, НОВАТЭК представит отчетность за 4 кв. 2018 г. по МСФО. Мы оцениваем выручку за отчетный период в размере 237 млрд руб. (3,57 млрд долл.), плюс 40% год к году и 8% квартал к кварталу. EBITDA, по нашим оценкам, увеличится на 17% год к году до примерно 65 млрд руб. (0,98 млрд долл.), но снизится на 8% квартал к кварталу. В пересчете на доллары изменение EBITDA составит плюс 3% год к году и минус 9% квартал к кварталу. Чистая прибыль, как мы ожидаем, сократится соответственно на 12% и на 39% до 39 млрд руб. (0,59 млрд долл.).

Цена на жидкие углеводороды снизилась квартал к кварталу. В 4 кв. была запущена третья технологическая линия производства СПГ в рамках проекта «Ямал СПГ», и в декабре завод вышел на полную проектную мощность производства – 16,5 млн т/г. НОВАТЭК приобретает сжиженный газ у «Ямал СПГ» и реализует его на международных рынках. Эти продажи включаются в выручку НОВАТЭКа, но почти не отражаются на EBITDA компании (при этом доля в прибыли «Ямал СПГ» влияет на чистую прибыль НОВАТЭКа). По нашим расчетам, основанным на предварительных операционных данных за 4 кв. 2018 г., добыча газа компанией, включая «Ямал СПГ», выросла на 15% год к году до 18,5 млрд куб. м, а жидких углеводородов – на 2% до 3 млн т. Однако на выручку от продажи жидких углеводородов и СПГ негативно повлияло снижение цен на нефть квартал к кварталу. Цена Urals снизилась в рублевом выражении на 8% квартал к кварталу до 4,47 тыс. руб./барр., а за вычетом экспортной пошлины – на 13% до 3,19 тыс. руб./барр. Кроме того, на результате «Ямал СПГ» отрицательно отразилось ослабление рубля к евро и доллару в течение 4 кв. 2018 г.

( Читать дальше )

- комментировать

- 3.6К | ★1

- Комментарии ( 0 )

Дефляция цен производителей наблюдается второй месяц подряд

- 19 февраля 2019, 12:41

- |

Цены производителей в январе продолжили стремительно падать... Вчера Росстат сообщил, что в январе индекс цен производителей промышленных товаров понизился на 3,3% месяц к месяцу после падения на такую же величину в декабре прошлого года. Этот результат снова оказался значительно ниже ожиданий. Так, консенсус-прогноз, подготовленный Интерфаксом, предполагал, что цены упадут на 0,9%, в то время как наша оценка подразумевала снижение на 2%. В годовом выражении темпы роста цен производителей замедлились до 9,5% с 11,7% год к году в декабре.

… благодаря дальнейшему снижению цен на нефть и нефтепродукты. В секторе добычи полезных ископаемых цены на сырую нефть снизились в январе на 7,3% месяц к месяцу, а цены на продукцию добычи и обогащения железных руд упали на 8,1%. В целом в добывающем секторе имело место снижение цен производителей на 4,8% за месяц по сравнению с падением на 7,7% в декабре. В обрабатывающей промышленности в январе цены опустились на 3,1% месяц к месяцу после снижения на 2% месяцем ранее. Отмечалось падение цен на производство кокса и нефтепродуктов, химических веществ, а также металлургической продукции. В секторе обеспечения электрической энергией, газом и паром цены опустились на 0,9% месяц к месяцу после снижения на 0,3% в декабре.

( Читать дальше )

Российские индексы начали неделю в красной зоне

- 19 февраля 2019, 10:38

- |

Рубль подорожал к доллару США, чему способствовал рост цен на нефть до максимальных с ноября прошлого года уровней. Европейские рынки в начале недели оказались под действием разнонаправленных факторов. С одной стороны, прогресс на переговорах по торговле Соединенных Штатов и Китая добавил инвесторам оптимизма относительно дальнейшего роста мировой экономики. С другой стороны,

( Читать дальше )

Результаты Яндекс за 4 кв. 2018 г. превзошли ожидания

- 18 февраля 2019, 12:19

- |

EBITDA выше ожиданий рынка на 3%. В пятницу Яндекс опубликовал финансовую отчетность за 4 кв. 2018 г. по US GAAP, которая оказалась лучше ожиданий рынка. Так, выручка возросла на 39% (здесь и далее – год к году) до 38,8 млрд руб., что выше нашего и консенсусного прогнозов на 5% и 6% соответственно. Скорректированная EBITDA увеличилась на 33% до 12,3 млрд руб., что несколько ниже наших ожиданий, но превысило прогнозы рынка на 3%. При этом скорректированная рентабельность по EBITDA снизилась на 1,6 п.п. до 31,7%. Чистая прибыль составила 5,3 млрд руб.

Компания прогнозирует в этом году рост выручки на 28–32%. Яндекс ожидает, что в нынешнем году рост выручки (очищенный от эффекта деконсолидации Яндекс.Маркета) будет находиться в диапазоне 28–32%, а в сегменте «Поиск и портал» – 18–20%. Выручка компании в этом сегменте в 4 кв. 2018 г. выросла на 27% до 30,7 млрд руб., а выручка сегмента «Такси» – на 216% до 6,9 млрд руб. В свою очередь, себестоимость увеличилась на 74% до 11,9 млрд руб., а расходы на разработку – на 13% до 5,9 млрд руб., что эквивалентно 15,2% от выручки (минус 3,4 п.п.). В то же время общие и административные расходы выросли на 30% до 10,5 млрд руб.

( Читать дальше )

Промпроизводство выросло на 1,1% год к году в январе

- 18 февраля 2019, 11:49

- |

Темпы роста промышленного производства продолжают снижаться... Согласно данным Росстата, в январе 2019 г. промышленное производство увеличилось на 1,1% год к году после роста на 2% в декабре и 2,4% в ноябре прошлого года. Этот результат оказался значительно хуже ожиданий рынка (консенсус-прогноз Интерфакса предусматривал плюс 1,6% год к году) и ниже нашей оценки (плюс 1,3%). С учетом корректировки на сезонный и календарный факторы в январе промпроизводство прибавило 0,1% месяц к месяцу.

… в результате спада в обрабатывающем секторе. В январе производство в секторе добычи полезных ископаемых увеличилось на 4,8% год к году после роста на 6,3% месяцем ранее. В том числе добыча нефти прибавила 3,1% год к году, добыча угля – 4,6%, природного газа – 2,5%. В обрабатывающей промышленности в январе производство сократилось на 1% относительно уровня годичной давности после нулевого роста в предыдущем месяце. При этом умеренный рост наблюдался в большинстве сегментов деревообрабатывающей, химической и нефтехимической промышленности, отдельных видов электрического и электронного оборудования, сельскохозяйственной техники, а также транспортных средств (за исключением автомобилей). В то же время спад зафиксирован в большинстве сегментов пищевой и легкой промышленности, производстве резиновых и пластмассовых изделий и черной металлургии. Объемы в секторе обеспечения электроэнергией, газом и паром выросли на 1,3% относительно января 2018 г. после увеличения на 4,5% в декабре. В секторе водоснабжения, водоотведения и утилизации отходов производство снизилось на 2,8% год к году против роста на 3,8% в предыдущем месяце.

( Читать дальше )

Новости о прогрессе на торговых переговорах поддержали рынки

- 18 февраля 2019, 10:26

- |

Санкции против Ирана и Венесуэлы также ограничивают предложение. Число действующих нефтяных буровых в США за прошлую неделю выросло на три единицы и достигло 857. Кроме того, по сообщениям СМИ, в Саудовской Аравии из-за проблем с электроснабжением сокращена добыча нефти на крупнейшем месторождении страны. Между тем в центре внимания рынков по-прежнему торговые отношения США и Китая. На прошлой неделе в Пекине завершился очередной раунд переговоров. Как передают китайские СМИ, стороны достигли согласия по основным вопросам торговли. По мнению министра финансов США Стивена Мнучина, Соединенные Штаты провели «продуктивные» переговоры. Председатель КНР Си Цзиньпин заявил, что переговоры продолжатся в Вашингтоне на следующей неделе и что он надеется, что обе стороны смогут достичь взаимовыгодной сделки. Наконец, прогресс в переговорах отметил и президент США Дональд Трамп. Однако ничего конкретного ни одна из сторон не сообщила. Тем не менее

( Читать дальше )

ВТБ может ограничиться выплатой дивидендов в размере 15% от прибыли

- 15 февраля 2019, 13:02

- |

По данным Reuters, банк получил одобрение Минфина на выплату дивидендов за 2018 г. на уровне 15% от чистой прибыли. Окончательное решение будет принято в апреле.

Доходность может составить 2,5–5,5%, нижняя граница диапазона более реалистична. Руководство ВТБ ранее сообщало, что не собирается для 2018 г. сохранить одинаковую дивидендную 1,19 2 68 доходность по обыкновенным акциям и принадлежащим государству «префам» двух типов, как это было в предыдущем году. Если предположить, что это «правило» все же останется в силе, то доходность, по нашей оценке, может составить порядка 2,5%. Верхней же границей доходности можно считать 5,5% в случае выплаты всех дивидендов только по обыкновенным акциям. Таким образом, можно предположить, что доходность окажется в указанном диапазоне – от 2,5% до 5,5%, при этом нижнюю границу диапазона мы считаем более реалистичной.

Владимир Евтушенков не исключил возможность отказа от продажи Детского мира

- 15 февраля 2019, 12:30

- |

Система довольна темпами роста Детского мира. АФК «Система» может и не продавать принадлежащий ей контрольный пакет в Детском мире. Об этом вчера, по данным Интерфакса, заявил на сочинском инвестиционном форуме основной акционер Системы Владимир Евтушенков, сославшись на то, что Детский мир показывает хорошие темпы роста бизнеса.

Ранее сообщалось, что сделка по продаже должна была быть закрыта в начале этого года. В ноябре 2018 г. Евтушенков заявлял о том, что Система достигла принципиальной договоренности о продаже Детского мира. По его словам, продажа могла быть завершена в конце прошлого или в первом квартале этого года. О других параметрах возможной сделки не сообщалось. Система контролирует 52% акций Детского мира, и еще 14% принадлежит РКИФ. Детский мир является лидером российского рынка товаров для детей и одним из немногих российских ритейлеров, демонстрирующих как двузначные темпы роста выручки (15% год к году по итогам 9 мес. 2018 г.), так и хорошую рентабельность (рентабельность по EBITDA за 9 мес. 2018 г. составила 10,5%).

( Читать дальше )

НМТП продает зерновой терминал в Новороссийске

- 15 февраля 2019, 12:14

- |

ВТБ покупает зерновой терминал у НМТП. Вчера Группа НМТП сообщила о том, что Банк ВТБ и Новороссийский морской торговый порт достигли договоренности и подписали обязывающие документы о приобретении банком 100% ООО «Новороссийский зерновой терминал» (НЗТ). Сделка, закрытие которой запланировано на 2 кв. 2019 г., получила одобрение со стороны регулирующих органов.

НЗТ – один из самых рентабельных активов Группы НМТП. Последнее время ВТБ приобретает зерновые активы на юге РФ – ОЗК, НКХП, а теперь НЗТ. Можно предположить, что в будущем они будут собраны в холдинг и выставлены на продажу. Исходя из мультипликаторов НМТП и НКХП, акции которых торгуются на бирже, НЗТ можно оценить в 15–20 млрд руб. (исходя из результатов ООО «НЗТ» по РСБУ за 2017 г.), при этом акции российских стивидорных компаний торгуются с существенным дисконтом к мультипликаторам сопоставимых международных компаний.

НМТП может увеличить дивиденды. Транснефть, недавно выкупившая долю Группы Сумма в НМТП, может продолжить продажу непрофильных активов, не связанных с перевалкой нефти и нефтепродуктов (в частности, терминалов по перевалке контейнеров и генеральных грузов), что окажет единовременную поддержу денежному потоку НМТП. Ранее менеджмент Транснефти уже рассматривал сценарий выделения из Группы НМТП нефтяного бизнеса.

( Читать дальше )

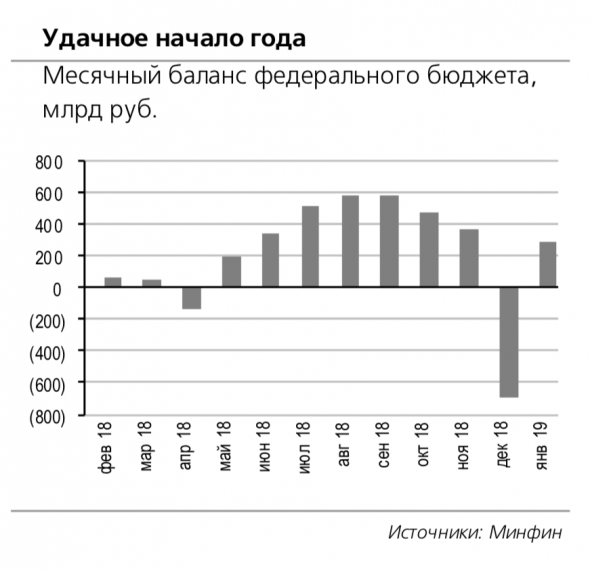

Рост НДС и цен на энергоносители обеспечил наполнение бюджета

- 15 февраля 2019, 12:10

- |

Доля нефтегазовых доходов бюджета увеличилась. Доходы федерального бюджета в январе 2019 г. составили 1,49 трлн руб., или 7,4% годового плана, а расходы – 1,2 трлн руб., или 6,7% от запланированной на год суммы. Доля нефтегазовых доходов бюджета в январе выросла до 45,8% с 41,8% в декабре 2018 г., а доля ненефтегазовых – сократилась до 54,2% с 58,2% месяцем ранее. При этом в январе 2019 г. расходы федерального бюджета на национальную оборону выросли на 41,5% год к году, на образование – на 44%, на социальную политику – на 16%. Расходы на общегосударственные вопросы сократились на 20,4%, на национальную экономику – на 23,1%, на обслуживание государственного и муниципального долга – на 26,1%, на здравоохранение – на 12,5%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал