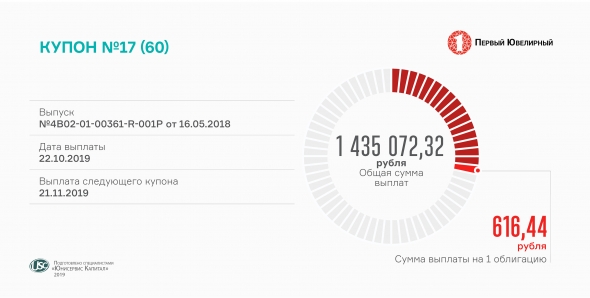

17-й купон выплатил «Первый ювелирный»

- 22 октября 2019, 13:50

- |

На каждую облигацию инвесторы получат по 616,44 рубля купонного дохода.

Выплаты осуществляются ежемесячно по ставке 15% годовых.

Оборот облигаций «ПЮДМ» на вторичном рынке вырос в сентябре до более чем 11 млн рублей. Средневзвешенная цена составила 107%.

Напомним, размещение облигаций началось в мае 2018 года. Номинал ценной бумаги — 50 тыс. рублей. Всего компания привлекла 116,4 млн рублей на 5 лет. В мае 2020 г. ожидается оферта, на которой может быть пересмотрена ставка на последующие купонные периоды. Выпуск будет погашен в 2023 г. ISIN код: RU000A0ZZ8A2.

Финансовый долг «ПЮДМ» состоит из облигационного займа. Агентское вознаграждение компании выросло во втором квартале 2019 г. на 25,6%, с 46 до 60 млн рублей, благодаря высокой активности трейдера на рынке драгметаллов.

- комментировать

- Комментарии ( 0 )

«Юнисервис Капитал», «Кузина» и «НЗРМ» — на IV Сибирском биржевом форуме

- 22 октября 2019, 10:21

- |

Генеральный директор «Юнисервис Капитал» Алексей Антипин в ходе своего выступления развеял несколько мифов о высокодоходных облигациях (ВДО) и подтвердил, что процесс эмиссии не является быстрым и бюджетным. По его словам, рынок изменился. Если с 2007 по 2010 гг. всего 14% эмиссий третьего эшелона были на сумму до 500 млн руб., то уже с 2017 по 2019 гг. это число выросло до 77%. Спикер также подчеркнул, что и сами инвесторы становятся все более требовательными и ждут диалога с эмитентом.

За последние два года «Юнисервис Капитал» организовал размещение 15 выпусков биржевых облигаций 13-ти компаний. Среди них «Кузина» и «НЗРМ».

«Кузина» рассказала на форуме о продажах франшизы и перспективах московского рынка. Привлеченные инвестиции компания направит на увеличение сети кондитерских в столице. Стратегия развития также предполагает открытие новых точек в Сибири, оптимизацию бизнес-процессов и расширение ассортимента. Управляющий партнер Kuzina и New York Pizza Евгения Головкова заявила о возможности реализовать большие задачи с помощью второго выпуска облигаций.

( Читать дальше )

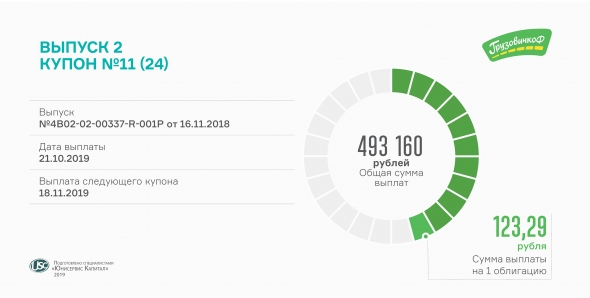

«ГрузовичкоФ-Центр» выплатил 11-й купон по второму выпуску

- 21 октября 2019, 13:51

- |

Выплата была перенесена с 19 октября на ближайший рабочий день, то есть на понедельник, 21 октября.

Держателям облигаций сегодня перечислено около полумиллиона рублей. Сумма выплат на одну облигацию — 123,29 рубля. Расчет проводится по ставке 15% годовых, которая установлена на весь период обращения выпуска.

В рамках второго выпуска облигаций (RU000A0ZZV03) компания привлекла 40 млн рублей. Средства были направлены на погашение лизинга, обслуживание автопарка и продвижение бренда. Номинал ценной бумаги — 10 тыс. рублей. Купон выплачивается раз в месяц. До погашения выпуска осталось 13 месяцев.

Объем вторичных торгов облигациями составил в сентябре 3,6 млн рублей, средневзвешенная цена достигла 107% от номинала. Второй и третий выпуски «ГрузовичкоФ-Центр» торговались в прошлом месяце каждый день. Первый выпуск — 17 из 21 торгового дня.

24 студии за 4 года: история успеха KISTOCHKI

- 21 октября 2019, 09:35

- |

В октябре компания отпраздновала 4-й день рождения своей первой студии маникюра и педикюра в Санкт-Петербурге. Сегодня сеть состоит уже из 22 студий KISTOCHKI в Северной столице, еще две работают в Москве и Московской области.

Ежемесячно студии принимают более 30 тыс. посетителей. Для увеличения клиентского потока компания запустила рекламу на транспорте: 40 автобусов в Санкт-Петербурге анонсируют акционную цену 990 рублей на маникюр с покрытием гель-лаком.

Самые посещаемые студии KISTOCHKI в городе на Неве генерируют выручку на уровне 3 млн рублей в месяц и выше. Выручка открытого в конце 2018 года салона в Москве составила за последний месяц 2,3 млн рублей. В августе начала работу вторая в Московском регионе студия, открытая на средства от размещения облигаций. Объем выпуска составил 40 млн рублей. В обращении находится 4 тыс. облигаций. Заем привлечен на 3 года. На первый год установлена ставка 15%, исходя из которой компания ежемесячно выплачивает инвесторам проценты. В торговых системах облигации ООО «Кисточки Финанс» можно найти по ISIN коду: RU000A100FZ0.

( Читать дальше )

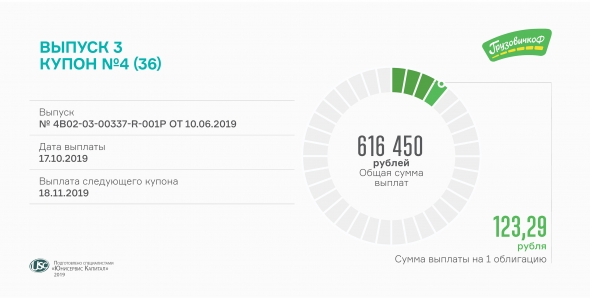

Выплата 4-го купона по облигациям «ГрузовичкоФ-Центр» состоится сегодня

- 17 октября 2019, 13:39

- |

Мувинговая компания выплатит владельцам ценных бумаг третьего выпуска (RU000A100FY3) свыше 600 тыс. рублей.

Инвесторы ежемесячно получают по 123,29 рубля на одну облигацию. Купон рассчитывается по ставке 15% годовых, установленной на первые 2 года обращения выпуска. В рамках оферты в 2021 году компания объявит ставку на последние 12 купонных периодов.

Напомним, объем эмиссии составил 50 млн рублей. Номинал облигации — 10 тыс. рублей. Купон выплачивается ежемесячно. Срок обращения выпуска — 3 года.

Третий выпуск «ГрузовичкоФ-Центр» — самый популярный по объему торгов среди других облигационных займов компании. Оборот по нему превысил в сентябре 5,2 млн рублей. Для сравнения, объем вторичных торгов облигаций второго выпуска составил 3,6 млн рублей (при сумме займа 40 млн рублей), первого выпуска — 3,1 млн рублей.

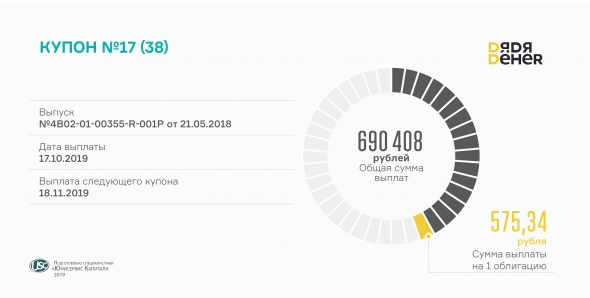

«Дядя Дёнер» выплатил 17-й купон по облигациям

- 17 октября 2019, 13:09

- |

Размер выплаченных процентов на одну ценную бумагу составляет 575,34 рубля. Купон выплачивается раз в месяц по ставке 14% годовых.

Несмотря на то, что начавшийся сегодня новый купонный период завершится 16 ноября, выплата за него перенесется с субботы на понедельник, 18 ноября.

Напомним, размещение выпуска облигаций «Дядя Дёнер» на 60 млн рублей состоялось в середине прошлого года. Номинал ценной бумаги — 50 тыс. рублей. Ставка 14% действует до оферты в мае 2020 г. Срок обращения выпуска — 3 года и 2 месяца.

Объем вторичных торгов облигациями «Дядя Дёнер» за сентябрь составил 3,8 млн руб., средневзвешенная цена — 102,4% от номинала.

Привлеченные инвестиции компания направила на самостоятельную организацию производства и выкуп партнерских точек в Кузбассе.

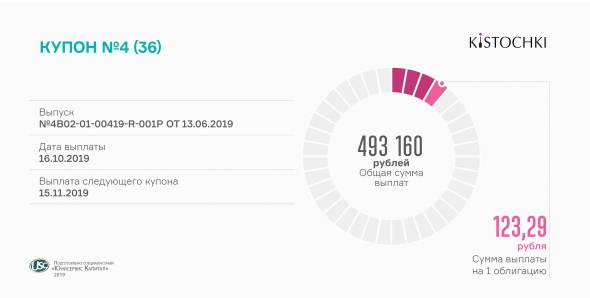

Четвертый купон выплатили «Кисточки Финанс»

- 16 октября 2019, 14:23

- |

Сеть студий маникюра и педикюра перечислила около полумиллиона держателям своих облигаций (RU000A100FZ0).

Доход на каждую облигацию составляет 123,29 рубля, исходя из ставки 15% годовых.

Напомним, «Кисточки Финанс» дебютировали на рынке высокодоходных облигаций, разместив 4 тыс. облигаций номиналом 10 тыс. рублей. Купон ежемесячный. Ближайшая оферта назначена на июнь 2020 г. Срок обращения выпуска — 3 года. Благодаря инвестициям компания открыла 23-ю студию. Она стала второй по счету в Московской области. В данном регионе компания и планирует активно развиваться в ближайшее время.

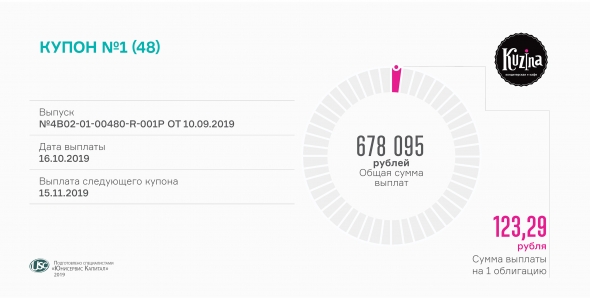

«Кузина» выплатила первый купон по облигациям

- 16 октября 2019, 13:54

- |

Выплата состоялась сегодня по ставке 15% годовых.

«Кузина» разместила выпуск на 55 млн рублей в сентябре. Всего в обращении 5,5 тыс. облигаций (RU000A100TL1). Номинал — 10 тыс. рублей. Купон выплачивается ежемесячно. Через 2 года ожидается оферта. С 19-го купонного периода начнется амортизация. Срок обращения выпуска — 4 года.

Инвестиции «Кузина» направит на экспансию в столице, где планируется открыть 16 кондитерских в 2020 году. Управленческая команда трезво оценивает риски своей стратегии: окупаемость точек в Москве происходит не так быстро за счет высоких издержек, но и перспективы рынка в разы выше.

Компания также планирует расширить ассортимент собственной выпечки продукцией партнеров. Еще одно направление развития — продажа франшизы. Действующие франчайзи экспериментируют с форматами, например, открывают «островки» в аэропортах, которые при небольших затратах окупаются за полтора года.

«НЗРМ» получил более 1 млн рублей субсидий

- 16 октября 2019, 11:35

- |

Минэкономразвития перечислило новосибирскому заводу компенсацию за выплаты трех купонов. Размер субсидий зависит от ключевой ставки и рассчитывается по специальной формуле.

Для того, чтобы попасть в список субсидиантов, есть ряд условий. Например, эмитент должен относиться к предприятиям МСП, своевременно платить налоги и т.д. Минэкономразвития России возмещает только фактически понесенные и документально подтвержденные затраты по выплатам купона, совершенным в срок в полном объеме.

«НЗРМ» вошел в тройку первых участников программы господдержки МСП. Она рассчитана до 2024 года. Поэтому завод резки металла, выпуск облигаций которого будет в обращении до августа 2022 г., при соблюдении всех условий может претендовать на постепенную компенсацию части выплат по всем 42 купонным периодам. Заявка на возмещение 4-6 купонов уже подана.

( Читать дальше )

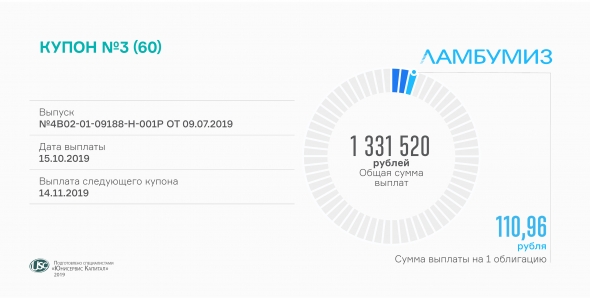

«Ламбумиз» выплатит третий купон

- 15 октября 2019, 14:37

- |

Производитель упаковки сегодня осуществит третью выплату инвесторам, она составит 110,96 руб. на одну облигацию.

Выплаты производятся ежемесячно по ставке 13,5% годовых.

Напомним, в июле этого года «Ламбумиз» выпустил 12 тысяч облигаций, каждая номиналом 10 тысяч рублей, общий объем займа составляет 120 млн рублей. Предусмотрена амортизация: эмитент начнет досрочно погашать пятилетний выпуск за полгода до окончания его обращения, то есть в январе 2024 года. ISIN: RU000A100LE3.

Часть привлеченного капитала завод разместил в оборотные активы: был погашен выпуск коммерческих облигаций объемом 60 млн рублей.

В будущем году «Ламбумиз» планирует участвовать в программах государственного субсидирования бизнеса. Уже сейчас производитель активно снижает финансовый долг — за 2019 год он сократился на 10%.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал