Магнит идет к непубличности

- 24 мая 2023, 14:25

- |

Компанию переместили в 3-ий уровень листинга из 1-ого. Следующий шаг исключат из индекса?

В связи с неустранением организацией допущенного нарушения по корпоративному управлению в установленный биржей срок.

Биржа обо всем уведомила компанию, то есть они все знали, и никаких действий не предприняли.

В Магните нет совета директоров, его должны избрать собранием акционеров. В Магните нет отчетности. Компания ведет себя как непубличная, но многие пытаются ее считать таковой, поэтому считают ее дешевой. Это другая компания, она отличается от той, когда принадлежала Галицкому и даже ВТБ.

В Магните есть масса рисков. Накопили много кэша, могут сделать оферту по низкой цене. В 2022 году на выкупах активов с биржи я не припомню ни одного случая, чтобы этот выкуп был с премией к бирже. Были в основном солидные дисконты. Расписки вообще выкупали у нерезидентов с кратным дисконтом к бирже.

Про риски писал здесь (внутри есть и про возможную прибыль компании и про запас кэша на дочке).

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 16 )

Конспект телеконференции Сегежи за 1 квартал 2023 года

- 24 мая 2023, 13:10

- |

Конспект телеконференции Сегежи (СЕО Михаил Шамолин и CFO Владимир Травков)

👉 Долг/OIBDA = 8, ожидают, что по мере роста OIBDA показатель будет сокращаться

👉 Ожидали рост цены в Европе на продукцию — но этого не произошло.Оживления спроса нет — даже шведская продукция идет в Китай и Египет, конкурирует с нашей продукцией. Рынок депрессивен, но возможно дно рядом.

( Читать дальше )

НКНХ: дивидендная развязка близко или сколько ждать дивов от Сибура?

- 24 мая 2023, 09:53

- |

Нижнекамскнефтехим — интересная компания для Российского фондового рынка. Вы только посмотрите на доходность, которую компания дала акционерам вместе с дивидендами за 10 лет (1500%)

Пару лет назад бразды правления данной компании взял Сибур (еще один нефтехимический гигант).

Стало лучше или хуже? Пока нет ответа, но прибыль за 22 год на уровне в 21 (на стадии подготовки сделки с ТАИФ в регионе звучали опасения, что Сибур может перевести центр прибыли — этого не произошло)

( Читать дальше )

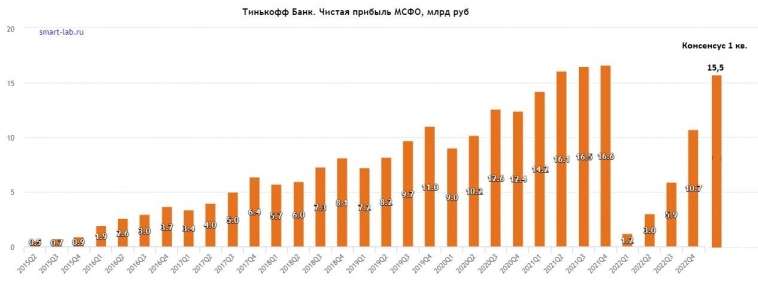

Ожидания от отчета TCS Group

- 23 мая 2023, 19:31

- |

Завтра финансовые результаты опубликует ТКС Групп (TCSG). Консенсус-прогноз по прибыли на уровне 15,5 млрд рублей. Мне показалось, что это несколько заниженный прогноз, поэтому в заметке постараюсь предположить сколько банк может заработать за 1-ый квартал.

( Читать дальше )

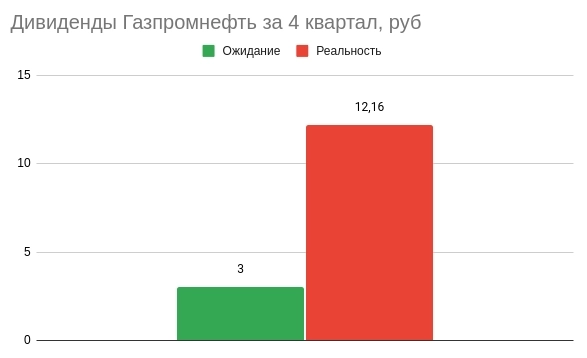

Газпромнефть - дивиденд составил 56% прибыли, как и в Газпроме?

- 23 мая 2023, 19:26

- |

В прошлую пятницу писал заметку по Газпромнефти — каким образом можно “на коленке” прикинуть дивиденд за 4 квартал, который вероятно будет небольшим. По факту он оказался больше моей прикидки — smart-lab.ru/company/mozgovik/blog/904710.php.

В целом писал о таком риске — вероятно Газпромнефть заплатит больше 50% от прибыли по МСФО. Судя, по отчету Газпрому (где видна прибыль нефтяного сегмента) — так и получилось.

( Читать дальше )

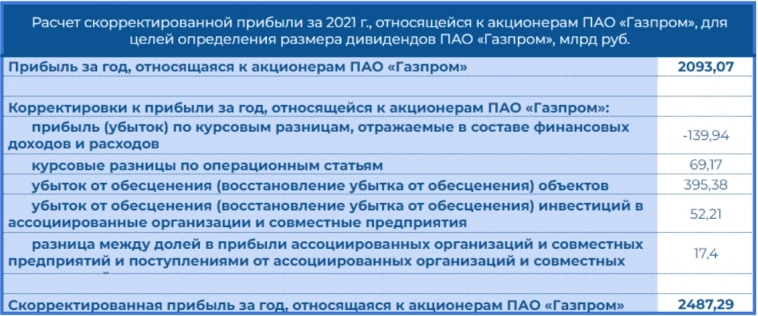

Расчет дивидендной базы за 2022г. ПАО Газпром. Заплатили за год больше дивидендной политики! Вернём разницу?

- 23 мая 2023, 17:01

- |

Для начала посмотрим расчет скорректированной чистой прибыли за 2021г. (писал здесь), по которой ничего не заплатили!)))

Расчет скорректированной чистой прибыли за 2022г.:

( Читать дальше )

Действия по портфелю - оперативный комментарий

- 23 мая 2023, 11:21

- |

( Читать дальше )

Биржа уже не та

- 23 мая 2023, 09:17

- |

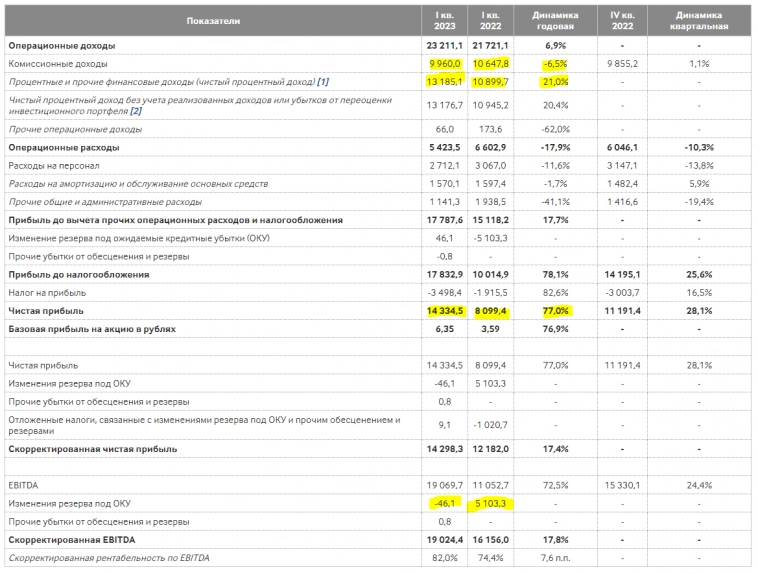

Биржа опубликовала финансовые результаты за 1-ый квартал.

Компания по-прежнему получает процентные сверхдоходы, а комиссионные доходы немного снизились.

При этом к прошлым кварталам комиссионные доходы продолжают восстанавливаться.

Внутри доходы по валютным сделкам все еще на рекордных уровнях, а доходы на фондовом рынке поддерживались высоким объемом торгов и размещений бондов. Любопытно также, что на срочном рынке доходы биржи остались на прежнем уровне, при этом сам объем торгов сократился в 3 раза (про комиссии на срочном рынке был отдельный эфир у Тимофея).

( Читать дальше )

Россети Московский регион - итоговый дивиденд за 2022 год - 0,0121 руб. на акцию. ДД - 1,1%! Зажали!

- 22 мая 2023, 21:35

- |

Акции отреагировали падением на 4,1%, явно инвесторы ждали большего, как и я сам, ведь рекомендовали явно ниже, чем подразумевает дивидендная политика компании, хотя так было и с дивидендами за 2021г.

( Читать дальше )

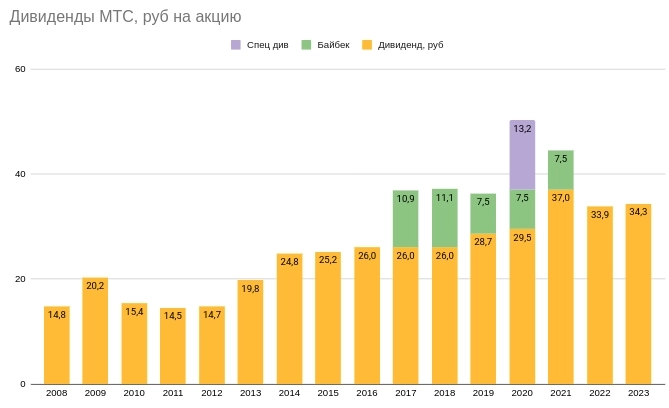

МТС: продолжают выплачивать дивиденды в долг

- 22 мая 2023, 20:20

- |

МТС отчитался за 1 квартал и рекомендовал дивиденды за 2022 год — вышло жирно, в целом такие дивиденды мы и ожидали в заметке МТС: дивов нет, но вы держитесь

Быстро пробежимся по основным результатам.

По чистой прибыли нельзя сказать, что дела плохи, но вы видите тут рост за 7 лет?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал