Почему мы думаем, что рынок облигаций на уровнях дна?

- 05 ноября 2024, 07:38

- |

С тех пор, как рынок облигаций отправился в пике, мы обычно в начале недели даем обобщенную картинку доходностей. И смотрим, насколько доходности обыгрывают ключевую ставку.

Делаем это, чтобы увидеть, во-первых, направление и силу тренда в росте доходностей. Во-вторых – его обоснованность.

С первым понятно. • Смотрим на верхнюю иллюстрацию (динамика доходностей для облигаций с ВДО-рейтингами). Тренд очевиден, силен и ускоряется. Соответственно, пока хоть какого-то снижения доходностей / роста котировок облигаций не наблюдаем, покупки на этом рынке – ловля падающего ножа. Собственно, эта визуализация уберегла наш портфель ВДО от поспешного пополнения бумагами. И сегодня долю облигаций в портфеле (она немногим более 60%, остальное – деньги в РЕПО с ЦК) мы опять не наращиваем.

Вторая диаграмма претендует на прогнозный характер. Здесь 3 кривые: 1) Средняя доходность ВДО (облигаций с рейтингом не выше BBB); 2) Ключевая ставка; 3) Соотношение средней доходности ВДО и ключевой ставки (делим первое на второе).

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 20 )

Что такое "вечные" облигации

- 04 ноября 2024, 12:27

- |

Бессрочные облигации — это долговые ценные бумаги, которые не имеют фиксированной даты погашения. В отличие от обычных облигаций, у которых есть конкретная дата возврата вложенных средств, бессрочные облигации могут существовать бесконечно долго, принося инвестору регулярные процентные выплаты, или купоны, в течение всего срока владения.

Основные особенности бессрочных облигаций:

1. Отсутствие даты погашения — главная особенность бессрочных облигаций. Инвестор получает процентные выплаты, но не может рассчитывать на возврат основной суммы (номинала) в определенный момент. Теоретически, такие облигации могут существовать бесконечно, однако на практике эмитенты устанавливают даты оферт (обычно call), в которые могут, но не обязаны, выкупить частично или целиком обращающиеся бумаги.

2.Держатель бессрочной облигации получает регулярные процентные выплаты, которые часто фиксируются при выпуске облигации и остаются неизменными. Это делает такие облигации привлекательными для тех, кто заинтересован в стабильном доходе на протяжении долгого времени.

( Читать дальше )

ДАЙДЖЕСТ ПО РЕЙТИНГОВЫМ ДЕЙСТВИЯМ В ВЫСОКОДОХОДНОМ СЕГМЕНТЕ, ПОРТФЕЛЕ PROBONDS ВДО И РОЗНИЧНЫХ ИНВЕСТИЦИОНЫХ ОБЛИГАЦИЙ ЗА ПРОШЕДШУЮ НЕДЕЛЮ

- 03 ноября 2024, 09:19

- |

🟢ПАО «АПРИ»

НРА повысило кредитный рейтинг сразу на 2 ступени

Компания основана в 2012 году в Челябинске. Сфера деятельности Компании — строительство жилой недвижимости комфорт-класса и сопутствующей инфраструктуры. Основные строительные объекты Компании расположены в Челябинске и Екатеринбурге. Портфель Компании включает девять проектов, реализуемых в Челябинске, Екатеринбурге и Владивостоке. По данным Единого ресурса застройщиков, Компания на 01.10.2024 г. занимает первое место по вводу жилья в Челябинской области и второе по объёму текущего строительства.

Ключевые положительные факторы рейтинговой оценки:

Высокая оценка рентабельности показателя EBITDA. По оценкам НРА с учетом выручки всех проектов за период 01.07.2023—30.06.2024 гг. она составила 43%.

Комфортная оценка обеспеченности обслуживания долга. За период 01.07.2023—30.06.2024 гг. показатель составил 1,4. Позитивное влияние на показатель оказывает увеличение операционного денежного потока до изменения оборотного капитала: так, в I полугодии 2024 года он вырос до 3,2 млрд руб. (I полугодии 2023 года 0,3 млн руб.)

( Читать дальше )

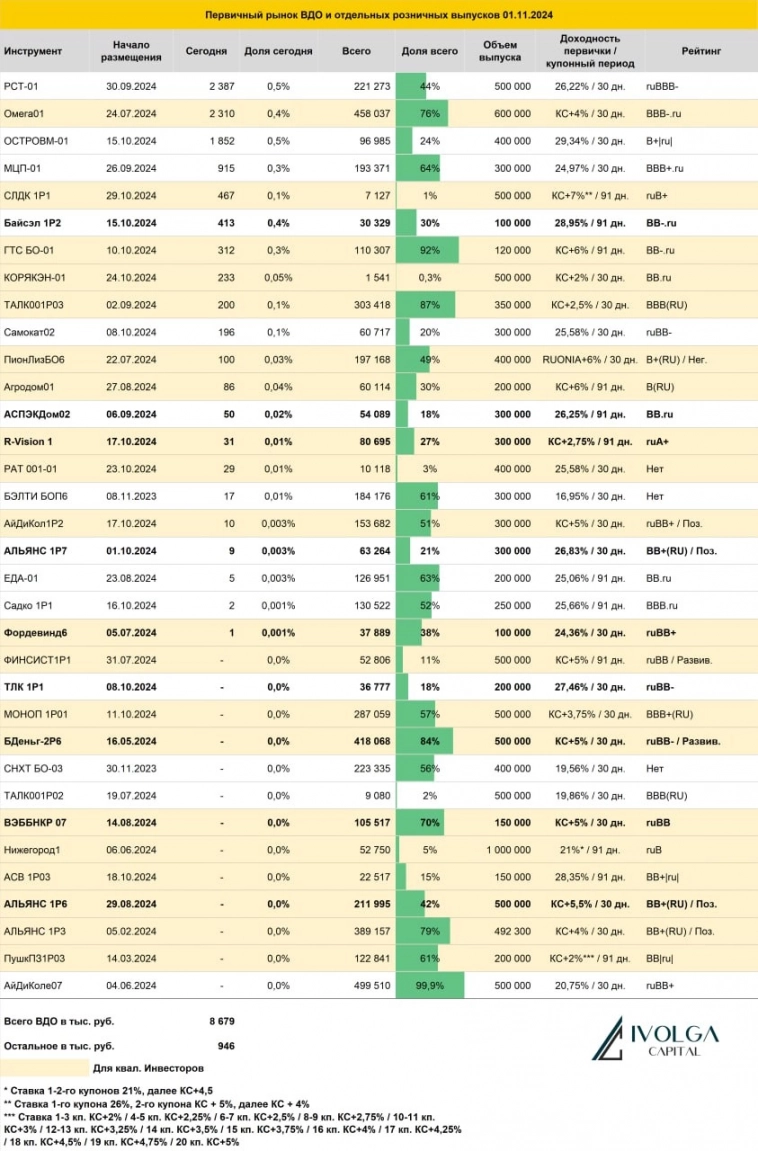

Итоги первичных размещений ВДО и некоторых розничных выпусков на 2 ноября 2024 г.

- 02 ноября 2024, 18:33

- |

Что ждать инвестору завода Инкаб?

- 02 ноября 2024, 14:56

- |

В декабре 2024 года ожидается погашение облигаций, выпущенных в декабре 2021 года. На днях эмитент опубликовал отчетность по результатам 9 месяцев работы. Ознакомиться с ней можно здесь.

За данный период выручка остаётся примерно на уровне прошлого года. На снижение чистой прибыли повлияла высокая база предыдущего года, частично сформированная разовыми доходами от валютной переоценки. В целом, рентабельность компании сохраняется около среднего уровня.

При этом компания последовательно сокращает долговую нагрузку (-11% с начала года) и увеличивает размер собственного капитала (+40% с начала года).

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Первичные размещения ВДО в октябре. Рекорд по купону (в среднем 22,3%), антирекорд по сумме (1,8 млрд р.)

- 02 ноября 2024, 06:50

- |

Удивляться нечему. • Если финансовое регулирование жестко тормозит кредитование, то кредитование затормозится.

Не везде. Там, где жесткость ЦБ идет в параллели со щедростью бюджета, эффект пока противоположный.

Но с нашим островком рыночной экономики, в сегменте публичного долга, где еще и основные инвесторы – физлица, регулирование вполне справляется.

Так что первичных размещений высокодоходных облигаций (мы к ним относим розничные выпуски с кредитным рейтингом не выше BBB) в октябре было еще меньше, чем в сентябре. 1,76 млрд р. против 1,81. Октябрьская сумма размещений, вообще, минимум с января 2023 (1,45 млрд р.). Рубль за 1,5 года дороже не стал, так что в реальном выражении • мы еще ближе к параличу рынка после начала СВО и объявления частичной мобилизации.

Средний купон размещавшихся в октябре облигаций поставил рекорд, 22,3% (+1 п. п. к сентябрю, тогда было 21,3%). И из первых чисел ноября он уже видится более чем скромным. В ноябре получим скачок уже не на +1 п. п.

( Читать дальше )

Итоги первичных размещений ВДО и некоторых розничных выпусков на 1 ноября 2024 г.

- 01 ноября 2024, 18:34

- |

Эксперт РА повысил кредитный рейтинг ООО МФК «Саммит» до уровня ruBB

- 01 ноября 2024, 12:30

- |

— Компания сохраняет высокие темпы масштабирования бизнеса: объем выданных микрозаймов увеличился на 67% за период с 01.07.2023 по 01.07.2024 относительно аналогичного периода годом ранее. Компания планирует замедление темпов роста бизнеса, развивая продукты менее чувствительные к ужесточению регулирования: сегмент МСБ, а также потребительские микрозаймы с процентной ставкой менее 100% годовых.

— Усиление рентабельности бизнеса закономерно отразилось на двукратном росте регулятивного капитала и увеличении показателя НМФК1 с 13% до 24% за период с 01.07.2023 по 01.07.2024. На фоне изменения коэффициентов регуляторных резервов по итогам октября 2024 года МФК прогнозирует сокращение показателя НМФК1 до 13% и дальнейшее поддержание запаса по капиталу на указанном уровне.

— Эффективность кредитного процесса сохраняется на невысоком уровне: отношение процентных доходов к резервам и операционным расходам составило 121% за период с 01.07.2023 по 01.07.2024.

— Учитывая успешную реализацию стратегии масштабирования, агентство повысило оценку стратегического обеспечения МФК с нейтральной до положительной. Компания продемонстрировала высокие темпы роста бизнеса и существенный рост запаса по капиталу, что позволяет МФК продолжить усиление своих конкурентных позиций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал