Переток денег из депозитов на рынок ограничат

- 16 декабря 2020, 06:34

- |

Деньги уходят с банковских депозитов. Так, Сбербанк в ноябре потерял более 100 млрд.р (https://www.rbc.ru/finances/07/12/2020/5fcdf9c59a7947e0d019b930?fromtg=1)., рекорд с 2014 года, ряд других банков также говорят о сокращении депозитной базы. Причиной традиционно называются низкие процентные ставки. Но, думаю, на сей раз основной мотив другой. Держатели депозитов уходят не «от», а «к». Не столько от низких ставок (от них, конечно, тоже), сколько к новым возможностям. Дешевая ипотека запустила процесс предсказуемого, как видится многим, удорожания жилья. Рост числа брокерских счетов, ставший прямым следствием продвижения ИИС в широких кругах розничных инвесторов, перешел из количественного в качественный, счета начали активно фондироваться.

Тенденция перетока денег со вкладов в альтернативные инструменты сбережения и инвестирования – тенденция, обращенная в будущее, это надолго. Банки должны осознавать проблему острее сторонних наблюдателей. Универсализация и расширение продуктовых линеек за счет производных инструментов и доступа клиентов на фондовый рынок – повсеместная ответная реакция. Уже именно банки лидируют числу брокерских счетов: Сбербанк, ВТБ и Тинькофф.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 18 )

Последствия «заморозки» цен на рынке сахара

- 15 декабря 2020, 07:45

- |

Динамика цен на поставки сахара в России

Источник: Sugar.ru

Рост цен на продукты питания вызвал резкую критику со стороны президента. Это заставило министерства, которые не вмешивались в процесс ценообразования продуктов в этом году, экстренно реагировать и вводить меры по ограничению их удорожания. Каким образом это скажется на самих сельскохозяйственных производителях? Разберем на примере рынка сахара.

Рыночно обоснованная ориентированность на экспорт

В 2020 году цены на сахар росли в соответствии с рыночной логикой, и этому способствовал ряд естественных факторов — на внешнем и на внутреннем рынке. На глобальном рынке сахара возник дефицит из-за неурожая сахара в регионах Азии и Южной Америки. Россию неурожай также не обошел стороной: в среднем по стране сбор урожая сахарной свеклы уменьшился на 16-18%.

Рыночные ожидания вполне естественно подтолкнули цены на сахар-сырец вверх. На глобальном рынке подорожание сахара достигло за последние месяцы 20% (на Нью-Йоркской товарно-сырьевой бирже), на российском — до 40%. Спрос на сахар, тем не менее, не пережил тех шоковых последствий, на которые рассчитывали ряд производителей: потребление и покупки сахара сохранились примерно на прежнем уровне даже с учетом пандемии.

( Читать дальше )

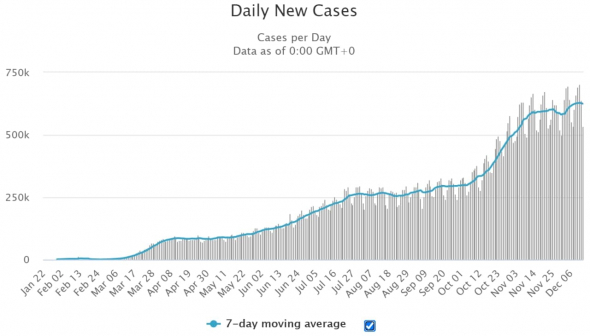

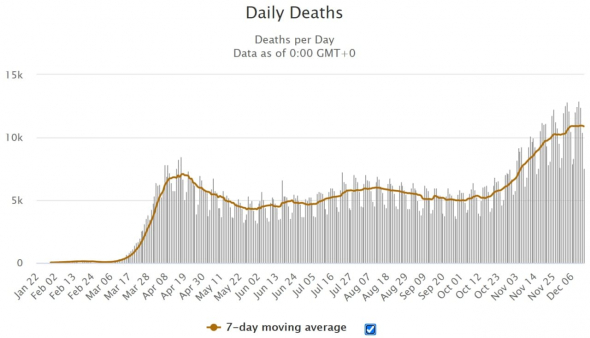

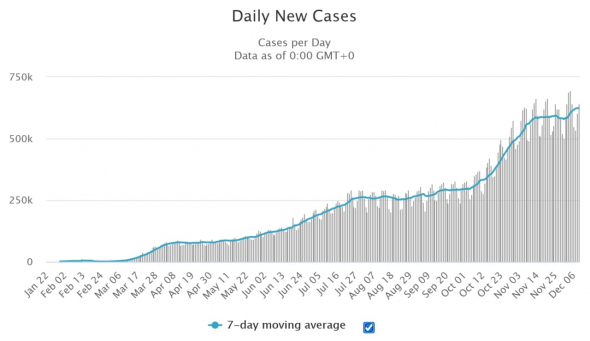

Рынки и прогнозы. Замедление заболеваемости, надежды и стимулы поддержат ралли рисковых активов в декабре-январе

- 14 декабря 2020, 07:56

- |

О вакцинах и готовности стран к их применению. Ссылка на материал ТАСС

- 12 декабря 2020, 11:12

- |

- Актуальная и собранная в компактном материале информация о том, какие вакцины от COVID-19 и в каком состоянии разработки или применения находятся. И о том, в каких странах и когда началась или планируется вакцинация. Россия, кстати, в лидерах.

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

«Киви Банк» и требования ЦБ: насколько серьезны претензии ЦБ к банку?

- 11 декабря 2020, 08:17

- |

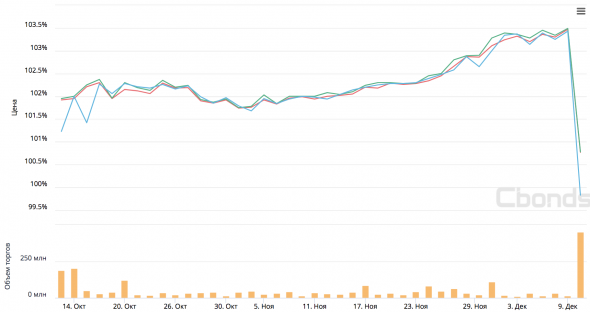

Изображение в оглавлении: график облигаций КИВИ Финанс, 001Р-01. Источник: Cbonds

В четверг стало известно о претензиях ЦБ к «Киви Банку» в результате проведенного в нем аудита деятельности и выплате штрафа в 11 млн рублей с ограничением проведения ряда операций. Акции компании упали почти на 10% на Мосбирже, а облигации компании подешевели с 103,4% до 99,75%. Попробуем разобраться, насколько сильно введенные ЦБ санкции способны повлиять на деятельность компании.

От платежных терминалов до онлайн-платформ

“Киви” пережил серьезную трансформацию от бизнеса, связанного с проведением платежей физических лиц через терминалы, до банка, специализирующегося на проведении онлайн-транзакций между пользователями и компаниями.

Сегмент обслуживания платежей физических лиц как бизнес-модель постепенно изжил себя за последние десять лет. С одновременным приходом всех крупных банков в онлайн и в целом цифровизации всех других бизнесов необходимость в физическом посреднике при проведении платежей исчезла. Дополнительное давление на этот бизнес также оказало законодательство об идентификации граждан, совершающих онлайн-платежи, из-за которых количество пользователей таких платежных систем снизилось.

( Читать дальше )

Индекс МосБиржи пробил максимум. И, по-моему, приблизился к финишу своего роста

- 11 декабря 2020, 06:48

- |

Вопрос не в том, почему так получилось, а в том, чего ждать дальше? Я не особенно был готов к этому взлету, хотя допускал его как следование за ростом американского фондового рынка. А от Америки все еще продолжаю ожидать повышения. И значит, ставить крест и на повышении отечественного рынка тоже пока не готов.

В качестве оценки развития этой тенденции повторю тезис, который уже называл. Рынок акций растет на общемировых и российских финансовых стимулах (то же происходит, например, с недвижимостью), притоке денег физлиц и надеждах на отмену пандемических ограничений. И растет опережающими темпами. Сколько-то времени это продлится, пока надежды не станут фактами или анонсами фактов. Думаю, произойдет эта трансформация из надежд в уверенность в том, что кризис преодолен, а впереди только лучшее, в самом начале следующего года. К этому времени отечественные фондовые индексы способны прибавить 5-10%. Хотя, может, и меньше.

( Читать дальше )

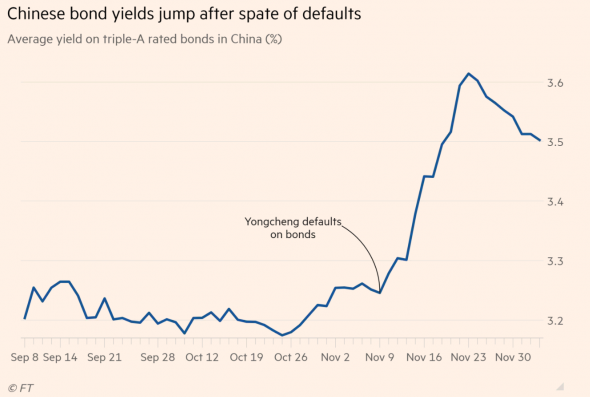

Так ли все хорошо в Китае?: дефолт пригосударственной угольной компании Yongcheng

- 10 декабря 2020, 08:20

- |

Средняя доходность по корпоративным облигациям с локальным рейтингом ААА в Китае. Источник: Financial Times

Китай на данный момент остается единственной страной в мире, которая по итогам пандемии не уйдет в минус по динамике экономического развития, по крайней мере по официальной статистике. Но на самом деле, в этой закрытой и государствоцентричной экономике все не так однозначно.

В начале ноября произошел дефолт угольной компаний Yongcheng во второй по величине провинции страны — Хэнань. Компания, в свою очередь, входит в более крупный конгломерат Henan Energy and Chemical Group, принадлежащий правительству региона.

Дефолт Yongcheng наступил из-за совокупности факторов. Во-первых, материнский холдинг сконцентрировался на производстве этиленгликоля, цены на который еще до 2020 года упали на более чем в два раза. Во-вторых, прибыльность других угольных проектов также пострадала, но уже за 2020 год, когда глобальная угольная промышленность вошла в процесс стагнации. Все это вынудило руководство конгломерата HECG занять на баланс финансово самой здоровой компании в холдинге Yongcheng с помощью облигаций 66 млрд. юаней. То, что компания стала привлекать деньги для всего холдинга и послужило главной причиной неисполнения обязательств.

( Читать дальше )

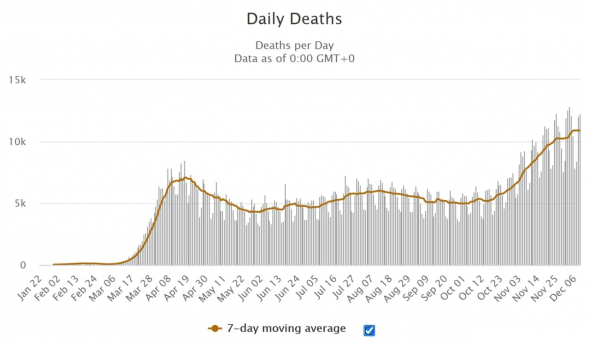

COVID-19. Замедление заболеваемости, теперь и в России

- 10 декабря 2020, 06:55

- |

Предположения о динамике заболеваемости коронавирусом почти лишены смысла. Сделаю несколько ремарок о показателях.

( Читать дальше )

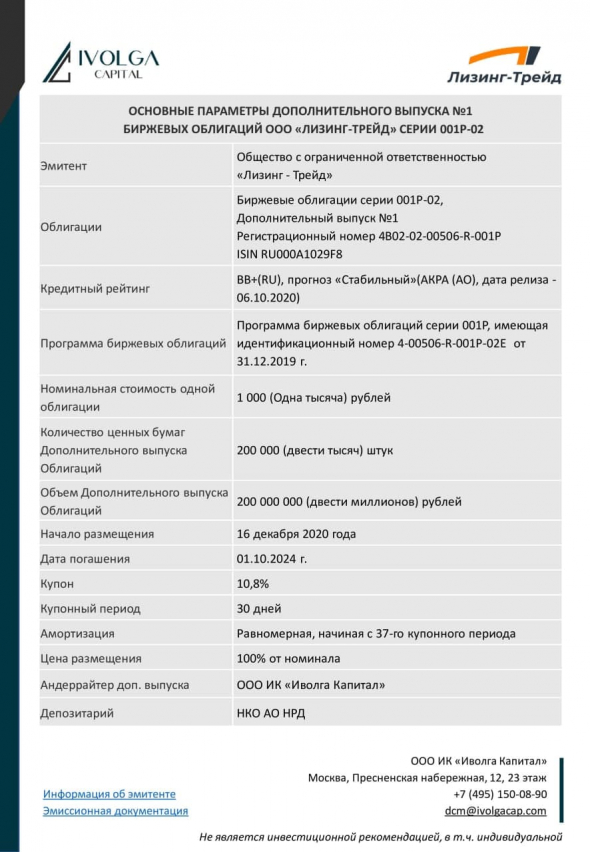

Начинаем сбор заявок на участие в размещении дополнительного выпуска облигаций Лизинг-Трейд 001P-02. Рейтинг BB+(RU), 200 млн.р., YTM 11,15%. Размещение стартует 16 декабря.

- 09 декабря 2020, 13:47

- |

Краткие параметры Лизинг-Трейд 001P-02 (BB+(RU)):

— Кредитный рейтинг — BB+(RU) от АКРА,

— Объем допвыпуска – 200 млн.р. (весь выпуск — 500 млн.р.),

— Дата погашения – 1.10.2024 (амортизация — последний год),

— Купон – 10,8% годовых, ежемесячный (доходность — 11,15%)

— Начало размещения — 16.12.2020.

Организатор/андеррайтер – ИК «Иволга Капитал».

Для подачи заявки, пожалуйста, направьте нам: количество приобретаемых бумаг, наименование Вашего брокера.

Наши контакты:

— Евгения Зубко: @EvgeniyaZubko, zubko@ivolgacap.com, +7 912 672 68 83

— Ольга Киндиченко: @Kindichenko_Olga, kindichenko@ivolgacap.com, +7 916 452 81 12

— Екатерина Захарова: @ekaterina_zakharovaa, zaharova@ivolgacap.com, +7 916 645-44-68

— Николай Стариков: @NikolayStarikov, starikov@ivolgacap.com, +7 (908) 912-48-69

— Общие e-mail / тел.: dcm@ivolgacap.com / +7 (495) 150-08-90

Минимальная сумма покупки облигаций на размещении – 300 бумаг (300 тыс.р. по номиналу).

( Читать дальше )

Дополнительный выпуск облигаций "Лизинг-Трейд" (BB+(RU), 200 млн.р., YTM 11,15%)

- 09 декабря 2020, 12:42

- |

На 16 декабря намечено начало размещения дополнительного выпуска облигаций «Лизинг-Трейд». Размер допвыпуска 200 млн.р., купон 10,8%, эффективная доходность 11,15%, дата погашения 1.10.2024, равномерная амортизация в течение последнего года обращения.

Это не новый выпуск, это увеличение объема уже торгующегося выпуска Лизинг-Трейд 001P-02 (с 300 до 500 млн.р.). Допразмещение, по плану, замет около месяца.

Допразмещение – наша инициатива. Объясню ее причины, тем более, случай, скорее всего, останется уникальным.

Эмитент еще в начале года обозначал план двух размещений облигаций в этом году на общую сумму 1 млрд.р. Облигации должны, в итоге, составлять около трети портфеля заимствований «Лизинг-Трейда» (сейчас этот уровень – 20-22%).

Первое размещение, на 500 млн.р. прошло в январе. Второе размещение выпало на октябрь. Мы получили одобрение от Московской биржи также на 500 млн.р., но в октябре рубль и фондовый рынок показывали минимумы, и мы сообща решили не рисковать, уменьшили объем выпуска до 300 млн.р. Предполагалось, что еще около 300 млн.р. эмитент привлечет через новый выпуск уже в первом квартале.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал