Ставки денежного и депозитного рынка продолжили расти

- 30 марта 2021, 07:19

- |

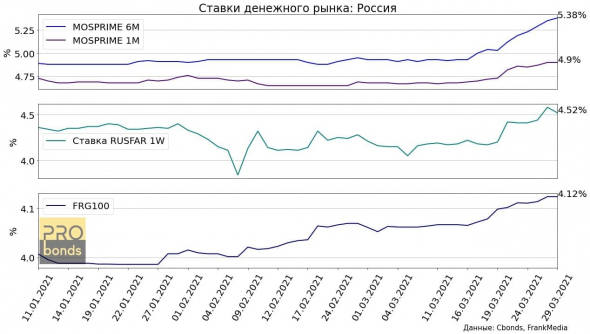

На прошедшей неделе ставки денежного рынка продолжили рост.

Ведущий индикатор денежного рынка: 6-ти месячная ставка MOSPRIME увеличилась на 0,32 п.п., составив к концу недели 5.35%, 1 месячная MOSPRIME увеличилась на 0.17 п.п. до 4.90%. Средний спред между ставками продолжает расти, на прошедшей неделе спред между 1-им и 6-ти месяцами составил 0.363 п.п.

Однонедельная RUSFAR, индикатор стоимости обеспеченных денег, выросла на 0.38 п.п. до 4.58%.

Также выросли и ставки по депозитам. FRG100 — среднее арифметическое максимальных ставок 54 российских банков увеличилась на 0.0254 п.п., к концу недели ставка составляла 4.1238%

Марк Савиченко

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

- комментировать

- Комментарии ( 0 )

Краткий обзор портфелей PRObonds. Актуальные доходности - 14-19%, целевые - около 11%

- 30 марта 2021, 07:10

- |

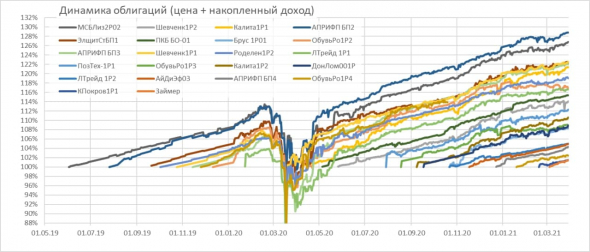

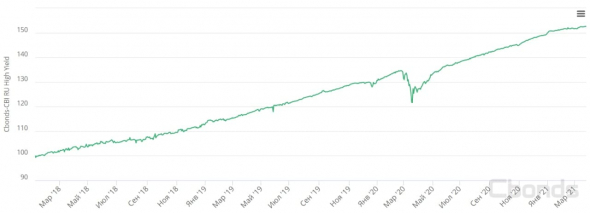

Текущие годовые доходности портфелей PRObonds (за последние 365 дней): 19,6 для портфеля #1, 14,9% для портфеля #2. Высокая доходность объясняется эффектом низкой базы, в прошлом марте облигации стоили существенно дешевле нынешних уровней и имели доходности иногда выше 20%. С начала 2021 года портфели имеют доходности 9,5% и 8,1% годовых. Существенно ниже, чем за 365 дней, однако намного лучше, чем в среднем на рынке облигаций и даже на рынке ВДО (индекс ВДО от Cbonds имеет с начала года доходность 7,8%, и это в отсутствие транзакционных издержек).

( Читать дальше )

Динамика отраслевых индексов МосБиржи

- 29 марта 2021, 07:13

- |

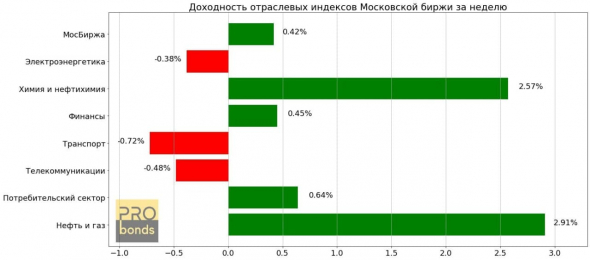

На прошедшей неделе высокую доходность показали индексы Нефти и газа +2.91% (+13.14% с начала года) и Химии и нефтехимии +2.57% (+13.83% с начала года)

Индекс потребительского сектора вырос на 0.64% (+2.94% с начала года)

Индекс Финансового сектора вырос на 0.45% (+21.99% с начала года)

Индекс транспорта снизился на -0.72% (-0.08% с начала года)

Индекс телекоммуникаций снизился на -0.48% (-2.09% с начала года)

Индекс электроэнергетики снизился на -0.38% (-3.56% с начала года)

Общий индекс Московской биржи за прошедшую неделю вырос на 0.42% (+4.16% с начала года)

Марк Савиченко

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Рынки и прогнозы. Не беспокоюсь ни за рубль, ни за облигации, ни за нефть

- 29 марта 2021, 06:59

- |

Коротко об основных ожиданиях от рынков.

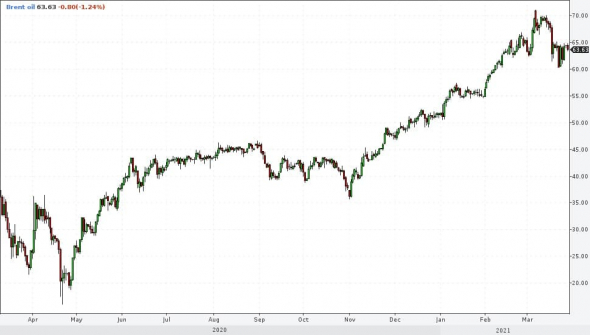

Наиболее обсуждаемая тема – нефть. Авария в Суэцком канале быстро остановила наметившееся падение нефтяных котировок. Считаю, что минимумы нефти, поставленные на ушедшей неделе (60 долл./барр. по Brent), мы в течение нескольких недель не увидим. Делать ставки на трендовый рост тоже не буду.

( Читать дальше )

IDF Eurasia приглашает на онлайн-встречу, посвященную итогам 2020 года

- 26 марта 2021, 14:48

- |

Компания успешно завершила 2020 год и планомерно продолжает реализовывать все запланированные стратегические инициативы в новых экономических реалиях.

Топ-менеджеры IDF Eurasia ответят на вопросы в прямом эфире, а также:

• Расскажут о том, почему технологичность компании обеспечивает ей стабильно лидирующие позиции на рынке независимо от внешних факторов;

• Подведут итоги работы за 2020 год по всем направлениям бизнеса;

• Поделятся планами на будущее;

На вебинаре выступят:

• Борис Батин, сооснователь IDF Eurasia;

• Ирина Хорошко, генеральный директор (CEO);

• Екатерина Казак, директор по рискам (СRО).

Ждем ваши вопросы по адресу ir@idfeurasia.com

Вебинар состоится 30 марта (вторник) в 15.00 по МСК.

____________

Форма регистрации на встречу: IDF Eurasia — итоги работы 2020

/Облигации АйДиЭф-03 входят в портфели PRObonds на 7-7,5% от номинала/

Новый индекс высокодоходных облигаций Индекс Мосбиржи ВДО ПИР составит конкуренцию индексу High Yield от Cbonds

- 26 марта 2021, 06:16

- |

Индекс Cbonds-CBI RU High Yield

ВДО становятся если не более значимыми, то более институциональными инструментами российского долгового рынка. С 26 марта Московская биржа начинает расчет и публикацию индекса ВДО – Индекс Мосбиржи ВДО ПИР (https://t.me/moexnews/4013).

На рынке ВДО с 2018 года уже существует индекс Cbonds-CBI RU High Yield. Теперь, когда у индекса появилась альтернатива важно понимать, чем эти индексы отличаются и какие бумаги лежат в основе каждого из них.

Критерии индекса Cbonds:

• Валюта выпуска Рубли РФ

• Фиксированный купон, который равен или выше, чем ставка ЦБ + 5%

• Минимальный срок обращения 182 дня

• Хотя бы треть торговых дней в квартал по бумаге совершались сделки

• Максимальный объём в обращении 2 млрд (до ноября 2019 года 1 млрд)

Критерии индекса МосБиржи ВДО ПИР:

• Эмитент исполнил в полном объеме обязательства по выплате купонного дохода, выкупу по оферте, погашению всех выпусков облигаций, допущенных к торгам

• Национальными рейтинговыми агентствами эмитенту присвоен кредитный рейтинг на уровне не менее ruB- или аналог

• Валютой выпуска являются рубли РФ

• Объем по номинальной стоимости выпуска составляет не менее 200 млн рублей

• Срок до даты погашения составляет не менее 3 месяцев

( Читать дальше )

Закрытие хеджа в портфелях PRObonds

- 25 марта 2021, 10:10

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал