Тёмная тема торговой платформы EXANTE

- 15 августа 2017, 15:46

- |

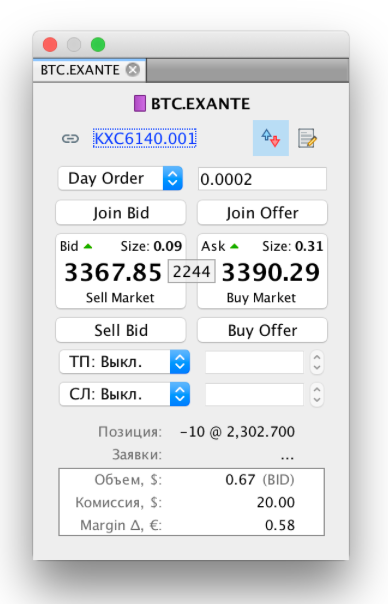

Наше последнее обновление понравится тем, кто привык к классической черной цветовой гамме торговых терминалов. Мы уже давно протестировали темную тему на мобильных устройствах и теперь добавили ее в десктопную версию.

Чтобы настроить внешний вид терминала, зайдите в настройки и выберите «темную» цветовую схему. Осталось только перезапустить приложение.

На скриншоте можете также заметить, как одной галочкой в настройках мы сворачиваем всю панель инструментов в мелкие значки без надписей. Именно так это теперь и работает, если вы хотите сделать рабочее пространство более компактным.

Десктопный терминал — не единственное, что попало в нашу последнюю волну обновлений. Мы также доработали наши мобильные приложения.

Для iPhone и iPad:

- Отслеживайте количество инструментов, по которому были исполнены ордера, а также причины отказов в исполнении.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

Инвестируйте в биткоин лотами от 0,000001 BTC

- 09 августа 2017, 17:53

- |

Это значит, что вы можете инвестировать в половину биткоина, 12,5 биткоинов, или даже в 0,01 биткоина — вы сами выбираете, сколько на это потратить и что приобрести. Открывайте BTC.EXANTE в модуле Заявка и просто вводите нужное количество инструмента, начиная от 0,000001 биткоина.

( Читать дальше )

EXANTE зачислит Bitcoin Cash владельцам биткоина 1:1

- 03 августа 2017, 14:19

- |

Мы не стали медлить и сразу же добавили новую валюту в наш торговый терминал. Так что вам не нужно идти на сомнительные криптобиржи и заводить электронные кошельки ради покупки новой монеты — мы предлагаем вам простой и безопасный вариант инвестировать в фонд на основе Bitcoin Cash через EXANTE. Помимо всего, мы зачислим паи нового фонда тем клиентам, у кого на момент хардфорка были куплены паи Bitcoin Fund. Ровно 1:1. Ведь торговля криптовалютой через EXANTE по сути ничем не отличается от стандартных сделок с виртуальными монетами, только в разы удобнее и надежнее.

В результате хардфорка, изменившего протокол биткоина, новая валюта получила увеличенный размер блока. Это поможет улучшить работоспособность сети биткоина и ускорить обработку транзакций. На второй день после разделения валют стоимость Bitcoin Cash выросла в три раза, дойдя до 700 долларов. Теперь это третья по капитализации цифровая валюта после биткоина и эфира.

( Читать дальше )

EXANTE запускает торговлю Эфиром, Лайткоином и другими криптовалютами

- 19 июля 2017, 14:19

- |

Больше не нужно делать трудный выбор между криптовалютами и традиционными активами – все это теперь можно торговать с единого брокерского счета EXANTE. Биткоин, Лайткоин, Эфир, Монеро, Зкэш и даже Риппл – уже в нашем терминале!

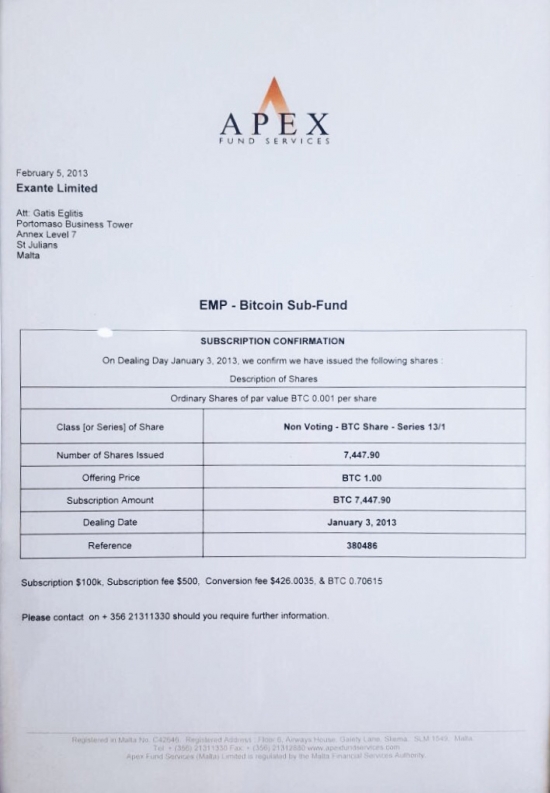

Еще в 2012 году мы сделали ставку на биткоин и не прогадали – за год своего существования наш фонд Bitcoin Fund показал доходность в 4847%. К 2017 году эта цифра достигла уже 10262%. Фонд стал первым в мире регулируемым способом спекулировать на курсе биткоина или заниматься длительным инвестированием в него.

( Читать дальше )

Россия: лидеры годового роста прибылей

- 07 июля 2017, 14:22

- |

Продолжаем летнюю серию обзоров о компаниях, прибыли которых сильнее всего выросли за год. Сегодня изучаем отечественный рынок.

Все компании рейтинга прошли тщательный отбор по следующим критериям.

— Прибыли компании за недавний квартал 2017 года сильнее всего превысили её прибыли за аналогичный квартал 2016 года (в сравнении с другими компаниями рынка и при соблюдении остальных условий рейтинга).

— Годовой рост квартальной прибыли — показатель, по которому отсортированы компании в рейтинге.

— Прибыли компании за 2016 год превысили её прибыли за 2015 год хотя бы на 50%. Это означает, что квартальный рост прибылей не случаен, и за ним стоит улучшение также годовых показателей.

— Компания имеет капитализацию не ниже RUB 10B (порядка $160M)

( Читать дальше )

7 лидеров годового роста прибылей из США

- 30 июня 2017, 14:03

- |

Сегодня у нас рейтинг американских компаний c самым впечатляющим ростом прибыли за год.

Все участники рейтинга отвечают следующим условиям.

— Прибыли компании за недавний квартал 2017 года сильнее всего превысили её прибыли за аналогичный квартал 2016 года (в сравнении с другими компаниями рынка и при соблюдении остальных условий рейтинга). Этот годовой рост квартальной прибыли — показатель, по которому отсортированы компании в рейтинге.

— Прибыли компании за 2016 год превысили её прибыли за 2015 год хотя бы на 50%. Это означает, что квартальный рост прибылей не случаен, и за ним стоит улучшение и годовых показателей.

— Компания имеет капитализацию не ниже $300M.

— Компания имеет коэффициент P/E (отношение капитализации к годовой прибыли) не выше 30. Это значит, что акции не переоценены, и их можно приобрести без страха, что это пузырь.

( Читать дальше )

Биржи в терминале EXANTE: Euronext Brussels

- 28 июня 2017, 17:05

- |

Место в мировой экономике

Euronext Brussels — это ещё одна биржа из группы Euronext. Как целое эта группа занимает пятое место в мире (суммарная капитализация компаний около $4T*, число компаний порядка 1500) и лидирует на фондовом рынке континентальной Европы. Но сама биржа Euronext Brussels не слишком велика: на ней торгуется 181 компания с общей капитализацией порядка $400B*.

( Читать дальше )

Что обещает «легалайз» инвесторам?

- 27 июня 2017, 11:44

- |

Но почему тема инвестиций в психоактивные вещества стала актуальной именно сейчас? Ведь смягчение наркополитики во многих странах происходит давно, но ни Нидерланды, ни Португалия не славятся «стартапами» в этой области. Что же особенно произошло в США, и чего ожидать инвесторам?

Как соотносятся легальность и инвестиционная привлекательность психоактивных веществ

( Читать дальше )

Лучшие высокодивидендные компании мира

- 26 июня 2017, 12:23

- |

Начинаем неделю с подборки надёжных компаний, дивиденды которых не только высоки, но и полностью обеспечены прибылями и годами стабильно выплачиваются.

Для долгосрочных инвесторов дивиденды — это возможность получать пассивный доход без спекуляций. Но инвестору нужно искать разумный компромисс между размером дивидендов и надёжностью компании. Именно в поиске таких компаний мы стараемся помочь.

Обычно мы публикуем обзоры по странам и регионам — США, Россия, Европа, Азия. Но на этот раз мы сделали сводный рейтинг лучших компаний из всех стран, предъявив к ним особенно жёсткие условия отбора. Это компании с самыми высокими дивидендами, которые удовлетворяют следующим дополнительным условиям.

— Компания стабильно выплачивает дивиденды, как минимум, 10 лет. Это более жёсткое условие, чем в региональных рейтингах, где было достаточно 7 лет. Различие между 7 и 10 годами существенно: 9 лет назад был кризис 2008 года, и если компания во время него не отменяла дивиденды — значит, она особенно надёжна.

— Дивиденды не превышают прибылей компании. Иными словами, произведение коэффициента P/E на годовые дивиденды не превышает 100%.

— Компания имеет коэффициент P/E не ниже 3. Иными словами, она не является экстремально недооценённой, что могло бы говорить о её проблемах. Это дополнительное требование, которое мы не использовали в региональных рейтингах.

— Компания имеет капитализацию не ниже 150 миллионов долларов.

— Если за недавний год котировки компании упали, то не сильнее, чем на 60%.

Как результат, мы получили подборку действительно интересных компаний с высокой инвестиционной привлекательностью. Все они имеют не только очень высокие дивиденды (10-11%), но и дёшевы по коэффициенту оценённости P/E (3-8), так что им вряд ли грозит существенное падение котировок.

( Читать дальше )

Секреты мультивалютного счета EXANTE

- 23 июня 2017, 16:53

- |

Сейчас расскажем, как это все работает и почему с автоконвертацией торговать лучше, чем при ручном обмене валюты.

Спойлер: это выгоднее.

Если брокер не предоставляет мультивалютный счет, это может быть сопряжено с дополнительными неудобствами. Так, при каждой покупке инструментов пользователю приходится предварительно обменивать необходимую сумму и только потом совершать сделку. При этом потраченное на конвертацию время может сыграть против трейдера, если, например, цена на нужный актив изменится в неблагоприятную сторону.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал