Дивидендные акции — лучшая инвестиция

- 19 февраля 2022, 14:04

- |

«Без плохих новостей» — еженедельное новостное шоу об инвестициях, в котором Максим Шеин доказывает, что на каждой новости, какой бы плохой она ни была, можно заработать.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Они стабильно зарабатывают, пока рынок лихорадит

- 18 февраля 2022, 13:56

- |

Пришло их время

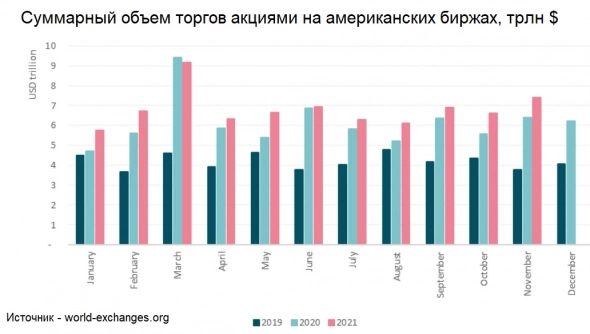

По последним отчетам банков можно было сделать вывод, что инвестиционный бум идет на спад: большинство домов сообщило о замедлении роста выручки с торговых операций. Однако по отчетам самих бирж этого не видно. Напротив, рост объема сделок стабилен либо ускоряется.

В частности, есть данные от Всемирной биржевой федерации. Она фиксирует помесячные данные по ежедневному обороту на торговых площадках с разбивкой по континентам. Почти весь 2021 г. идет с плюсом к 2020 г. (кроме запредельно высокого марта), а тот в свою очередь опережает 2019 г.

( Читать дальше )

Американские акции, которые шортят сильнее всего

- 17 февраля 2022, 16:57

- |

Рассмотрим против каких секторов и бумаг делали ставки инвесторы в начале февраля на американском рынке, в чем может быть причина и как это можно использовать.

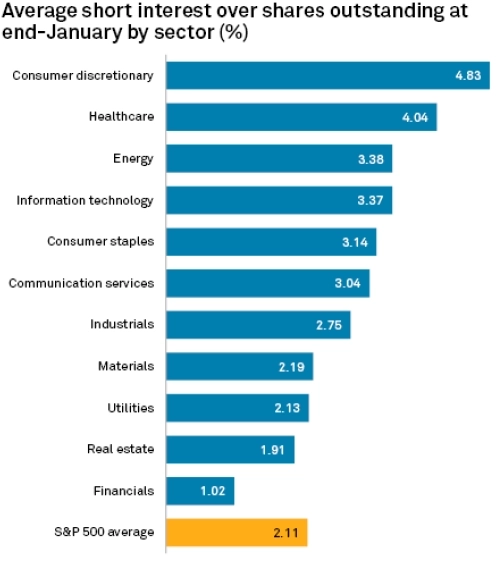

Несмотря на резкое снижение индекса S&P 500 в январе, процент открытых коротких позиций против широкого рынка на начало февраля был меньше по сравнению с началом 2020 г. — 2,11% против 2,94% соответственно.

Какие сектора шортят

Больше всего инвесторы ставили против сектора циклических потребительских товаров (consumer discretionary). Процент коротких позиций достиг 4,83%, что стало максимальным значением за последний год. Далее шли сектора здравоохранения (healthcare) и энергетики (energy) — 4,04% и 3,38% соответственно. При этом по энергетическому сектору short interest вырос до максимальных значений за последние 12 месяцев.

Главной причиной, по которой инвесторы активно шортили производителей циклических потребительных товаров, скорее всего, является самый большой скачок инфляции за последние 40 лет и общее снижение уверенности потребителей.

( Читать дальше )

Roblox: убыток вдвое выше ожиданий, акции распродают. Стоит ли выкупать просадку

- 16 февраля 2022, 18:10

- |

Главное в отчете

— Ежедневное число пользователей за год выросло на треть;

— Убыток почти в 2 раза превысил консенсус-прогноз, выручка тоже хуже ожиданий;

— Бумаги провалились после отчета, потеряв весь февральский прирост.

Финансовые показатели

— Четвертый квартал

- Выручка $568,8 млн (+83% год к году, но консенсус закладывал существенно больше — $763,3 млн (Refinitiv);

- Убыток на акцию 25 центов против ожидаемых 13,7;

- Операционный денежный поток — $122,2 млн; чистый — положительные $77,3 млн, в основном за счет новых заимствований (выпуск бондов с погашением в 2030 г.);

- Среднее число активных пользователей (DAU) выросло на 33% год к году и составило 49,5 млн человек;

- Выручка от продажи виртуальных услуг выросла на 20%, до $770,1 млн (не вся она попадает в выручку), средние траты одного активного пользователя — $15,6

( Читать дальше )

Меняем рынки. Обновления в приложении БКС Мир инвестиций

- 15 февраля 2022, 17:28

- |

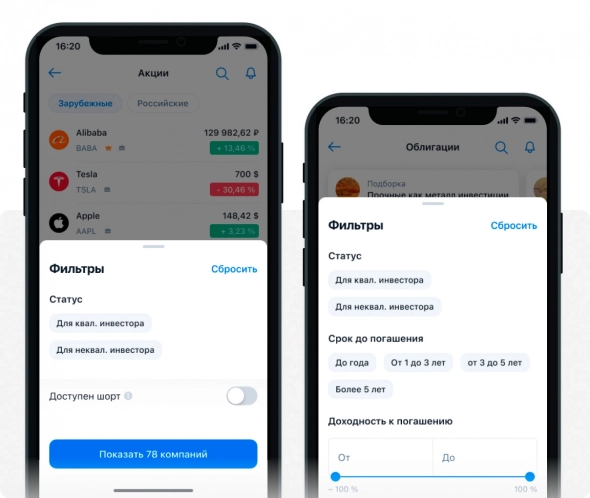

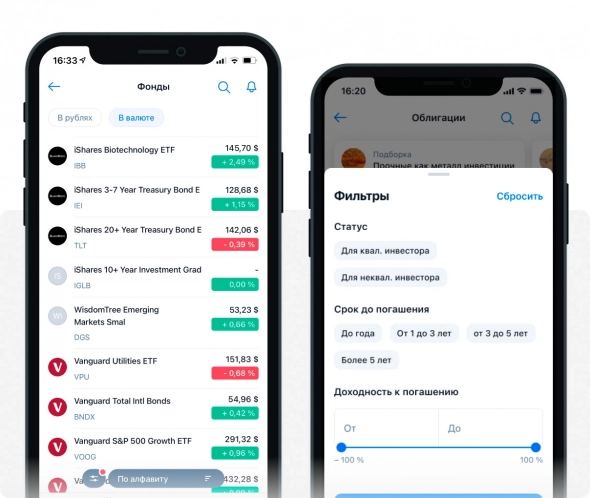

В приложении «БКС Мир инвестиций» обновлен раздел «Рынки». Теперь в нем еще больше важной информации и полезных возможностей для инвесторов. Рассказываем о новых функциях, которые вам пригодятся.

Акций стало больше

Теперь в списке зарубежных акций — все бумаги, которые доступны на Санкт-Петербургской бирже. Более 1700 акций.

• Управляйте списком. Сортируйте все бумаги по росту, падению, объемам торгов. Фильтруйте акции по возможности открыть шорт, облигации — по доходности и сроку погашения.

• Торгуйте ETF. Для квалифицированных инвесторов мы добавили список из более 100 ETF от лидеров индустрии: Vanguard, Blackrock, State Street и других. Купить их можно не в течение суток по неизвестной цене, а мгновенно. Доступен стакан котировок, график и любые виды заявок, в том числе стоп-заявки.

( Читать дальше )

Амурные инвестиции

- 14 февраля 2022, 12:48

- |

Movado Group, Inc. (MOV)

Movado Group разрабатывает, поставляет, рекламирует и продает высококачественные часы. В настоящее время портфель часовых брендов состоит из Coach, Concord, Ebel, Olivia Burton, Rebecca Minkoff и Uri Minkoff, Scuderia Ferrari, HUGO BOSS, Juicy Couture, Lacoste, Movado, и Tommy Hilfiger.

The Hershey Company (HSY)

Hershey — одна из крупнейших кондитерских компаний в мире с широким ассортиментом продукции.

1-800-FLOWERS.COM, Inc. ClassA (FLWS)

Поставщик электронной коммерции для цветочной продукции и подарков, а также сопутствующих товаров и услуг.

Victoria's Secret & Co. (VSCO)

Одна из наиболее известных в мире компаний по продаже женского нижнего белья, купальников, одежды, косметики, парфюмерии и аксессуаров.

( Читать дальше )

Инфляция в США и России, рост ставок, в какие американские акции стоит инвестировать

- 12 февраля 2022, 14:08

- |

«Без плохих новостей» — еженедельное новостное шоу об инвестициях, в котором Максим Шеин доказывает, что на каждой новости, какой бы плохой она ни была, можно заработать.

( Читать дальше )

Ритейл в IV квартале 2021. Кто растет быстрее всех

- 11 февраля 2022, 18:07

- |

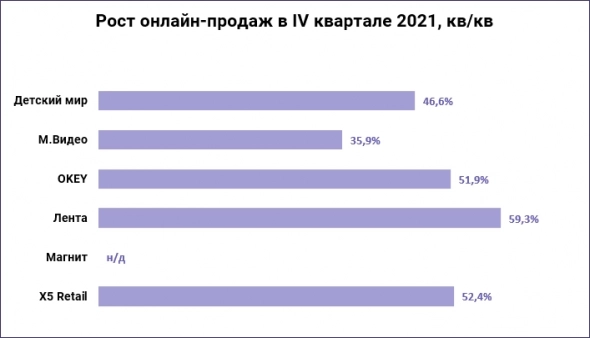

Предновогодний период традиционно является высоким сезоном для ритейла, поэтому результаты в это время ощутимо отличаются от трех предыдущих кварталов. Важной особенностью именно этого периода стал всплеск заболеваемости и появление нового штамма COVID-19 со звучным названием омикрон, что привело к сокращению трафика и росту числа онлайн-заказов.

Рост онлайн-продаж кв/кв составил от 35% до 60%. В лидерах по темпам роста онлайн оказалась Лента, в отстающих — М.Видео, для которой онлайн уже давно является основным драйвером выручки, и конверсия из офлайна в онлайн менее актуальна.

Однако в годовом сопоставлении мы видим ощутимое замедление, связанное с постепенным созреванием сегмента в традиционном ритейле и эффектом высокой базы 2020 г. Наиболее стабильные результаты в сегменте поддерживает М.Видео, который даже незначительно увеличил темп роста.

( Читать дальше )

Они платят высокие дивиденды при любых ценах на нефть

- 10 февраля 2022, 18:08

- |

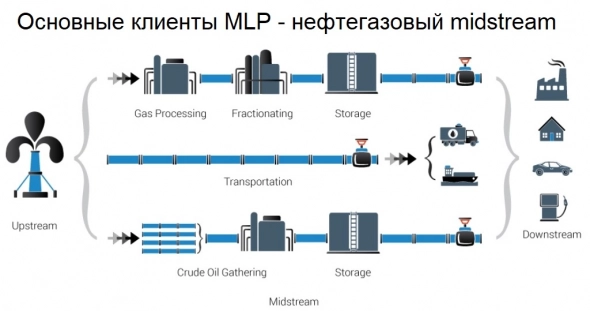

Что такое MLP

Это аббревиатура от английского master limited partnership (можно перевести как «управляющее партнерство с ограниченной ответственностью»). Изначально это был тип компаний, организованных по аналогии с хедж-фондами и венчурными фондами, но с прицелом на консервативных дивидендных инвесторов.

Сегодня MLP чаще всего работают в отрасли транспортировки и хранения топлива. Они скупают или строят объекты (станции, трубы, хранилища), которые затем сдают в эксплуатацию компаниям, готовым взять на себя операционные риски, связанные с изменением цен на нефть и газ.

Такое разделение закреплено законодательно в США благодаря налоговым льготам. MLP, как и фонды недвижимости (REITs), не платят в федеральную казну ни цента, но за это обязаны весь свой свободный денежный поток распределять в пользу партнеров (своих акционеров).

( Читать дальше )

Лучшие акции Европы и Китая. Ищем бумаги с высокой альфой

- 09 февраля 2022, 17:56

- |

В продолжение обзора про фишки, которые несут в себе дополнительный рост без дополнительного риска — обзор по рынкам Европы и Китая. Акции с высокой альфой из тех, что торгуются на СПБ Бирже.

Как выбирали

Альфа — это мера доходности актива поверх динамики рынка за вычетом общего (систематического) риска. Условно говоря, акции с положительной альфой стабильно обыгрывают бенчмарки, и инвестор за это ничего не доплачивает в плане риска.

В обзор попали все компании Европы и Китая, которые листингованы в России (на СПБ Бирже) и при этом имеют торговую историю на своих площадках как минимум пять лет. Всего набралось 35 акций Германии и 20 фишек из КНР.

Бенчмарком для немецких акций выступил DAX. По нему измерялась мера систематического риска (бета). Для китайских акций были взяты индекс Гонконга Hang Seng (сравнение доходности) и американский S&P 500 (сравнение беты).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал