Что ждать от акций Мечела дальше

- 23 октября 2023, 11:22

- |

Цены на уголь

Цены на коксующийся уголь продолжают заметно расти и достигли максимальных уровней с марта этого года, установившись на отметке $365 за тонну. Такая динамика происходит на фоне сокращения экспорта из Австралии — в сентябре он снизился на 7% за месяц, по данным SteelMint. Падение экспорта обусловлено в том числе закрытием ряда шахт крупного игрока BHP.

Отметим, Австралия — крупный производитель коксующегося угля с долей в мировом производстве около 15%. Также она является крупнейшим экспортером: доля в 50–55% в мировом экспорте, по данным Международного энергетического агентства.

Активный спрос на потребление наблюдается в Индии, которая является крупнейшим импортером коксующегося угля в мире с долей около 20–25%.

Кроме того, на угольных шахтах Китая недавно произошло несколько аварий, что привело к закрытию или приостановке работы некоторых из них.

Взгляд БКС

Мечел начал восстанавливать производство коксующегося угля с апреля этого года после слабых результатов в I квартале 2023 г.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Доллар опять по 100 ₽! Что делать инвестору? Подводим итоги недели

- 07 октября 2023, 16:04

- |

Всем привет! Вы на канале БКС Мир инвестиций, это шоу Без плохих новостей. С вами — Максим Шеин. Главная тема выпуска — доллар превысил сто рублей. Расскажу, как на это реагировать инвестору.

Главная тема

На этой неделе доллар вновь преодолел отметку в 100 рублей. На табло трехзначная цифра. Подходили к ней осторожно, так как участники рынка ждали реакции со стороны Центробанка или Минфина. Но ее не последовало. Более того, пресс-секретарь президента Дмитрий Песков напомнил, что мы живем в рублевой зоне, поэтому такое чрезмерное внимание к курсу доллара возможно с эмоциональной точки зрения, но, скорее, это рудименты прошлого. Рынок, видимо, воспринял это как сигнал того, что у властей нет намерения любой ценой удержать курс ниже 100 рублей. Или предпринятых мер для стабилизации курса уже достаточно.

( Читать дальше )

Готовимся к параду IPO. Какие компании могут появиться на Мосбирже

- 05 октября 2023, 11:27

- |

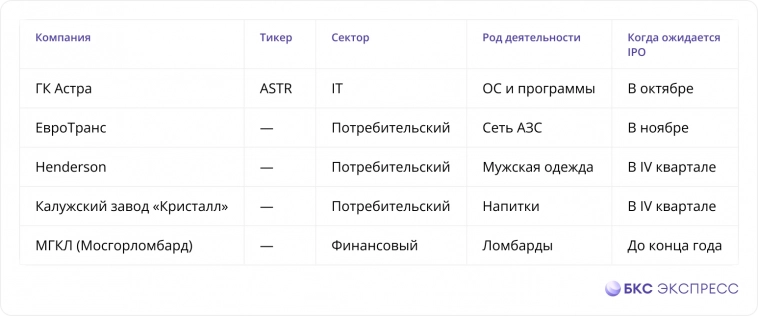

По состоянию на 5 октября, с начала года на Мосбирже появились 2 новые бумаги — Genetico и CarMoney.

Уже вот-вот

• ГК Астра — российский разработчик защищенного инфраструктурного программного обеспечения. С 13 октября акции будут включены в список бумаг, допущенных к торгам. Старт ожидается в течение октября, обзор компании можно найти здесь.

• ЕвроТранс — оператор сети АЗС «Трасса». Размещение бумаг ожидается 21 ноября. Свежий обзор компании — в отдельном материале.

• Henderson — сеть магазинов мужской одежды. Точной даты пока нет, но компания стремится к размещению в течение IV квартала 2023 г.

• Калужский завод «Кристалл» — ликеро-водочный завод. Дат и параметров пока нет, но IPO планируется в течение IV квартала 2023 г.

• МГКЛ — материнская компания старейшей сети ломбардов в России Мосгорломбард. В компании полагают, что размещение может пройти в текущем году «с высокой вероятностью».

( Читать дальше )

ГК Астра: тот самый Linux — ставка на импортозамещение. Обзор перед IPO

- 03 октября 2023, 12:13

- |

О компании

ГК Астра — российский разработчик защищенного инфраструктурного программного обеспечения (ПО).

Инфраструктурное ПО — программы, предназначенные для помощи бизнесу в выполнении основных задач: поддержка персонала, внутренние процессы, базы данных, связь и безопасность.

Согласно отчету за I полугодие 2023 г., доходы компании разделяются на следующие сегменты:

• Программные продукты — 82,9% от общей выручки. Здесь есть 2 подсегмента: операционная система Astra Linux — ключевой продукт компании (76,5% от выручки) и продукты экосистемы компании.

— Astra Linux — отечественная ОС, с запатентованными средствами защиты информации. Основной конкурент — Windows.

— ALD Pro — позволяет управлять парком компьютеров с помощью групповой политики.

— RuBackup — решение для автоматизированной защиты данных.

( Читать дальше )

Дивиденды в IV квартале. От каких компаний ждать выплат

- 02 октября 2023, 16:11

- |

В IV квартале некоторые российские компании выплачивают дивиденды по итогам I полугодия и 9 месяцев. Ряд компаний уже определились с размером выплат:

Из отмеченных акций позитивный взгляд на бумаги Татнефти и НОВАТЭКа. Компании выигрывают от слабости рубля. Татнефть является бенефициаром высоких цен на нефть и сужения спреда Urals к бенчмаркам. НОВАТЭК интересен как ставка на восстановление объемов инвестпрограммы, рост операционных результатов в ближайшие годы.

С ноября компании также начнут выплачивать дивиденды по результатам 9 месяцев. Рекомендаций по размеру выплат от советов директоров пока нет, однако, по нашим прогнозам, выплатить дивиденды могут следующие компании:

( Читать дальше )

В каком месяце лучше покупать валюту. Данные за 30 лет

- 31 августа 2023, 11:36

- |

Рубль уже не тот

У нас было несколько исследований на эту тему в предыдущие годы, но последний из них был опубликован уже более 5 лет назад. За это время успело много всего произойти, поэтому сместим фокус на более свежие данные.

Обзор позволит сделать общие выводы по многолетней сезонной истории рубля и затем уточнить их данными за период свободного обращения российской валюты (с конца 2014 г.).

Цель — узнать, в каком месяце с большей вероятностью доллар упадет (рубль вырастет), а в каком он вырастет (рубль упадет). За неимением длинных рядов по юаню и евро будем считать, что в паре с рублем они ведут себя так же.

Лучшие и худшие месяцы

В таблице ниже собраны расчеты за все доступное время, то есть буквально с момента рождения современного постсоветского рубля и легализации рынка валют в России.

За эти годы регулирование рубля несколько раз менялось: от свободного плавания до разного вида валютных коридоров и обратно к свободной конвертации. Таким образом, в какие-то годы курсы валют не отражали реальный спрос.

( Читать дальше )

Самые рентабельные компании на рынке. Их стоит иметь в виду

- 28 августа 2023, 16:39

- |

Что показывает рентабельность

Оценивая компанию разными способами, аналитик и инвестор в конечном счете пытаются ответить на один единственный вопрос: насколько это качественный бизнес. Фактически они пытаются найти лучшую бумагу на рынке.

Эффективность бизнеса чаще всего измеряют через отношение чистой прибыли к выручке, активам компании (ROA) или собственному капиталу (ROE). При этом сравнивают похожие компании из одного сектора или отрасли.

Для фундаментального инвестора достаточно знать, что его компания стабильно (годами) показывает максимальную рентабельность среди конкурентов. Это значит, что он купил лучшую бумагу в своей нише, и долгосрочно у нее один путь — наверх.

Самая рентабельная в России

Ниже приведена таблица с расчетами средней ROE (она учитывает наличие долга) за последние 5 лет, а также за год (четыре отчетных квартала). Взято по три компании с самыми высокими показателями из наиболее рентабельных секторов.

( Читать дальше )

Почему рынок больше не растет и другие итоги недели с Максимом Шеиным

- 26 августа 2023, 16:02

- |

После пяти месяцев безостановочного роста российский рынок забуксовал. Коррекция неизбежна? На этот вопрос в очередном выпуске YouTube-шоу «Без плохих новостей» отвечает директор по работе с состоятельными клиентами УК БКС Максим Шеин. И не просто отвечает — объясняет, как этот ответ использовать.

Смотреть БПН:

Текстовая версия:

Всем привет! Вы на канале БКС Мир инвестиций. Это шоу Без плохих новостей. С вами — Максим Шеин.

Главная тема выпуска — российский рынок. Почему он замер и что будет дальше?

Также расскажу про важные новости недели, в рубрике Advisory обсудим, как измерить риск, в рубрике Гонконг разберу акции компании Aluminum Corporation of China.

Рост закончился?

С начала августа российский фондовый рынок топчется на одном месте, и это вызывает логичные вопросы о том, что будет дальше. После пяти месяцев безостановочного роста вопросы о коррекции возникают все чаще.

Многие эксперты обращают внимание на то, что рост котировок на российском рынке в этом году почти полностью совпадает с тенденциями на валютном рынке.

( Читать дальше )

Государственные или частные. У каких компаний лучше растут акции

- 24 августа 2023, 15:33

- |

Компании с госучастием

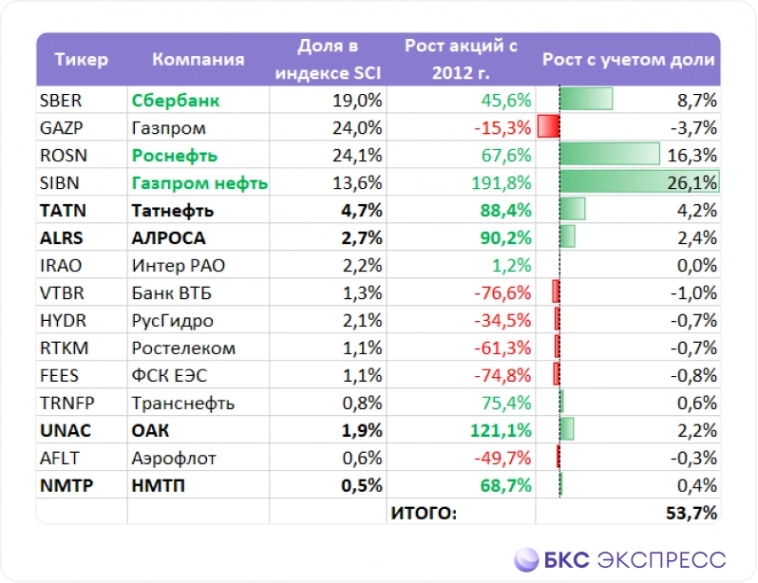

На Мосбирже есть любопытный индикатор — индекс акций компаний с госучастием (SCI). Он не торгуется ежедневно и обновляется лишь раз в год, но в принципе этого достаточно, чтобы сделать расчеты и выводы.

Индекс SCI неплохо структурирован. В нем собраны 15 крупнейших компаний, которые хотя бы частично управляются правительством или Росимуществом. Большинство из них является голубыми фишками российского рынка.

Основной вклад в рост акций госсектора (более 50% суммарно за одиннадцать лет и выше 100% в среднем) сделали всего три бумаги: Газпром нефть, Роснефть и Сбербанк. Даже без учета дивидендов долгосрочно они в хорошем плюсе.

Также стоит отметить еще четыре фишки, которые сильно повлияли на рост индекса госсектора, несмотря на их более скромный вес: Татнефть, АЛРОСА, ОАК и НМТП — в среднем более 90% прироста за те же одиннадцать лет.

( Читать дальше )

Топ-5 акций-лидеров и пятерка аутсайдеров августа

- 22 августа 2023, 14:25

- |

В августе рынок исполнил 3200 п. по индексу МосБиржи — на возникшем противостоянии около уровня волатильность закономерно повысилась. Смотрим на лидеров и отстающих месяца, оцениваем перспективы курса бумаг на сентябрь.

По плану

Ралли российского рынка на фоне дивидендов, масштабной девальвации рубля и прогресса с редомициляцией подкинуло индекс к расчетным 3200 п. А затем у участников на повышение уже возникло желание зафиксировать большую прибыль, да и игроки на понижение активизировались. Отсюда рост волатильности и размашистые движения индекса и бумаг.

На пике рынка у индекса было почти +50%, сейчас чуть меньше — 46%. У инвесторов были безусловные фавориты, но есть и акции, которые на этапе ралли явно проиграли рынку. Оценим пятерку лидеров роста и топ-5 отстающих бумаг за месяц из индекса акций МосБиржи, спрогнозируем их дальнейший курс.

Топ-5

• Ozon (+35%)

• Globaltrans (+24%)

• Московская биржа (+21%)

• ФСК-Россети (+21%)

• ВТБ (+21%)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал