Акции Novabev Group. Взгляд и рекомендации БКС

- 30 октября 2023, 16:07

- |

Мы начинаем аналитическое покрытие Novabev Group (бывшая Beluga Group) с рекомендацией «Покупать» и целевой ценой на 12 месяцев 7000 руб. за акцию. Учитывая внушительные планы роста за счет активного открытия магазинов, считаем, что компания должна торговаться с премией 38% к историческому мультипликатору P/E (6,1x).

Главное

• Масштабная стратегия роста за счет расширения розничной сети. E-commerce поддержит средний чек и, вероятно, рентабельность.

• Более 30 собственных и свыше 100 импортных брендов поддержат маржу.

• Дивиденды выросли с нуля в 2018 г. более чем до 100% чистой прибыли.

• Наша рекомендация — «Покупать», целевая цена 7000 руб. за акцию.

• Торгуется с ‘23п/’24п P/E 6,8x против исторического среднего 6,1x. Быстрый рост в ближайшей перспективе требует премии в 38%.

• Риски: потребители могут перейти на менее маржинальную продукцию.

В деталях

Стратегия роста выглядит достижимой, предполагает наращивание розницы. В 2021 г. Novabev поставила перед собой ряд стратегических задач, направленных на удвоение выручки к 2025 г. относительно 2021 г. Ключевой элемент — увеличение количества магазинов ВинЛаб до 2500 к 2024 г. с 1001 в 2021 г.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 2 )

Пора перекладываться в облигации? Подводим итоги недели

- 28 октября 2023, 16:02

- |

Ставка уже 15%! Это плохо и для рынка акций, и для бюджета. Но есть и хорошая новость — на росте ставки можно заработать. Как? Об этом в очередном выпуске шоу «Без плохих новостей» рассказывает Максим Шеин, директор по работе с состоятельными клиентами УК БКС.

Смотреть БПН:

Текстовая версия:

Всем привет! Вы на канале БКС Мир инвестиций, это шоу Без плохих новостей. С вами — Максим Шеин.

Главная тема выпуска — Банк России повысил ключевую ставку до 15%. Расскажу, куда теперь пойдет рынок.

В рубрике Advisory обсудим акции недавно вышедшей на IPO Астры. Как обычно, поговорим о важных новостях недели, объявим победителей конкурса и разыграем новые подарки, в том числе акции компаний.

Главная тема

Центральный банк России на этой неделе не порадовал инвесторов и поднял ключевую ставку сразу на 200 б.п. теперь она составляет 15%. Акции сразу отреагировали снижением, ОФЗ не сразу обычно снижаются в цене, новые условия кредитно-денежной политики будут заложены в цены в течение ближайших двух недель.

( Читать дальше )

Высокая процентная ставка — какие акции выигрывают, а какие страдают

- 27 октября 2023, 16:41

- |

Банк России повысил ключевую ставку до 15%. Высокие процентные ставки — негатив для акций в целом. Стоимость обслуживания займов с плавающей ставкой у компаний увеличивается. Кроме того, при необходимости рефинансироваться придется привлекать средства под более высокий процент.

Кто страдает

Повышение ключевой ставки ЦБ РФ будет особенно негативно сказываться на компаниях с повышенной долговой нагрузкой:

• РУСАЛ (отношение чистый долг/EBITDA на конец I полугодия — 12,3х)

• Сегежа (10,9х)

• М.Видео (5,3х)

• Аэрофлот (4,6х)

• МТС (1,8х).

В кейсе РУСАЛа и Сегежи негатив от роста процентных ставок усиливается тем, что жесткая политика ЦБ будет способствовать укреплению рубля — это предполагает давление на рентабельность экспортных поставок.

Группа М.Видео в ближайшие 12 месяцев должна погасить около 66% общего долга. Учитывая отсутствие необходимого объема кеша, компании придется рефинансировать большую часть задолженности, что в условиях высоких процентных ставок может стать серьезным фактором давления на группу.

( Читать дальше )

Всегда в тонусе. Какие акции считать рекордсменами

- 27 октября 2023, 16:35

- |

Статистика — полезный инструмент в руках трейдеров. История не всегда повторяется, но некоторые закономерности вывести можно. Мы решили найти бумаги, которые чаще всего демонстрируют рост в трех временных периодах.

О наблюдении

Мы взяли все текущие компоненты индекса МосБиржи широкого рынка и выбрали «взрослых» эмитентов — для наших целей подходит статистика по бумагам, котирующимся более 4 лет. Если бумага начала торговаться до 24.10.2019 — это наш выбор.

Всего получилось 80 бумаг, среди них есть: депозитарные расписки, иностранные акции, обыкновенные и привилегированные акции из разных эшелонов.

Исторические данные берем только с Московской биржи — с начала 2015 г. по сентябрь 2023 г.

Кто лучший из года в год

Мы учитываем динамику от первого торгового дня года до последнего. Важно отметить, что в нескольких годах бумаги только начали торговаться, а значит, динамика будет не за полный год, а со старта торгов.

• Согласно полученной статистике, абсолютным рекордсменом с 2015 г. можно назвать акции КуйбышевАзота — 8 лет роста подряд, и в 2023 г. тенденция продолжается, есть шанс завершить год в плюсе.

( Читать дальше )

Что шортят и покупают с плечом клиенты БКС. Верят в Газпром, а не в Позитив

- 25 октября 2023, 18:58

- |

В топ-6 акций, от которых инвесторы ожидают роста свои места сохранили Распадская, АФК Система и привилегированные акции Татнефти и Сбера. В процентном соотношении по этим бумагам ситуация остается стабильной.

Немного улучшилось отношение маржинальных лонгов и шортов в акциях Газпрома и ритейлера X5 Group, и это позволило им попасть в топ, который покинул Polymetal. В бумагах золотодобытчика прошла фиксация после волны роста во второй декаде.

Список бумаг, от которых трейдеры ждут снижения котировок возглавили акции М.Видео. Они и ранее в нем присутствовали, но оптимистов в акциях стало еще меньше.

ММК, РусГидро, ФСК-Россети, Аэрофлота привычны в этой части таблицы, лишь периодически меняют друг друга местами.

В отношении девелоперов, в частности акций Самолета, настрой трейдеров также негативный. Рост процентных ставок ограничивает доступность жилья.

( Читать дальше )

5 акций, кому не вредит укрепление рубля

- 25 октября 2023, 13:48

- |

Факторами укрепления нацвалюты стали меры по обязательной продаже валютной выручки крупнейшими экспортерами, а также эффект от жесткой позиции ЦБ по ключевой ставке. На этой неделе ожидается очередное заседание Банка России, наиболее вероятный сценарий — дальнейшее увеличение ставки. Это должно еще сильнее поддержать рубль, высоки риски дальнейшей коррекции USD/RUB.

Для рынка в целом крепкий рубль негативен. Давление оказывается через экспортеров —укрепление нацвалюты снижает рентабельность таких поставок в рублях. Тем не менее есть компании, для которых крепкий рубль не вредит или даже выгоден.

Предлагаем рассмотреть 5 акций, которые не пострадают от крепкого рубля:

• Интер РАО

Покупать. Цель на год: 5,9 руб. / +34%

Интер РАО работает на внутреннем рынке, основная выручка рублевая. Компания поставляет электроэнергию на экспорт, в частности в Китай, однако доля таких поставок незначительная.

( Читать дальше )

Ралли выдыхается, но не у всех. Какие акции хорошо берут

- 25 октября 2023, 11:44

- |

Подозрительно тихо на рынке

Локальное ралли в российских акциях длится уже месяц — с того момента, как в сентябре рынок сходил вниз на 8%. Однако отскок идет на пониженных оборотах, что косвенно может намекать на завершение тренда.

Посмотрим на топ-50 акций, сравним рост цены и объема. Нас интересуют те бумаги, в которых текущий отскок подтверждается ростом числа сделок, а также те, которые растут вопреки снижению торговой активности.

По сути, мы ищем сильные и слабые места на рынке:

— акции, которые растут в цене и объемах, несмотря на торможение индекса

— акции, которые поднялись в цене, но упали в объемах, причем гораздо сильнее индекса (более чем на 25%).

Дорожают, и спрос сильный

Из наиболее ликвидных акций наберется около десятка таких, которые прибавили в объемах сделок за последний месяц и при этом отскочили вверх сильнее, чем рынок в целом (более чем на 7%).

( Читать дальше )

Какими акциями разбавить портфель облигаций

- 24 октября 2023, 16:01

- |

Зачем акции, если есть ОФЗ

Консервативному инвестору важны два параметра: защита капитала от потерь и предсказуемый денежный поток. В условиях высокой ставки выбор кажется очевидным: облигации — они дают и то, и другое.

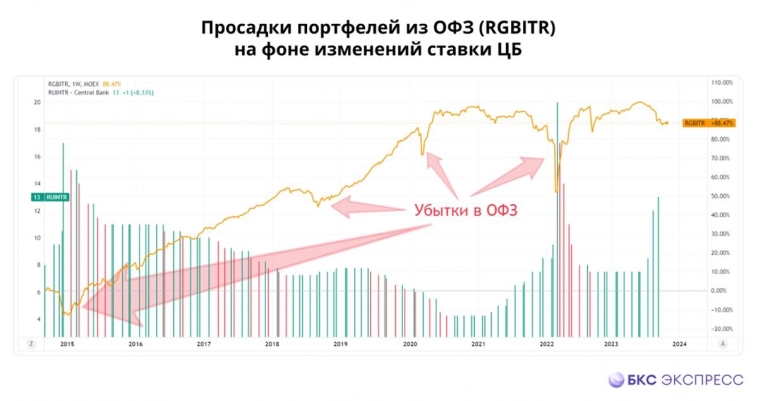

На практике у бондов есть свои риски, и главный из них — это инфляция. Она может вырасти сильнее прогнозов, и тогда ЦБ будет вынужден действовать жестче.

Портфель, полностью состоящий из облигаций, при повышении ставки ЦБ на 1% сразу дешевеет на размер своей дюрации. Например, бумаги с погашением через 5 лет (в среднем) теряют 5%. При росте ставки на 2% убыток почти удваивается.

Что будет, если добавить акции

Именно поэтому принято дополнять портфели облигаций акциями. Часто они двигаются в противофазе, снижая общие колебания портфеля. Таким образом, чтобы достичь первой цели — защитить капитал, — нужно хотя бы часть бумаг держать в акциях.

( Читать дальше )

Дивидендная корзина. Годовая доходность превысила 74%

- 24 октября 2023, 14:51

- |

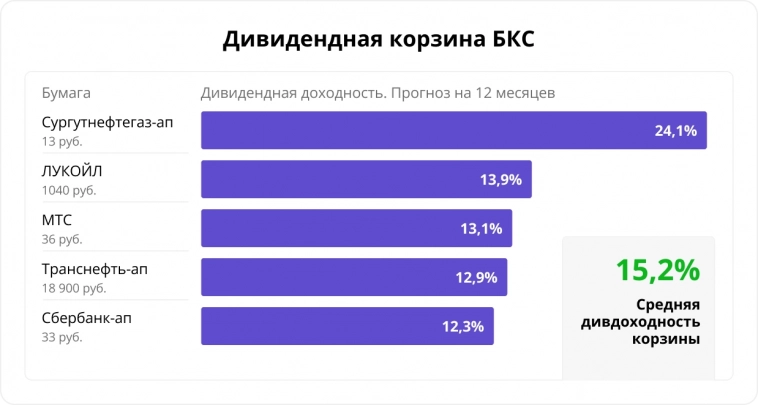

Дивидендная корзина — это набор акций российского рынка, по которым ожидаются самые высокие дивиденды. Такой портфель может не только обеспечить поток пассивного дохода, но и обогнать рынок. Мы продолжаем регулярно анализировать все акции и выбирать те, у которых ожидается максимальная дивидендная доходность.

В этом месяце список компаний следующий:

• Сургутнефтегаз-ап

• ЛУКОЙЛ

• МТС

• Транснефть-ап

• Сбербанк-ап.

Если при инвестировании вы делаете акцент именно на получении дивидендов, то каждый из этих эмитентов может стать достойной частью вашего портфеля. Ниже расскажем о каждом из них подробнее.

• Состав корзины остается неизменным, в то время как слабый рубль помогает ей опережать рынок в последние месяцы с ЛУКОЙЛом во главе, а годовая доходность превысила 74%.

• Рынок обещает 10% дивидендов в следующие 12 месяцев.

• Ожидаемая дивдоходность корзины составляет 15,2%.

• Корзина за последний месяц выросла почти на 8%. Опередила рынок на 1 п.п. за месяц. Лучше рынка и на горизонте 6–12 месяцев на 12–15 п.п.

( Читать дальше )

5 идей в российских акциях. Какие бумаги интересны к покупке

- 23 октября 2023, 16:29

- |

Акции Сбербанка остаются одной из наиболее понятных и привлекательных бумаг на рынке. За 9 месяцев 2023 г. по РСБУ банк заработал 1,1 трлн руб. чистой прибыли. Это предполагает, что по итогам года Сбербанк может выплатить рекордные дивиденды — около 33 руб. на акцию при коэффициенте дивидендных выплат в 50%. (более 12% дивдоходности).

При этом есть вероятность, что банк выплатит больше 50% прибыли. Ранее министр финансов РФ Антон Силуанов отмечал, что часть сверхдоходов банков может поступить в бюджет РФ в 2024 г. через повышенные дивиденды.

Ближайшие драйверы в кейсе Сбербанка: отчетность за 10 месяцев в начале ноября, а также презентация стратегии развития на 2024–2026 гг.

Сбербанк-ао (Покупать. Цель на год: 350 руб./ +33%)

Нефтяники привлекательны

В свете слабого рубля имеет смысл держать в портфеле повышенную долю экспортоориентированных компаний. В нефтегазовом секторе интересны акции ЛУКОЙЛа. Сильная сторона компании — щедрая дивидендная политика. Благодаря слабости рубля и высоким ценам на нефть дивидендная доходность ЛУКОЙЛа на горизонте 12 месяцев ожидается около 12–15%. Причем часть из них ожидается уже в декабре–январе в рамках промежуточных дивидендов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал