Блог им. SalgariInvestorpobeditel

❗️❗️ФосАгро или КуйбышевАзот или Акрон? Что выбрать?

- 13 января 2023, 18:03

- |

Всё трудней и трудней становится оценивать и сравнивать акции, так как отчетности по большинству эмитентов нет уже долгое время. Но хоть и не без трудностей — я вполне успешно с этим справляюсь, скажу я вам. Доказательством этому выступает, созданная мной - самая крупная база свежих обзоров компаний, аналога которой в бесплатном доступе просто нет. Ссылки на обзоры оставляю в комментариях закрепленным сообщением. Из сравниваемых сейчас компаний, полный обзор готов лишь по одной – это ФосАгро, обязательно ознакомьтесь. Причиной этому выступает отсутствие отчетности у конкурентов – КуйбышевАзота и Акрона, так что наше сравнение мы как раз с этого и начинаем.

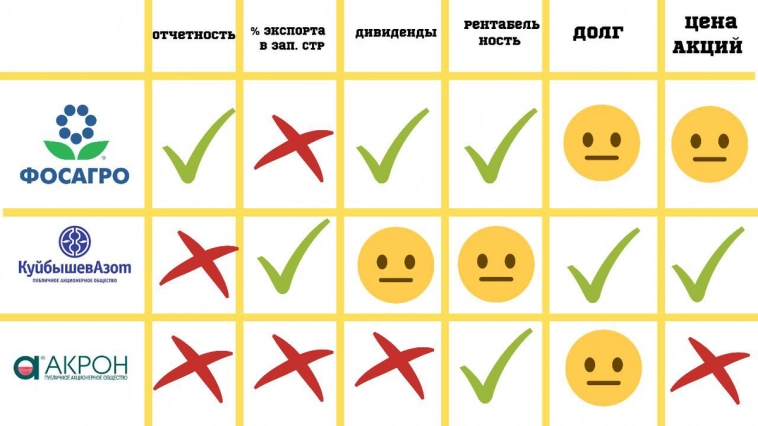

Сразу без лишних слов ставим плюс ФосАгро, они от нас ничего не скрывают, публикуют полноценную отчетность, и мы это ценим. А вот другим компаниям жирный минус.

Кстати, коллеги, по КуйбышевАзот есть неоднозначная новость, которая может привести к взлёту котировок и увеличению дивидендов, но о ней позже.

Признаюсь, на самом деле это — сценарий для видео, а не статья.

Вот ссылка на видео - https://youtu.be/Vh6B6dpn-Vc

Но если любите больше текст, то можете прочитать:

Акции производителей удобрений не только не обвалились после 24февраля 2022года, а еще и хорошо выросли. Это произошло из-за высоких цен на удобрения в связи с де-индустриализацией Европы на фоне дорогого природного газа. Когда другие поставщики сокращают производство в связи с отсутствием рентабельности из-за дорогого газа – Акрон, Фосагро и КуйбышевАзот получили сверх рентабельность. Судить об этом можно, опять же, исходя из отчетности ФосАгро, тогда как остальные из этой тройки продолжают хранить молчание по поводу состояния дел в их компаниях.

Рентабельность обязательно сравним, насколько это возможно.

Но вначале хотел бы сравнить долю экспорта в выручке этих компаний, а в особенности – сколько % занимают поставки в Европу и Северную Америку. Считаю, что от этого зависели временные трудности в 2022 году с возможной переориентацией на другие рынки.

Итак, на экспорт у ФосАгро приходится более 70% выручки. А на Европу и Северную Америку суммарно приходилось 34%. То есть почти половина всей экспортной выручки.

У КуйбышевАзот экспорт занимает всего 48% от выручки, а на западные страны всего 17% от выручки.

Акрон же лидер по проценту экспорта в выручке – целых 80%, из которых 24% занимают Европа и Северная Америка.

Скажу, что это довольно интересно – ведь ФосАгро крупнейшая из рассматриваемых компаний, а её доля экспорта в западные страны так же самая большая. Да, производители удобрений избежали санкций, ведь эти санкции привели бы к мировому голоду, но исходя из отчетов ФосАгро видно, что все больше клиентов в Европе отказываются от продукции компании в пользу других производителей и ей приходится заниматься переориентацией на другие рынки. Это бьет по рентабельности и маржинальности, верно. Но ситуация не критична, как показывают отчеты.

Интересным считаю именно то, что компания с крупнейшей долей экспорта в страны, которые отказываются от её продукции – продолжила публиковать отчеты, да еще и платить дивиденды. О дивидендах тоже поговорим. Но сейчас хотел бы сказать, что хоть мы и не знаем наверняка, но скорей всего, у КуйбышевАзота трудностей возникло меньше, так как доля западных стран в экспортной выручке меньше всех. Поэтому ему мы засчитываем плюс. Акрон же посередине – оставим без оценки, а вот ФосАгро – ставим минус.

Дивиденды

ФосАгро и КуйбышевАзот продолжают дивидендные выплаты, в то время как Акрон прекратил их после 24 февраля 2022г. Див. Доходность на данный момент за 2022г у ФосАгро составила более 15%, а у КуйбышевАзота около 7%.

Плюс ФосАгро, КуйбышевАзот посередине, и жирный минус Акрону.

Рентабельность.

Поскольку отчетов нет, давайте сравним рентабельность за 2021г. Сравнивать будем операционную рентабельность, т.е. операционную прибыль разделим на выручку и умножим на 100. Так мы получим рентабельность в процентах. Почему именно операционную? Потому что это рентабельность основной деятельности компании, без искажений.

ФосАгро – 39,4%

КуйбышевАзот – 29%

Акрон – 38,6%

Но в первом полугодии 2022году, судя по отчетам ФосАгро – рентабельность возросла. Это произошло в связи с теми же повышенными ценами.

Тем не менее, во втором полугодии дополнительное давление оказывал дешевый доллар. Ведь у компаний существенную долю занимает экспорт, а значит за свою продукцию они получают валюту. Которую меняют на меньше рублей из-за низкого курса во втором полугодии, а потом уже оплачивают все свои возросшие в рублях затраты. Сейчас же, кстати, по поводу доллара – он вернулся к более приемлемым значениям и это должно поддержать сектор.

Так, тут засчитываем плюс ФосАгро и Акрону, а КуйбышевАзоту… нет, минус все же ему засчитывать не будем, так как доля экспорта в его выручке меньше остальных, а значит и от дешевого доллара он пострадал менее других компаний. Оставим без оценки.

Вообще перед тем, как инвестировать в акции какой-либо компании – я считаю просто НЕОБХОДИМЫМ проверить её долговую нагрузку. Я понимаю, что проще сказать, чем сделать, так как многие не обладают знаниями фундаментального анализа. Но если бы кто-то и спросил меня, с чего начинать обучение инвестициям в акции – я бы 100% ответил, что начинать нужно с баланса компании и её долговой нагрузки. Я очень подробно рассмотрел долговую нагрузку в обзоре компании ФосАгро. Да и вообще, если вы не умеете оценивать долговую нагрузку сами, то обращайте на неё внимание в моих обзорах. Их уже собралась, пожалуй, самая крупная база в бесплатном доступе – пользуйтесь, ссылки в комментариях.

Долговую нагрузку оценим, опять же, по данным за 2021г. По большому счету, у ФосАгро за 2022г – отношение долгов к активам и собственному капиталу изменились не сильно. А вот смотреть на отношение долга к прибыли по эффекту высокой базы (имею ввиду высоких цен) – не лучшая идея. Ведь цены такими будут не всегда. Поэтому, оценка по данным за 2021г в этом случае будет даже справедливей.

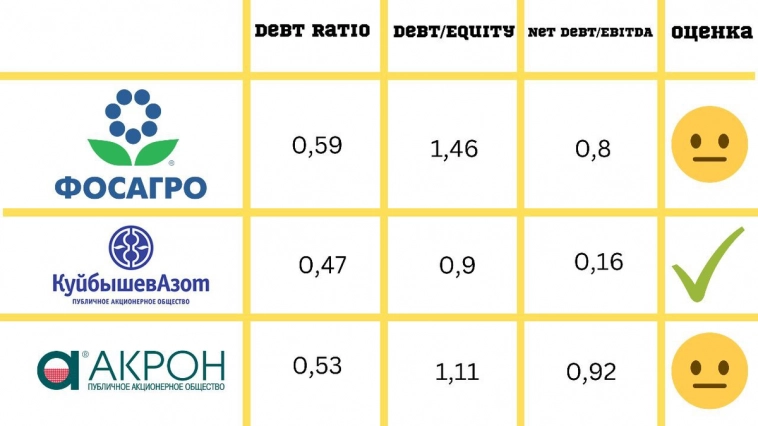

Debt Ratio, он же Liabilities to Assets, Обязательства делим на активы

ФосАгро – 0.59

КуйбышевАзот – 0.47

Акрон – 0.53

Могу сказать, что до 0,6 – 0,7 можно считать приемлемой долговую нагрузку, однако все же, чем меньше – тем лучше.

Debt to Equity, обязательства делим на собственный капитал

ФосАгро – 1.46

КуйбышевАзот – 0.9

Акрон – 1.11

Приемлемым можно считать до двух. Тем не менее, до единицы – оптимальное значение.

NetDebt/EBITDA, отношение чистого долга(то есть за вычетом денег на счету) поделить на прибыль до налогов, процентов и амортизации

ФосАгро – 0.8

КуйбышевАзот – 0.16

Акрон – 0.92

Здесь, до 2ух – оптимально, до 3х с натяжкой приемлемо(при низких ключевых ставках). Этот показатель, кстати, у ФосАгро, если взять его с прибылью из отчетов за 2022г, при высоких ценах на удобрения – равняется всего 0,12. Скорей всего, у других эмитентов в этом плане также еще улучшились дела, но не факт – ведь отчетности нет.

Хотя у всех эмитентов с долговой нагрузкой – полный порядок, мы все же ради спортивного интереса выберем победителя. КуйбышевАзот явный лидер, тут ему жирный плюс. Затем Акрон и уже затем ФосАгро. Минусов ставить не будем, повторюсь – у всех дела с долговой нагрузкой в порядке.

Теперь не мешало бы оценить, сколько эти самые акции стоят. Ведь долги, рентабельность и всё остальное – это хорошо, но главный вопрос в другом. А именно – сколько это стоит. Дорого или дешево? Переоценены акции или, наоборот, недооценены.

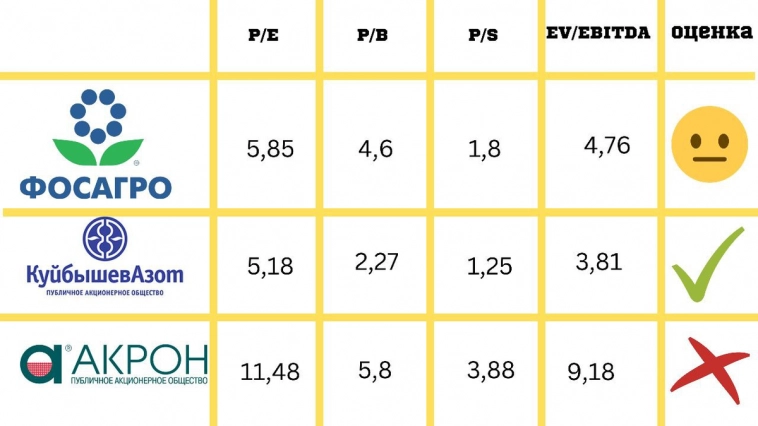

P/E, цену всех акций(капитализацию) поделим на прибыль за 2021г. Здесь также оценивать по прибыли за 2021г может оказаться лучшим решением, так как рекордная прибыль 2022г может не повториться в будущем.

ФосАгро – 5.85

КуйбышевАзот – 5.18

Акрон – 11.48

Здесь чем ниже значение – тем дешевле оценены акции. Могу сказать, что российский рынок в целом торгуется гораздо дешевле на сегодняшний день. А оценки этих компаний находятся на уровне и даже выше, чем американские аналоги. Тогда как американский рынок в среднем торгуется с p/e более 15. Вот такая вот несостыковка. Связана она, в первую очередь, с очень высокой рентабельностью российских производителей удобрений, в сравнении с американскими, а также разницей в дивидендной доходности размером в пропасть. У американских компаний див. Доходность составляет до 3% годовых, а у российских более 10%-15%.

P/B

ФосАгро – 4.6

КуйбышевАзот – 2.27

Акрон – 5.8

P/S

ФосАгро – 1.8

КуйбышевАзот – 1.25

Акрон – 3.88

EV/EBITDA

ФосАгро – 4.76

КуйбышевАзот – 3.81

Акрон – 9.18

В целом картина видна сразу, дешевле всех торгуются акции КуйбышевАзота, тогда как Акрона, скорей всего, переоценены. КуйбышевАзот получает плюс, ФосАгро оставляем без оценки, а у Акрона вновь минус.

Перед тем, как переходить к выводам и выбирать победителя, я бы хотел поговорить еще о двух вещах. Первая – о перспективах рынка удобрений, а вторая – о важной новости, касающейся КуйбышевАзот.

Высокие цены на удобрения, скорей всего, сохранятся на протяжении всего 2023г. Причин этому несколько. Как рост населения среди долгосрочных фундаментальных причин, так и самый серьезный фактор – высокие цены на газ. А высокие цены на газ напрямую зависят от геополитической ситуации в мире. Нет причин думать, что российский трубопроводный газ хлынет на европейский рынок вновь и в тех же объемах. Более подробно я уделил этому внимание в свежем обзоре компании Новатэк, ссылка в описании к видео — для тех, кого интересует эта компания.

И по поводу новости, касающейся КуйбышевАзот. Это касается и дивидендов, и цены акций. Дело в том, что я внимательно слежу за сделками инсайдеров – то есть за крупным сделками относительно компаний. И я заметил, что КуйбышевАзот купил собственные акции у своих дочерних предприятий. Пока эти акции были на счетах дочерних предприятий – они считались квазиказначейскими и по ним могли быть выплачены дивиденды. Сейчас же – когда акции находятся у материнской компании – они казначейские, а значит дивиденды по ним выплачены не будут. Первое что приходит в голову – больше дивидендов по оставшимся акциям. Это верно и до тех пор, пока акции находятся на счету у компании — так и будет. Но зачем она это сделала и что может с ними сделать дальше? Она может продать их по рыночной цене, тогда это окажет негативное влияние на котировки. Однако зачем ей это делать? Также она могла поступить с этими акциями и через дочерние компании, но она предпочла выкупить их. Я предполагаю, что акции будут погашены. Это значит, что общее количество акций существенно уменьшится, что повлечет за собой не только больше дивидендов на акцию, но еще и рост котировок. Котировки вырастут из-за того, что с меньшим числом акций – прибыль на акцию также возрастает, а инвесторы такие дела сразу секут и покупают акции.

Переходим к победителям нашего сравнения и выводам

Первое место делят ФосАгро и КуйбышевАзот

Вы молодцы, прошли со мной вместе от начала и до конца, благодарю.

Предупреждаю, что это не инвестиционная рекомендация, а лично моё мнение.

✅Итак! Несмотря на то, что компании делят первое место — я отдаю предпочтение ФосАгро. По крайней мере до тех пор, пока КуйбышевАзот не опубликует отчетность. Но да, признаю, что доходность по акциям КуйбышевАзот может оказаться выше, если реализуется сценарий с погашением выкупленных у дочек акций. Поэтому, ФосАгро — это более спокойная инвестиция, тогда как КуйбышевАзот может быть прибыльней. Тем не менее, до публикации отчетности, КуйбышевАзот дороже чем 410р за акцию не рассматриваю. А что на счет Акрона – так я считаю его переоцененным, но всё решит отчетность, когда они решат ею поделиться. Сейчас же, дороже чем 14600 не рассматриваю.

Спасибо всем, вы молодцы! До новых встреч!

----

Пожалуй, самая крупная база обзоров российских компаний доступна по ссылке — t.me/investassistance/1209

----

Понравилось? Ставьте 👍и подписывайтесь! Дальше — Больше! А в комментариях закрепил ссылки на обзоры.

теги блога Invest Assistance

- headhunter

- IPO

- OZON

- Whoosh

- X5

- X5 Retail Group

- активы

- акции

- Акции РФ

- Астра

- банк санкт-петербург

- банки

- Белуга Групп

- биржа

- вклады

- ВТБ

- ВУШ

- Газпром

- Газпромнефть

- ГМК Норникель

- Группа ЛСР

- Группа Позитив

- Делимобиль

- деньги

- дивидендная политика

- дивидендный портфель

- дивиденды

- Европлан

- застройщики

- золото

- иис

- инвести

- инвестиции

- инвесторы

- инвесторы в России

- интеррао

- ключевая ставка

- Ключевая ставка ЦБ РФ

- компании

- лента

- Лукойл

- Магнит

- мать и дитя

- металургия

- ммк

- мобильный пост

- МосБиржа

- Московская биржа

- мтс

- Налогообложение на рынке ценных бумаг

- нефтгеазовый сектор

- Нефть

- нлмк

- Новатэк

- Норникель

- обзор акций

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- офз

- полюс

- Полюс Золото

- портфель

- Портфель инвестора

- прогноз акций

- прогноз по акциям

- Ренессанс Страхование

- Роснефть

- россети ленэнерго

- российские акции

- Россия

- ростелеком

- Русагро

- русал

- русская аквакультура

- рынки

- рынок

- Самолет

- сбер

- сбербанк

- Северсталь

- Селигдар

- Совкомбанк

- сургутнефтегаз

- татнефть

- тинькофф банк

- Транснефть

- транспортные компании

- трейдинг

- финансы

- форекс

- ФосАгро

- фундаментальный обзор

- фундаментальный обзор

- ЦБ РФ

- черкизово

- Эталон

- ЮГК Южуралзолото

- Яндекс

Самая крупная база свежих обзоров компаний:

Обзор Новатэк — t.me/investassistance/1212

Обзор компании Сегежа — t.me/investassistance/1205

Обзор компании Мечел — t.me/investassistance/1162

Обзор компании Распадская — t.me/investassistance/1181

Обзор компании Банк Санкт-Петербург — t.me/investassistance/1185

Обзор компании Сбербанк — t.me/investassistance/1123

Обзор компании Полюс — t.me/investassistance/1112

Обзор компании Полиметалл — t.me/investassistance/1080

Обзор компании Тинькофф — t.me/investassistance/1103

Обзор компании ДВМП — t.me/investassistance/1142

Обзор компании Магнит — t.me/investassistance/1095

Обзор компании ФосАгро — t.me/investassistance/1067

Обзор компании МТС — t.me/investassistance/1055

Обзор компании Белуга — t.me/investassistance/1021

Обзор компании Х5 Group — t.me/investassistance/1013

Обзор компании Ozon — t.me/investassistance/1083

Обзор компании Positive Technologies — t.me/investassistance/1032

Обзор компании Apple — t.me/investassistance/891

Обзор компании Microsoft — t.me/investassistance/914

Обзор компании Uber — t.me/investassistance/1072

Обзор компании Teladoc Health — t.me/investassistance/1085

Обзор компании Symbotic Inc — t.me/investassistance/1108

Обзор компании Salesforce — t.me/investassistance/1131

Обзор компании Alibaba — t.me/investassistance/1133

Обзор компании GCL Technology — t.me/investassistance/1152

Обзор компании TPI Composites — t.me/investassistance/1171

Обзор компании Siemens Energy — t.me/investassistance/1189

Сбер и газпром? )) Сбер может быть ракетой в 2023 и новым трендом, по типу газпрома в прошлом году = )) Главное, чтобы закончилось все не так печально ))

со всеми вышеперечисленными компаниями работал, Фосы нормальные и видно, что система сделана,

главное чтоб не отжали

23 год, вообще не понятно, чем закончится

Grisha_che, сейчас передки сфер влияния идут очень серьезные

друг не друг, уже не влияет,

тут поймите риски, кормчего тоже слить могут, а тогда вообще свистопляска начнется

в общем ладно загадывать, работаем по ситуации

или квоты введут новые или налоги повысят

облигации Акрон держу с 2021го 👍👍

Один куйбешевазот 1 млрд в год закупает у Газпрома, а он очень маленький по сравнению с Акроном, фосагро, еврохимом те должны в 5 -10 раз больше потреблять, маржа у них высокая надо вкладываться в стройку

и вкладывать частные деньги

а на выходе стоит чиновник, на готове изъять «сверхприбыль»

чиновник ничем не рискует, в экономических циклах не шарит. ему пофик, что многие годы люди вкладывали в производство и выживали при низких ценах. он видит прибыль и уже готов