монте-карло

Инвестиции: волатильность решает всё?

- 29 октября 2025, 01:00

- |

Одна из самых важных метрик риска для долгосрочного инвестора — максимальная просадка (drawdown). Она сильно влияет на психологию, в том числе провоцирует панические продажи, из-за которых весь хорошо продуманный инвестиционный план может провалиться. Нелегко терпеть потерю, например, 30% капитала.

Просадку можно пробовать предсказать. Как? Через волатильнось (то есть стандартное отклонение дневных доходностей). Волатильность, в отличие от доходности, довольно устойчивая величина. Вот аннуализированная (то есть умноженная на корень из 252) волатильность с годовым скользящим окном для S&P и золота.

( Читать дальше )

- комментировать

- 8.9К | ★8

- Комментарии ( 28 )

Улетаю в круиз на яхте! планирую посетить Монте-Карло, Сардинию, Словению, Кипр.

- 25 мая 2025, 11:34

- |

Через 2 часа ухожу в круиз на неделю, хватит лежать на диване. Выезд через Казахстан и потом порт Канны, Франция. Хорошо, что бакс дешевый, а не по 120, экономия приличная выходит. В Монте-Карло всё цветёт, ну и почистить Казино известное, система Мартингейл плюс свои наработки. В Словении будет концерт Леди Гага, увидеть в живую мировую звезду, подарить букет роз, считаю своим долгом. В Монте-Карло хотим взять на пару дней Феррари Маранелло, покататься, но цена от 1000 эвро в сутки, дороговато.

Счастливо оставаться, не скучайте!

НДФЛ 2021, лоси и стоп-кран.

- 15 октября 2023, 19:00

- |

Доброго времени суток.

Продолжаю.

К 2021му подготовился серьезно, у меня была своя реализация исполнения, и у 2х коллег. По совокупности торговались наверное почти все идеи, которые было можно, даже довольно слабые закономерности на нефти, т.к. они сильно отличались от всего того, что уже было, портфель хотел таких систем побольше.

Торговали si, eu, ri, gd, sv, br, кучу акций, все что могли старались торговать.

Была возможность торговать достаточно широкий список ETF, инструментов принципиально отличавшихся от тех инструментов, что уже были на Московской Бирже.

Исследовал тогда

( Читать дальше )

Какие есть программы теханализа с возможностью Монте-Карло?

- 12 июня 2023, 14:30

- |

В принципе такая функция есть в Амиброкере, но в имеющейся у меня версии она работает неправильно.

Б. Мандельброт, Непослушные Рынки

- 01 марта 2023, 09:07

- |

Дает 2 вещи: а) генератор случайного процесса отлично подходящего для финансовых процессов. б) позволяет взглянуть на мир финансов глазами гения, Б. Мандельброта, одного из лучших умов 20 века.

Генератор нужен для Симуляции Монте Карло, для более точного расчета цен опционов, стресс теста порфеля, или агрессивного теста портфеля посмотреть как он захватывает прибыль при возможных колебаниях рынка, для расчета страховки и т.п.

Распределение Парето, Нестационарность, Кластеры Волатильности, Долгосрочные зависимости.

Я бы хотел в следующие неск. месяцев повторить эксперименты Мандельброта, посчитать на реальных данных, построить графики, и своими глазами увидеть эти особенности финансовых процессов. Общеизвестные, как распределение Парето или нестационарность конечно известны давно и я их смотрел. Но ряд моментов которые говорит Мандельброт я не знал, и хотел бы повторить. Что то вроде серии лабораторных работ.

Если кому интересно также повторить эти опыты, оставьте контакты в комментах, в команде лучше лабораторные делать, ошибки заметить, какие то идеи подсказать, я напишу вам через месяц два когда буду делать, можно будет поделиться вычислениями, обсудить и сравнить результаты, одинаково получилось или нет.

Моделируем инвестиционный портфель методом Монте Карло

- 13 декабря 2021, 15:30

- |

Когда строишь портфель, всегда интересно посмотреть, какие у него получаются показатели. Самой известной методикой, несомненно, можно считать — подход Марковица. Она прекрасна описана во многих учебниках, и по ней существует масса программ, которые позволяют легко посчитать параметры портфеля. Большинство текущих робоэдвайзеров построены именно на этом подходе. Остается только вопрос, какие активы «подпихнуть» машине, и какие ограничения выставить при оптимизации.

Основной проблемой при работе с Марковцем является нестабильность во времени показателей волатильности, ожидаемой доходности и корреляций. Всегда встает вопрос, сколько необходимо взять значений для расчетов, за какой период и т.п. Модель очень чувствительна к этим вводным, и результаты могут быть очень различны.

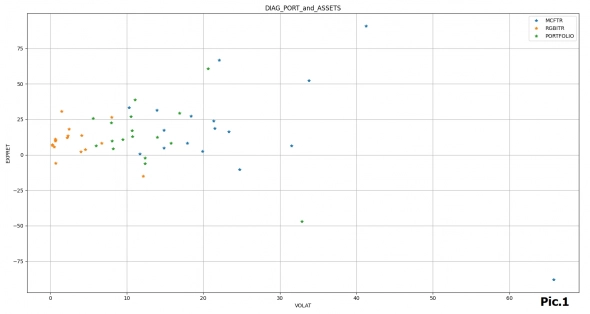

Если посмотреть на pic.1, где по оси Х отложена волатильность, а по оси Y — ожидаемая доходность, то каждая точка будет соответствовать одному году для индексов MCFTR, RGBITR и портфеля МСFTR/RGBITR c распределением 50/50. На нем очень хорошо виден разборс значений от года к году. Математическая статистика нас учит тому, что необходимо брать как можно больше значений, и тем самым мы получим более точные оценки ожидаемой доходности, и волатильности. Но все это может неплохо работать на очень длительных горизонтах. По-моему опыту – в лучшем случае лет 15, а так около 25. Но что, если наш горизонт короче?

( Читать дальше )

Расчет Критерия Келли методом Симуляции Монте Карло

- 09 сентября 2021, 10:31

- |

Расчеты на английском я продублировал их на русском в видео.

( Читать дальше )

Общее изложение построения "усредняемой" торговой системы по методу Монте-Карло

- 27 апреля 2021, 11:38

- |

1. Разбиваем исторические данные на три участка: оптимизационный, контрольный и супер-контрольный.

2. Генерируем огромное количество случайных наборов параметров Рi (отсюда «Монте-Карло») и для каждого вычисляем качество Qi работы системы на оптимизационном участке данных и, отдельно, QQi — на контрольном участке. Все результаты записываем.

3. Упорядочиваем Qi по убыванию — в ряд Qj (т.е. j — индекс в порядке убывания Q), и начинаем идти по этому списку, усредняя, Рj, Qj и QQj — в Рk, Qk и QQk:

Рk = Среднее(Рj)

Qk = Среднее(Qj)

QQk = Среднее(QQj) — все усреднения — по j=1..k

4. Понятно, что Qk будет монотонно убывать (хорошо, хорошо, не убывать, а «не возрастать»), а Рk и QQk будут сначала скакать, а потом стабилизируются. Смотрим на поведение QQk и надеемся увидеть — после стабилизации — некоторый (локальный) максимум (при k равном некоторому m), после которого начнётся монотонное снижение. Также надеемся, что будет QQm ~ Qm.

5. Если всё так, то Pm — тот набор параметров, который нужно проверить на супер-конрольном участке данных и… да будет нам счастье!

ПЕРЕПОДГОНКА ч.2

- 28 июня 2020, 09:44

- |

ПЕРЕПОДГОНКА ч.2

В предыдущей заметке https://smart-lab.ru/blog/628025.php

я описал пример применения метода Монте-Карло для оценки переподгонки на базе дневных данных по фьючерсу на индекс РТС. Поскольку мало кто понял, о чем я, собственно, веду речь, и зачем это вообще нужно, продолжу.

Весь расчет был сделан для считающегося условно-безопасным случая 3 – х индикаторов (2^3=8 кластеров). Резонный вопрос, а если кластеров больше или меньше, что будет. Для начала провел моделирование для случая 2, 4, 8, 16, 32 кластеров и привел эмпирическую формулу, связывающую результат с числом степеней свободы (число коих на 1 меньше числа кластеров).

Число кластеров |

Степеней свободы |

Средний Шарп |

Приведенный Шарп |

2 |

1 |

0,214 |

0,214 |

( Читать дальше )

Re: Тестик. Наивный Теорвер.

- 04 января 2017, 07:55

- |

Большая просьба, особенно к А.Г.))), не писать сразу решение)))

Поскольку времени подумать над задачкой всем заинтересовавшимся было достаточно, пора разобраться с тем, каков же правильный ответ. Ниже приводится решение методом Монте-Карло.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал