Шарп

Эти акции выросли, но потенциала у них нет

- 27 сентября 2024, 16:52

- |

Один из ключевых показателей, про который забывает большинство инвесторов — это поправка на риск. Если акции хорошо растут, это ещё не значит, что их стоит покупать. Приведём несколько примеров.

Как учесть поправку на риск

Когда весь рынок акций синхронно растёт, одни бумаги идут с опережением, другие отстают. Это связано с их разной волатильностью (изменчивостью), которая, в свою очередь, отражает заложенный в них риск.

Очевидно, что в период общего подъёма индексов менее рискованные акции должны расти медленнее, зато стабильнее. А более рискованные должны расти быстрее, но менее устойчиво и более хаотично.

Эту взаимосвязь можно увидеть, если соотнести доходность (прирост акции) с её волатильностью (размером колебаний). Так работает одна из самых популярных метрик для портфельных инвесторов — коэффициент Шарпа.

Скрытые аутсайдеры

Коэффициент Шарпа учитывает не только доходность и волатильность, но и так называемую премию за риск, или поправку на размер базовой ставки, например, за вычетом доходности вкладов.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 2 )

Как обогнать рынок и не тратить на это время!?

- 12 января 2024, 09:47

- |

Мы не любим подобные «кликбейтные» заголовки, но время диктует свои условия)

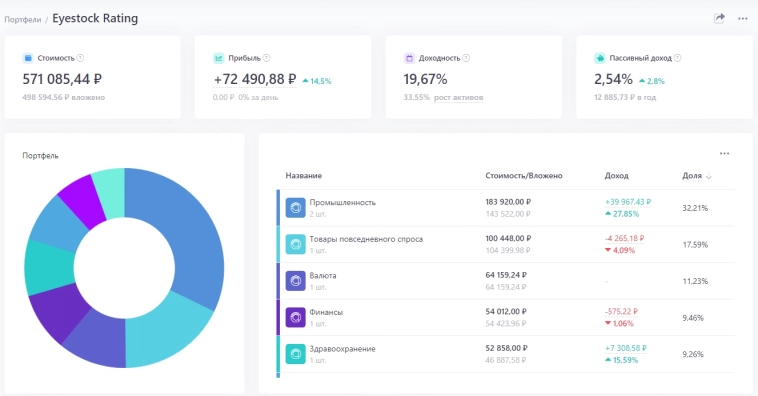

В ноябре мы начали свой публичный портфель, и хотим поделиться итогами работы за 2 месяца.

Принципы построения портфеля очень просты.

1) Мы выбираем акции исключительно по нашей модели оценки, которая зовется «Рейтингом». Как мы считаем рейтинг, можно узнать на нашем сайте. А самое главное, там же можно легко найти лучшие на наш взгляд акции на Мосбирже на сегодня. Но в рамках этого поста мы раскроем почти все пароли и явки, так что можете сэкономить на подписке, если оно того стоит )

2) Мы выбираем точки входа на основании нашей модели оценки стоимости компании. Почитать можно там же. Кратко: мы ищем цену, которая соответствует средней (а точнее медианной) оценке рынка за последние 5 лет. В качестве оценки рынка мы используем мультипликатор P/E. Очень простой, объективный и универсальный подход.

( Читать дальше )

«Инвестиции» Уильям Ф. Шарп. Кто читал? насколько познавательное чтиво? Для какого уровня будет познавательно?

- 24 августа 2023, 12:29

- |

Читая "Инвестиции" У. Шарпа. Глава 1

- 10 мая 2023, 23:58

- |

Я не имею экономического образования и моя профессия никак не связана с инвестициями в частности и экономикой в целом, но так как вопрос этот мне интересен, то решил почитать что-то фундаментальное. Выбор пал на «Инвестиции» У.Ф. Шарпа. А почему нет — книга выглядит солидно, даже если не дочитаю, то как минимум будет достойно смотреться на книжной полке.

По мере чтения пишу конспекты, то что получилось ниже — может кому-то ещё будет интересно.

Итак, Глава 1. Введение.В широком смысле «инвестировать» — расстаться с деньгами сегодня, чтобы получить большую их сумму в будущем. Два фактора связаны с данным процессом – время и риск. Отдавать деньги приходится сейчас и в определенном количестве. Вознаграждение поступает позже, если поступает вообще, и его величина заранее неизвестна. Проводят различие между инвестированием и сбережениями (savings), которые определяют как «отложенное потребление».

Реальные инвестиции (real investments) обычно включают инвестиции в какой-либо тип материально осязаемых активов, таких как земля, оборудование, заводы.

( Читать дальше )

Шарп - лучшая книга по фундаментальному анализу

- 10 мая 2023, 08:34

- |

Купил в 2006-м будучи студентом лучшего в мире университета. Читал-читал, не дочитал… слишком сложно для меня… знания не помещаются в мою узенькую копилочку...

Рекомендую для тех, кто хочет стать профессионалом своего дела, занять пост президента крупного банка или местной чебуречной, но при этом иметь основной заработок на бирже.

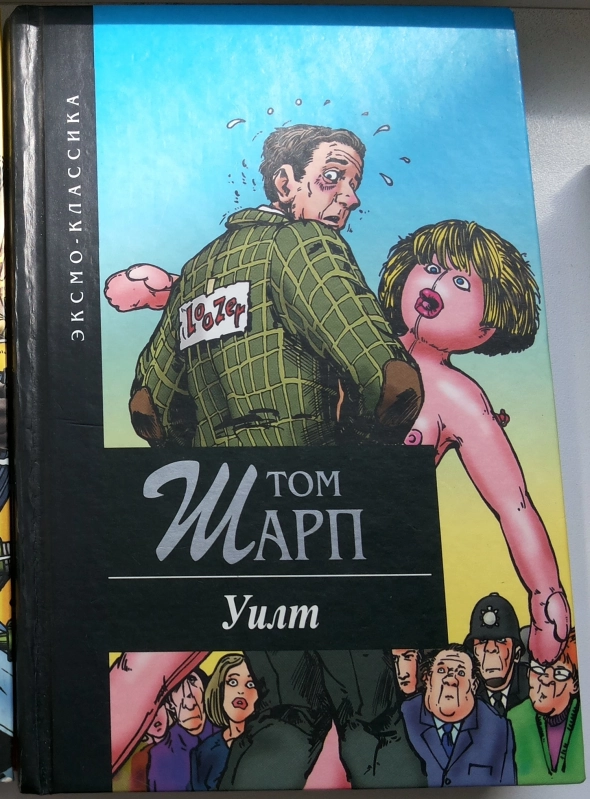

Уилт. Том Шарп.

- 16 июля 2022, 14:12

- |

; р))

Что может хоть немного отвлечь от ужасов 2022-го года?

Правильно, два часа в тренажёрном зале. И, чтобы голова

не «пережёвывала» дыру в бюджете из-за отмену дивидендов,

эту самую голову надо загрузить отличной английской книгой

о перипетиях обычного интеллигента, попавшего в невероятную

по драматизму и комизму ситуацию. ))

akniga.org/uilt

Но это, если Вы ходите в зал.

А, если нет, то лучше читайте бумажную версию. Обхохочетесь.

Шарп красавчик. Хоть это и не тот Шарп, который придумал «коэффициент». ))

А если Вам зайдёт тонкий английский юмор,

не останавливайтесь и читайте про Уилта дальше.

У меня есть трилогия про него.

Все книги великолепны. Не оторвёшься.

( Читать дальше )

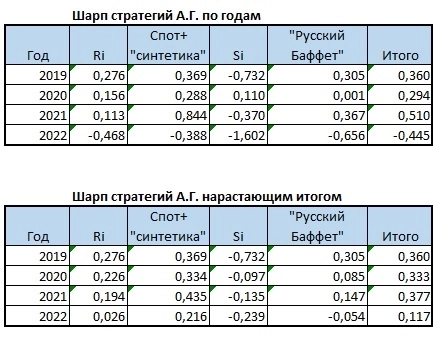

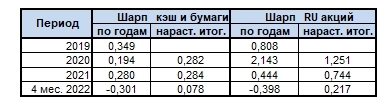

Шарп ч.2, сравниваем с результатом долгосрочного трейдера

- 07 мая 2022, 17:52

- |

1. Корректность применения ключевой ставки ЦБ РФ в качестве безрисковой.

2. Бестолковость использования Шарпа для оценки вложений.

3. Отсутствие открытой практики применения Шарпа для оценки качества работы долгосрочных вложений трейдеров.

Меня смущали пункты 2 и 3.Потому я решил рассчитать коэффициент Шарпа на примере доходности кого-нибудь из известных долгосрочников. И под руку попал А.Г., который регулярно публикует итоги своей работы на Смарт-лабе. С

Потратив 40 минут времени у меня получилось следующее:

Напомню, что удовлетворительный коэффициент Шарпа должен быть больше нуля, хороший больше единицы, отличный больше трех.

( Читать дальше )

Безрисковая доходность, итоги апреля 2022 г. и Вильям Шарп

- 30 апреля 2022, 14:04

- |

1. Подвел итоги апреля 2022 года. Они такие:

2. Помедитировал над тем, чего бы еще такого сделать, чего я не делал раньше.

А не замахнуться ли нам на Вильяма, понимаете ли, нашего Шарпа?

Для тех, кто не знает что это, ему сюда.

Провел расчет. Получилось так:

( Читать дальше )

Построение оптимального портфеля за полторы минуты (консольная программа)

- 09 мая 2021, 17:33

- |

Тут на днях накидал прогу небольшую по теме Efficient Portfolio Frontier для российских бумаг.

Собственно, данные берёт из Yahoo (трёх-летний период).

Используется, понятное дело, Adjusted Close Price (так требует теория).

Суть проги простая — генерирует 100 тысяч возможных портфелей из списка бумаг, которые вводите в консоль (там выйдет строчка).

Не стал пользоваться SciPy оптимизатором (для тех, кто в теме), смысла в этом не вижу, потому что расхождение между показателями очень низкое.

Программа показывает два портфеля и вытаскивает график:

- Один из портфелей, значит, это портфель для максимального значения коэффициента Шарпа (Безрисковую ставку впишите в консоль);

- Другой — портфель с минимальной волатильностью. В обеих случаях будет указан вес для бумаг.

Как пользоваться:

1) Запускаете программу и немного ждете, пока у вас откроется консоль со строчкой ввести тикеры;

2) Вводите тикеры (как их вводить, написал чуть ниже), плюс на картинке увидите.

( Читать дальше )

Как я выбираю "альфа" акции для своего портфеля

- 10 февраля 2021, 14:49

- |

Мой подход в формировании портфеля состоит из нескольких этапов. Сегодня я хочу написать о том, как я отбираю ту его часть, которая связана с акциями.

Недавно в гостях Finversia.ru у Яна Арта мы говорили о диверсификации. Я сказал, что на мой личный взгляд и по своему опыту, намного правильнее не просто формировать портфель из 100 эмитентов, за которыми в реальности невозможно следить, а покупать фонд на индекс широкого рынка, и усиливать его отдельными историями, которые потенциально могут вытащить портфель наверх.

Отбор этих историй не самое простое дело. По сути он сводится к трем этапам:

- Я оцениваю фундаментально те компании, которые могу оценить сам, и которые в моем представлении интересны в перспективе 3-5 лет.

- Я ищу, так называемых Альфа-скакунов, то есть те компании, которые имеют статистические коэффициенты лучше, чем у индекса широкого рынка.

- Я делаю оптимизацию портфелю по Марковицу с вырожденной границей, зачастую присваивая вложению в индексный фонд на широкий рынок не менее 50%, отведенного капитала под акции.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал