Рефинансирование

Рассматривающая IPO ГК Монополия продлила сбор заявок на облигации объемом ₽2 млрд до 15 ноября 2024 года. В первом этапе было привлечено ₽280 млн – Ведомости

- 10 октября 2024, 07:10

- |

ГК «Монополия» продлила сбор заявок на свой дебютный выпуск облигаций на 2 млрд руб. до 15 ноября. В первом этапе было привлечено 280 млн руб. Компания предложила трехлетние облигации с ежемесячными выплатами, а ориентир по купону установлен не выше 22,75%. Средства от выпуска планируется использовать для рефинансирования кредитов.

«Монополия» развивает логистическую платформу и за последние 12 месяцев обработала более 427 000 заявок. В 2023 году выручка компании выросла на 71%, а чистая прибыль составила 3,9 млрд руб.

Источник: www.vedomosti.ru/investments/articles/2024/10/10/1067709-rassmatrivayuschaya-ipo-gk-monopoliya-prodlila-sbor-zayavok?from=newsline_partner

- комментировать

- Комментарии ( 0 )

С 16 сентября 2024 года Банк России вводит новые требования к валютным кредитам, которые упростят исполнение в рублях обязательств по валютным кредитам – Ъ

- 13 августа 2024, 08:11

- |

С 16 сентября 2024 года Банк России вводит новые требования к валютным кредитам, используемым банками в операциях привлечения средств от регулятора. Теперь договоры должны предусматривать возможность исполнения обязательств в рублях по официальному курсу. Эти изменения позволят снизить трудозатраты кредитных организаций при взаимодействии с ЦБ.

С начала года объем кредитов, выданных ЦБ под нерыночные активы, значительно вырос, превысив 41 трлн рублей в июле. Валютные кредиты входят в эту категорию, и новые требования облегчат их рефинансирование. Эксперты отмечают, что изменения обусловлены санкционными рисками и необходимостью адаптации к текущим экономическим реалиям, в частности, трудностями с валютным кредитованием и конвертацией.

Киви не сможет выкупить облигации Киви финанс 11 апреля - ТАСС

- 10 апреля 2024, 08:02

- |

Компания «Киви» объявила о невозможности полного исполнения обязательств по выкупу облигаций «Киви финанс» до 11 апреля. Это связано с блокировкой значительной суммы средств на счетах в Киви-банке после отзыва лицензии. Недостаток свободных средств препятствует исполнению обязательств перед обладателями облигаций.

В случае неисполнения обязательств до указанной даты, возможно возникновение временной неплатежеспособности у «Киви финанс» и «Киви», что может спровоцировать судебные иски со стороны кредиторов.

Компания ведет переговоры с основными держателями облигаций о возможности получения отсрочки по выкупу и о рефинансировании долга. В случае успешного завершения переговоров, планируется исполнение обязательств в другие согласованные сроки за счет различных источников, включая возврат средств займов и рефинансирование.

Источник: tass.ru/ekonomika/20495119

Варианты и ошибки расчета доходности по облигациям

- 04 марта 2024, 00:29

- |

Обратите внимание, что рядом со словом «Доходность» как правило дописывают «к погашению». Сделаем расчеты, проведем анализ и получим выводы…

Расследование 1. В одной из своих статей я показал, как изменяется доходность облигации в зависимости от срока инвестирования. Там я делал выборку из 20 облигаций и сравнивал доходность при сроке инвестирования 1 и 2 года. Сейчас же рассмотрим пример с 1 облигацией, но на более длинном сроке: RU000A107UB5 МГКЛ-001Р-05. Почему именно эта облигация? Тому две причины: 1 — она находится в ТОПе моего рейтинга облигаций; 2 — дата погашения примерно за 1 год до следующего цикла президентских выборов, и это мой новый максимальный срок инвестирования с этого года.

( Читать дальше )

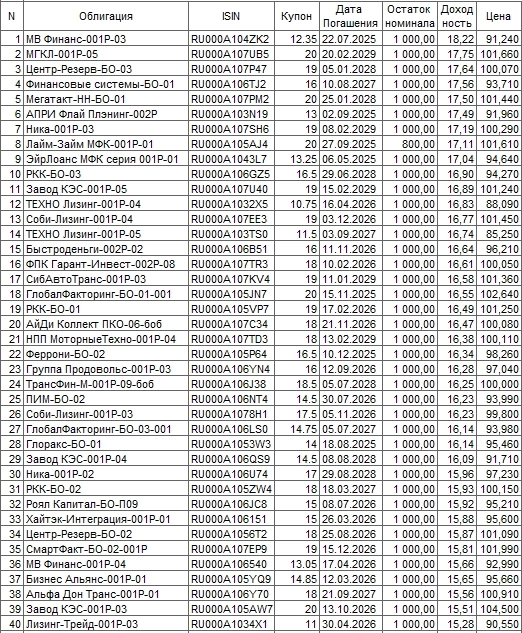

Рейтинг корпоративных облигаций по доходности с условием рефинансирования

- 29 февраля 2024, 12:16

- |

В таблице отсортированы корпоративные облигации по доходности (на 12:00 29.02.2024) при условии инвестирования 1 год.

Учтено рефинансирование, уплата налога и комиссия брокера.

Всегда под рукой — в более компактном и текстовом виде данные публикуются

на каждое утро в ТГ: t.me/+64L6MiT14oRiNDky

Торговая идея (ставим на снижение в декабре 2024)

- 29 ноября 2023, 10:33

- |

На днях посетил закрытую встречу одного из брокеров. У них есть торговая идея на 2024 год — «заработать на понижение процентной ставки».

Они своим аналитическим отделом видят пик по ставке рефинансирования в феврале 2024 (16-17%), а потом снижение к концу года до 10%.

Мне кажется идея рабочая. Посоветуйте как лучше в нее зайти?

У меня вариант пока — купить корпоративные облигации в январе-марте (заходить постепенно не всем портфелем) с дюрацией 3-5 лет.

Какие еще варианты есть?

Финансовое положение Сегежа Групп остается слабым - Ренессанс Капитал

- 14 ноября 2023, 20:19

- |

Группа Сегежа опубликовала сокращённую отчётность по МСФО за 3кв23. Финансовое состояние компании остаётся очень слабым – операционные финансовые потоки продолжают не покрывать проценты на обслуживание долга, чистый долг увеличился на ₽3 млрд, ликвидность на балансе сократилась до ₽7 млрд. Из умеренного позитива можно отметить почти прекратившееся увеличение оборотного капитала, остающиеся на низком уровне объёмы капзатрат и практически не изменившиеся по сравнению со 2кв23 коэффициенты долговой нагрузки.

Ближайшее погашение краткосрочного долга для компании – оферта по выпуску облигаций серии 002Р-04Р (₽8,2 млрд, 30 ноября, новый купон пока не установлен). На финансирование оферты компания, наверное, может использовать «неиспользованные лимиты кредитных линий» (₽13 млрд), указанные в квартальной презентации, хотя их реальная доступность непонятна.

( Читать дальше )

Динамика цен на облигации Роснано до декабря 2023 года будет определяться новостями о решениях правительства по финансированию - Ренессанс Капитал

- 05 октября 2023, 13:00

- |

3–4 октября в ряде деловых СМИ (Ведомости, РБК) появились статьи о содержащейся в отчёте компании за 1П23 квалификации «продолжения деятельности» (going concern) из-за наблюдаемой руководством компании недостаточности денежных средств и финансовых потоков для выплаты краткосрочных обязательств. Цены торгуемых облигаций Роснано снизились на новостях приблизительно на 10–12 п.п., выпуск БО-002P-05 (₽5,5 млрд, погашается в декабре 2023 года) котируется по 85 п.п.

( Читать дальше )

МФО тестируют новые продукты для заемщиков

- 22 июня 2023, 12:58

- |

На фоне ужесточения регуляторных норм, нестабильной экономической ситуации и активизации банков в сегменте микрофинансирования обостряется борьба за клиентов среди МФО обостряется.

Участники рынка рассказывают, что часть компаний начинает предлагать рефинансирование займов по аналогии с тем, как это делают банки.

Подробнее – в материале «Ъ»

Банк Англии пошел на максимальное за последние 30 лет повышение базовой ставки

- 03 ноября 2022, 16:27

- |

Подробнее – в материале «Ъ»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал