ПВО

прибыль предприятий будет уменьшаться из-за расходов на ПВО.

- 20 мая 2024, 09:58

- |

t.me/tass_agency/249862

Я уже писал, что прибыль предприятий будет уменьшаться из-за расходов на ПВО.

- комментировать

- ★1

- Комментарии ( 5 )

Рано утром 19 апреля Израиль выпустил ракеты по территории Ирана. Ядерные объекты, по данным СМИ, не были целями ответной атаки - ТАСС

- 19 апреля 2024, 07:04

- |

Утром 19 апреля телеканал ABC со ссылкой на американского чиновника сообщил, что Израиль нанес ракетный удар по объекту на территории Ирана. Спустя некоторое время агентство Fars проинформировало, что в провинции Исфахан в Иране произошли взрывы.

Что произошло

- Израиль нанес ракетный удар по объекту на территории Ирана. Источник ABC не уточнил, были ли целями еврейского государства объекты в Сирии и Ираке.

- Агентство Fars сообщило о трех взрывах, которые произошли недалеко от военной базы на северо-западе провинции Исфахан.

- Телеканал CNN со ссылкой на американского чиновника сообщил, что Израиль не будет атаковать ядерные объекты в Иране.

- По меньшей мере восемь рейсов, находящихся в воздушном пространстве Ирана, отклонились от курса на фоне сообщений о возможном ударе.

- Иран приостановил полеты над некоторыми городами.

- Агентство IRNA сообщило о работе сил ПВО в нескольких иранских провинциях.

( Читать дальше )

Результат атаки Ирана на Израиль. Паники на рынке нет. Тайвань.

- 14 апреля 2024, 12:56

- |

Результат атаки Ирана на Израиль:

🚀 ЦАХАЛ заявляет, что перехватил «99% из примерно 300 снарядов, выпущенных Ираном».

— 170 БПЛА, все сбиты за пределами Израиля.

— 30 крылатых ракет, ни одна не проникла в воздушное пространство Израиля. 25 были сбиты.

— Было выпущено 120 баллистических ракет. Некоторые прорвались через ПВО ЦАХАЛа и нанесли удар по авиабазе Неватим. Незначительные повреждения инфраструктуры признаны ЦАХАЛом.

— Воздушное пространство Израиля и Иордании вновь открыто.

— Палата представителей США соберется на экстренное заседание, чтобы обсудить внеплановые поставки оружия в Израиль.

— Байден заявил Нетаньяху, что США не будут участвовать в наступательных операциях против Ирана.

— Во время нападения Ирана на Израиль силы США перехватили более 70 БПЛА-камикадзе и как минимум три баллистические ракеты.

— Иранская атака продолжалась около 5 часов.

Стоимость защиты Израиля от ракетной атаки Ирана: «4-5 миллиардов шекелей (1-1,3 миллиарда долларов) за ночь».

( Читать дальше )

ПВО: со щитом или на щите

- 05 декабря 2022, 08:25

- |

Институт Представителей владельцев облигаций в России появился больше восьми лет назад, но всё еще остается незрелым. По сути, его участники только сейчас начинают осуществлять реальные шаги по защите прав инвесторов. Boomin решил проанализировать, что сегодня представляют собой ПВО в сегменте высокодоходных облигаций — в деньгах, выпусках, эмитентах и дефолтах. А также понять, что сдерживает эффективность представителей инвесторов.

На недавней конференции Investment Leaders Forum-2022 начальник управления по работе с эмитентами облигаций и сопровождению нацпроектов Московской биржи Дмитрий Таскин с грустью отметил, что, дескать, настоящих ПВО в России не больше, чем пальцев на одной руке. Речь об организациях, которые, по мнению представителя биржевого холдинга, обладают экспертизой, на деле отстаивают интересы частных инвесторов и дорожат своей репутацией. И это при том, что в реестре ПВО Банка России сегодня значатся 80 компаний, и список этот имеет тенденцию к росту.

( Читать дальше )

Суд встал на сторону ПВО

- 23 ноября 2022, 06:49

- |

Арбитражный суд Москвы удовлетворил иск ПВО «Регион Финанс» к OR GROUP о взыскании задолженности по выпуску серии 001Р-03 в объеме более 500 млн рублей. Эмитент намерен обжаловать это решение.

Арбитражный суд Москвы принял решение полностью удовлетворить исковое заявление представителя владельцев облигаций ООО «Регион Финанс» к ООО «ОР» (прежнее название — «Обувь России», входит в OR GROUP) о взыскании задолженности по выпуску серии 001Р-03 объемом более 500 млн рублей: номинальная стоимость облигаций, накопленный доход за купонные периоды, начиная с 20-го, проценты за пользование чужими денежными средствами и госпошлина.

Четырехлетние бумаги серии 001P-03 объемом 500 млн рублей компания разместила в августе 2020 г. Номинальная стоимость одной бумаги составляет 1000 рублей, купоны ежемесячные. Ставка купона установлена на уровне 11,5% годовых на весь период обращения бумаг. Первый дефолт по выпуску ОР допустил 26 апреля, когда не смог исполнить обязательства по выплате 20-го купона на сумму 4,7 млн рублей. Исковое заявление «Регион Финанс» к ОР Арбитражный суд Москвы принял в конце июня.

( Читать дальше )

Щит инвестора

- 01 августа 2022, 06:00

- |

В условиях новой экономической реальности в России представители владельцев облигаций (ПВО) стали одними из главных ньюсмейкеров на рынке высокодоходных облигаций (ВДО). Не проходит недели, чтобы представитель инвесторов не сообщил об очередном дефолте по выпуску облигаций или не поделился ходом судебного разбирательства по взысканию задолженности с эмитента. Но насколько эффективно работают ПВО — в обзоре Boomin.

Институт Представителей владельцев облигаций появился в России совсем недавно, в 2014 г. Как отмечалось в пояснительной записке к документу (изменения в ФЗ «О рынке ценных бумаг»), законодатель вводил два новых понятия в российском праве — представителя владельцев облигаций, который должен обеспечить надлежащий контроль за исполнением эмитентом своих обязательств, и общее собрание владельцев облигаций, основной задачей которого является выработка единых решений по вопросам, связанным с обращением бумаг. Но только со второй половины 2015 г. эти правовые нормы стали активно использоваться на практике.

( Читать дальше )

Заметка о рестракте ООО «Финанс-Авиа»

- 29 июля 2019, 18:53

- |

15.07.2019 ООО «Финанс-Авиа» провело общие собрания владельцев облигаций серии 01 и серии 02 (далее по тексту - ОСВО). Так как с правовой точки зрения различия между двумя ОСВО по каждому из выпусков нет, то будем писать про одно ОСВО. На этом ОСВО было принято решение о прекращении обязательств по облигациям путем подписания соглашения о новации. Учитывая то, что многие это соглашение не читали, кратко о главном: облигации «исчезают», их не будет, вместо облигаций обязательства возникнут перед теми, кто будет числиться в списках НРД на 29.07.2019. Что же будет вместо облигаций, чем будет подтверждаться долг ООО «Финанс-Авиа» перед бывшими владельцами облигаций? Выпиской из НРД на 29.07.2019 и соглашением о новации. Никакой новой ценной бумаги «взамен» пропавшей облигации не возникает. Финансовая часть реструктуризации предполагает выплату части номинала (в зависимости от выпуска 6% или 20%) в течение 3 лет, а оставшуюся часть долга – в 2054 году, при этом проценты на эту часть не начисляются. Понятное дело, что прогнозы на 35 лет – довольно смелое решение, поэтому трудно представить, кто голосовал за принятие такого решение. Его экономическая необоснованность подтверждается, в том числе и тем, что банки не хотят идти на похожие условия для реструктуризации кредитов Ютэйру. Но это часть финансовая, а теперь к правовой составляющей.

( Читать дальше )

Трейдинг – это война

- 30 марта 2019, 00:26

- |

Да, трейдинг — это самая натуральная война, только финансовая. Война за обладание денежными знаками.

Мы все тут воюем. Все против всех и каждый сам за себя. Мартынов против Муханчикова, Карпуха против Каракольского… Ведь мы не можем видеть контрагента на той стороне сделки, у кого мы купили, или кому мы продали. Например, у кого я вчера купил акции Норникеля? Уж, не у Карпухи ли? А у кого я вчера приобрёл акции Новатэка? Может, это Тимофей мне их продал? А потом я продам их же — им же. И кто тут Пушкин, а кто Дантес?

Короче, мы на войне, только не видим, как свистят пули, пролетающие над головой. Хотя, по правде сказать, видим мы их, эти пули. Только вместо патронов тут – деньги. Патроны разных калибров – разные валюты и активы. И смотрим мы на любимый стакан… В смысле, пялимся мы в экранный стакан и видим, как летают пули… И приходит понимание, что мы – на войне.

На выходе, правильным и честным был бы слоган: «Мы отбираем деньги друг у друга», а не тот, который мы видим...

Чего это я такой воинственный на ночь глядя? Да потому что пост по военной тематике, приходится соответствовать :-)

На этом краткая прелюдия закончена, перехожу к новости.

( Читать дальше )

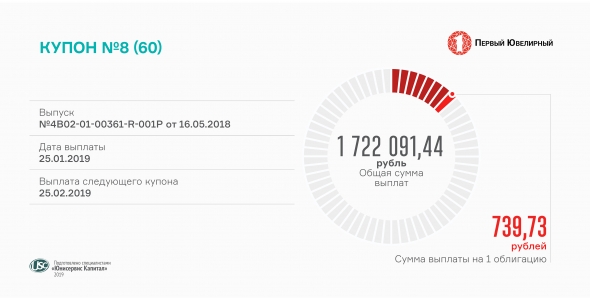

«Первый ювелирный» выплатит более 1,7 млн руб. за 8-й купон

- 25 января 2019, 10:10

- |

Выплата купонного дохода по 2328 размещенным облигациям состоится сегодня.

Начисления купонного дохода выросли в связи с доразмещением компанией в январе 300 облигаций первого выпуска. Расчет осуществляется по ставке 18%.

На январь в обращении находится 2328 мини-бондов «Первый ювелирный» серии БО-П01 (RU000A0ZZ8A2) на 116,4 млн руб. Оставшуюся часть выпуска в объеме 73,6 млн руб. компания планирует реализовать на первичном рынке в течение 2019 г.

Ценные бумаги «Первого ювелирного» демонстрируют хорошую ликвидность. Торги начались 30 мая 2018 г. Вторичный оборот за неполные 8 мес. 2018 г., с мая по декабрь, составил 204,4 млн руб., средневзвешенная цена — 100,35%. Объем торгов вырос в конце года с 13 до 23,5 млн руб. по сравнению с ноябрем, при этом цена снизилась с максимального 101,46% до 100,78%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал