vix

Индексы страха США и России

- 09 февраля 2018, 22:18

- |

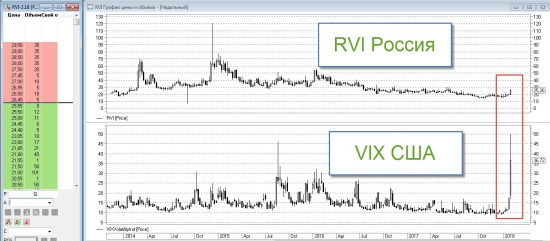

На этом графике американский VIX против российского RVI.

Также для меня новостью было то, что на российский индекс волатильности есть фьючерсы, и там заполненный стакан даже на вечорке.

Для моих роботов такой индекс волатильности — находка. В зависимости от уровня рыночного «страха» будут меняться параметры входа-выхода. Более строгие параметры при высокой волатильности, более демократичные при низкой.

---

Глядя на российский индекс волатильности, мне пришла в голову первая мысль: надо срочно купить, потому что он пойдёт следом за американским VIX. Но я эти мысли быстро остудил. NYSE и NASDAQ очень сильно росли, и им есть куда падать. Биржевая цена американских акций огромная по сравнению с дивидендами. В отличие от этого, наш рынок рос не сильно. Чистая прибыль и дивы российских компаний довольно крупные по сравнению со скромной биржевой ценой. Наши акции конечно упадут вслед за Америкой, но вряд ли это падение будет разрушительным. Так что не факт что наш индекс волатильности будет сильно расти вслед за VIX.

---

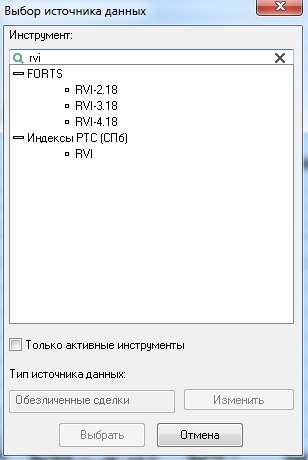

Индекс волатильности RVI ищется в КВИКе вот здесь:

- комментировать

- ★6

- Комментарии ( 12 )

Как Credit Suisse обманывали рынок, а обманули себя. (ETF, XIV). Банкротсво Credit Suisse?

- 09 февраля 2018, 18:31

- |

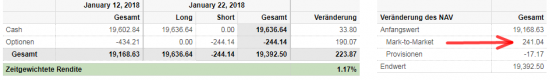

Как Credit Suisse обманывали рынок, а обманули себя.

Credit Suisse (CS) выпускали ETF под названием XIV, который реализовывал обратную волатильность, то есть это такая бумага, которая растет, когда волатильность S&P500 падает. Точнее, рос, потому что за последние несколько дней он обвалился. Обвал был до 20 раз.

( Читать дальше )

Несколько интересных фактов о коррекции на рынке США

- 09 февраля 2018, 15:27

- |

Количество сообщений с рассуждениями на тему стоит ли покупать дно после рекордной коррекции ставит многолетние рекорды.

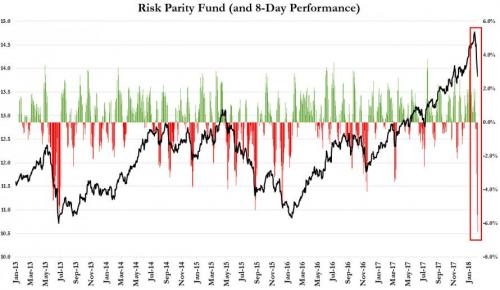

При этом хедж-фонды Risk Parity, основанные на балансировке средств между активами исходя из оценки соотношения Риск/Доходность, показали худший результат за последние несколько лет.

( Читать дальше )

Сильнее, чем падение БИТКОИНА. Как потерять 4 000 000$. Индекс $VIX

- 08 февраля 2018, 14:08

- |

Слышали вы когда-нибудь про индекс волатильности на рынках, который называется $VIX. Этот индекс не константа, которой нужно доверять, он всего-лишь отражает ожидания участников рынка.

Индекс волатильности $VIX

Не хочется грузить вас по полной, потому как VIX связан с опционами, фьючерсами, и деривативами. Но если коротко, когда рынок бычий то индекс VIX стремится к своим минимальным значениям 10-12 (как видно на графике).

( Читать дальше )

Продавать нельзя: как действовать во время шторма на финансовом рынке

- 08 февраля 2018, 07:00

- |

Динамика американского рынка по итогам торгов 5 февраля 2018 года

О том, что происходит на рынке, в разных интерпретациях писали в последние годы. Последним тревожным звонком стало высказывание бывшего председателя ФРС США Алана Гринспена.

«Есть два пузыря: один — на фондовом рынке, ещё один — на рынке облигаций. Я думаю, что в конце концов пузырь на рынке облигаций станет критическим вопросом». Алан Гринспен, бывший председатель ФРС США (1987-2006 годы)

Так и получилось. Доходности американских казначейских облигаций Treasuries, которые считаются эталоном надёжности, начали расти и достигли 2,8%. На этом фоне инвесторы начали фиксировать прибыли по акциям и перекладывать капитал в Treasuries.

( Читать дальше )

XIV Торговля приостановлена

- 06 февраля 2018, 12:22

- |

WOW. The XIV, the VIX inverse ETF is totally BROKEN, down 80-90%. Termination/acceleration likelн

XIV is supposed to be the inverse of the VIX, the volatility index. However, the XIV is now down 90% after-hours. This is the first time an ETF will have triggered the termination, or “acceleration” clause in history. Insane. Something is clearly broken…

People buy this ETF when the market isn’t producing any volatility, which means a lot of people were in it for a long time because it was the smart trade, now you have to go back to a 8-ear chart just to see where the new low will be. Wow…never happened before, not even during the 2008 meltdown. A lot of people (aka hedge funds) will take a massive hit from this. Something is not right, there’s some kind of imbalance that is causing this. I’m sure a lot of folks are calling the SEC right now wondering what’s happening.

https://www.zerohedge.com/news/2018-02-05/it-traders-panic-xiv-disintegrates-after-close

( Читать дальше )

Любопытные графики 2

- 04 февраля 2018, 11:12

- |

1. Сейчас весь сыр-бор вокруг облигаций США. Доходность 30-ти леток чиркнула тренд, но еще не критично.

2. По 10-ти летним уже серьезнее. Наверное поэтому СИПИ слетел на 4%с хаев за пару дней?

( Читать дальше )

Секрет обвала в СРЕДУ расскрыт. 2 ЦЕНТА сыграли роль. S&P500,VIX

- 25 января 2018, 04:41

- |

В среду американский рынок игнорировав, в какой уж раз, негативные новости- в этот раз «Texas Instrument» в отчете огорчил своих инвесторов и открылся -5%.

Быки продолжали покупку основных индексов и в моменте S&P был +13 пунктов. 2853. хай. В районе 2855, 2858 очень плотное предложение было замечено(вчера я об этом писал и предполагал шорт оттуда)

Затем, рынок США вынужден был капитулировать в свете негативного закрытия не только мировых индексов — Азия и DAX, но и под прессом негативных показателей -SOX(semiconductor) и $DowJones Transport минус 1% практически с открытия.

Вскоре к ним присоединился Russell2000.

В условиях когда эти три ведущих индекса развернулись вниз, или Три Солдата, как сейчас популярно на СЛ.

Генералам тоже пришлось разворачиваться назад. ($DowJones, $SP500, Nasdaq)

Nasdaq в последние дни, вообще зашел слишком далеко и находился в Overbought territory. Ниже McClellan Momentum indicator.

( Читать дальше )

Странное поведение SPX и VIX.

- 21 января 2018, 15:13

- |

Пару дней назад SPX и VIX закрылись на 40 дневных максимумах, что явно говорит о временной раскорреляции.

Вот график

Наблюдение украдено в блоге

Автор протестировал такое поведение и нашел всего 4 похожих случая с 1990г. (примерная дата). Во всех четырех случая было снижение рынка. Конечно, говорить о какой-то зависимости нельзя, но все равно это довольно любопытно.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал