ust10

Странное вчера было падение - Коган Евгений

- 17 июня 2022, 12:55

- |

— Уф, – с облегчением сказали жители США, – пронесло. (Для тех, кто не в теме, посмотрите вчерашние материалы по форуму).

Нет, я про рынок глобальный. На наших глазах разыгрывается настоящая драма? Падения носили по-настоящему жесткий характер. Однако что-то с этими падениями все же было не так.

( Читать дальше )

- комментировать

- 366

- Комментарии ( 0 )

индекс облигаций как опережающий индикатор для рынка акций, задержка может быть и полгода, помните о риск менеджменте (UST падают с августа20г., RGBI c мая 20г.) главное: не потерять)

- 26 февраля 2021, 08:55

- |

С августа падение, т.е.рост доходности.

В 1991г. Джон Мерфи написал книгу «Межрыночный анализ» (взаимосвязь 4 рынков: акций, облигаций, валют, товарный).

Еще тогда Мерфи обратил внимание, что рынок облигаций может быть опережающим для рынка акций с лагом иногда и в 6 мес., и в 10 мес. (когда как).

Т.е.рынок США уже отыгрывает рост ставок: доходность 10Y. UST уже 1,5% при ставке 0.25%.

Напоминаю, что 25% публичных компаний США — это компании-зомби (доналоговая прибыль ниже, чем стоимость обслуживания долга).

Риск роста ставок -в том, что много компаний не смогут обслуживать свои долги.

Про пузыри уже написано много, повторять не буду.

10years US Treasures ETF по дневным.

RGBI (Индекс ОФЗ) по дневным.

( Читать дальше )

Когда восстановятся покупки на финансовых рынках?

- 28 января 2020, 10:32

- |

Информация о коронавирусе в СМИ продолжает служить поводом для распродаж перегретых в последнее время активов.

Из-за опасений распространения вируса, КНР продлевает новогодние каникулы, приостанавливая работу предприятий. По мнению аналитиков Поляков Финанс, после нормализации ситуации в КНР покупки на мировых финансовых рынках восстановятся. Однако пока мы наблюдаем ситуацию, где с конца прошлого года на отечественные фондовые и долговые площадки поступили инвестиции от зарубежных фондов, которые на данный момент усиливают продажи подорожавших российских активов, придерживаясь стратегии Risk Off и оказывая давление на рубль. Таким образом, текущая динамика рублевого долгового рынка полностью отражает намерения инвесторов минимизировать риски. Отраслевой индекс RGBI упал до 44 б. п. со 2 августа 2019 года. Цены на ОФЗ снизились на 35 б. п. вдоль кривой.

Индекс МосБиржи вчера, 27 января, упал на 1,94%, закрывшись на отметке 3085,16 пункта.

Нефтяные котировки по итогам прошедших торгов снизились на 2,82%, закрывшись на отметке $68,92. Если ситуация в Китае ухудшится, то продажи на сырьевых площадках продолжатся и фьючерсный контракт Brent может опуститься к отметке $55. Сегодня после закрытия торгов API опубликует еженедельную статистику по запасам нефти в США. Позитивная статистика может оказать поддержку цене на нефть.

В корпоративном сегменте лидером оказался конвертируемый в акции выпуск «Полюса» с погашением в 2021 г., а также выпуск «РЖД» в британских фунтах. Вчерашнее подорожание UST (доходность 10-летних облигаций опустилась на 1,6%) спровоцировало расширение спредов ЕМ, и уровень 5-летних кредитно-дефолтных свопов (CDS), отражающий стоимость пятилетней страховки от риска дефолта РФ по долгам, увеличился до 65 б. п.

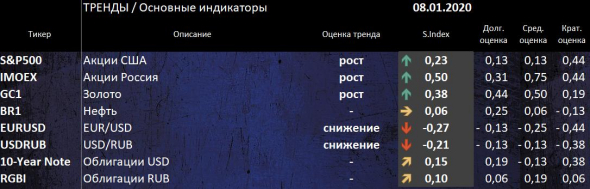

Какие тенденции на финансовом рынке в начале 2020 года

- 08 января 2020, 15:43

- |

( Читать дальше )

ТРЕНДЫ / Основные индикаторы

- 12 декабря 2019, 14:44

- |

Позитивные настроения продолжаются, рынки совсем забыли про возможный негатив

Позитивные настроения продолжаются, рынки совсем забыли про возможный негатив| Тикер | Описание | Оценка тренда | S.Index | Долг. оценка | Сред. оценка | Крат. оценка |

| S&P500 | Акции США | рост | 0,29 | 0,25 | 0,13 | 0,50 |

| IMOEX | Акции Россия | рост | 0,25 | — 0,19 | 0,38 | 0,56 |

| GC1 | Золото | — | 0,19 | 0,13 | 0,31 | 0,13 |

| BR1 | Нефть | рост | 0,27 | 0,25 | 0,38 | 0,19 |

| EURUSD | EUR/USD | — | 0,13 | — | 0,31 | 0,06 |

| USDRUB | USD/RUB | снижение | -0,21 | 0,13 | — 0,31 | — 0,44 |

| 10-Year Note | Облигации USD | — |

( Читать дальше )

Рекомендуем использовать текущую коррекцию для покупок

- 17 июля 2019, 18:21

- |

Российский рынок акций

Индекс ММВБ корректируется на текущей неделе на фоне коррекции на других развивающихся рынках, а также под влиянием последних крупных дивидендных отсечек в акциях Газпрома, Сургутнефтегаза и ФСК. Цены на нефть также скорректировались на заявлениях Трампа по Ирану, что не оказывает поддержку нашему локально перекупленному рынку. С другой стороны, серьезных причин для глубокой коррекции пока не наблюдается. В таких условиях наиболее вероятен широкий боковик в ожидании решения по ставке со стороны ФРС и Российского ЦБ. Интересными для покупки представляются бумаги, испытавшие ощутимую локальную коррекцию, на ожидании закрытия дивидендного гэпа: ФСК, Сбербанк, Русгидро и др.

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи всё стабильно. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 7,2-7,5%, USD 2,1-2,3%, по недельным — RUB 7,3-7,6%, USD 2,1-2,3%.

Рынок облигаций

На рынке рублевых облигаций наблюдается «штиль» — индекс государственных облигаций RGBI уже почти месяц топчется на месте. Инвесторы рассчитывают на дальнейшее снижение ключевой ставки Банком России уже в ближайшее заседание 26 июля. В этих условиях интересны новые размещения надежных корпоративных облигаций с хорошей премией к ОФЗ.

( Читать дальше )

Консолидация рынков на фоне охлаждения глобального спроса на риск

- 23 января 2019, 13:48

- |

Российский рынок акций

Рынок акций РФ выглядит крепким, но рост приостановился под воздействием ряда факторов: коррекция нефтяных котировок, а также коррекция на внешних рынках акций.

При возобновлении роста нефти и/или индекса S&P500 возможно возобновление роста индекса ММВБ с целью ~2500-2540 пунктов.

Сильнее всего на нашем рынке акций выглядят финансовый и потребительский сектора, также сохраняются покупки в отдельных акциях энергетического сектора.

В случае возобновления роста рекомендуем обращать внимание на акции Сбербанка, ВТБ, Московской биржи, Магнита, Россетей, ФСК и ТГК-1.

Денежный рынок

На ключевом сегменте денежного рынка Московской биржи всё стабильно. По однодневным сделкам РЕПО с Центральным Контрагентом текущие ставки составляют: RUB 7,7-7,8%, USD 2,2-2,4%, по недельным — RUB 7,7-7,8%, USD 2,4-2,6%.

Рынок облигаций

Рынок рублевых облигаций после недавнего ралли в начале года вошел в фазу консолидации, это коррелирует с общим охлаждением глобального спроса на риск, каких-либо значимых драйверов для дальнейшего роста рискованных активов сейчас нет, но доходности рублевых активов все еще очень привлекательны для иностранных инвесторов. Сегодня Минфин проведет аукцион по размещению 3,5-летних ОФЗ 26209 на 20 млрд рублей и 15-летних ОФЗ 26225 на 10 млрд рублей, результаты аукционов будут показательны с точки зрения отношения инвесторов к рублевым облигациям. Обратим внимание на новые размещения рублевых корпоративных облигаций: Магнит, объем 10 млрд руб. на 3 года, ориентир YTM 9.10-9.31%, МТС, объем 10 млрд руб. на 5 лет, YTM 8.99%, РЖД, объем 10 млрд руб. на 5 лет, ориентир YTM 8.89-8.99%. Доходности по этим выпускам превышают доходности ОФЗ на эти сроки на 80-100 бп, это достаточно щедрая премия, которая превышает обычные значения спреда к ОФЗ на спокойном рынке, рекомендуем этим воспользоваться и обратить внимание на выпуски корпоративных облигаций.

( Читать дальше )

Рублевый долг: Все меньше шансов на обновление максимумов доходностей ОФЗ в этом году

- 05 декабря 2018, 15:56

- |

Глобальные рынки все больше захватывают опасения по поводу инверсии кривой доходностей treasuries, спред между доходностями пятилетних и трехлетних бумаг стал отрицательным (!), а спред между доходностями десятилетних и двухлетних бумаг снизился до минимума с 2007 года — 12 пунктов. Обычно такая ситуация предвещала рецессию в экономике США и снижение ставки ФРС, в этой ситуации инвесторы опасаются обвала американского рынка акций, хотя обычно это происходило со значительным временным лагом. С другой стороны, ожидания более медленного повышения ставки ФРС поддерживают спрос на евробонды развивающихся стран и в связи с этим обратим внимание на увеличившийся в последние дни спред RUSSIA28 – UST10 до значений выше 220 пунктов (максимальные значения этого года). Полагаем, что этот спред может уменьшиться по крайней мере до 200 пунктов и, соответственно, доходности евробондов РФ могут снизиться на 20 – 30 б.п., конечно если не будут расти доходности treasuries.

Тема антироссийских санкций отходит на второй план, а продолжающийся выход нерезидентов из рублевых ОФЗ оставляет все меньше шансов на обновление максимумов доходностей ОФЗ в этом году, мы полагаем, что восстановление котировок продолжится, хотя остаются существенные риски – растущая инфляция и инфляционные ожидания и вероятность увеличения ключевой ставки на 25 пунктов на предстоящем заседании Банка России 14 декабря. Также сдерживать рост будет увеличение объемов размещения ОФЗ со стороны Минфина по мере снижения доходностей.

Подробнее

Самый важный график прошлой недели

- 06 октября 2018, 12:34

- |

Было пять попыток пробить уровень вверх. И вот, на прошлой неделе это произошло.

Давать доллары взаймы правительству США стало выгодно потому, что доходность теперь выше инфляции.

Что это? Трудности с продажей облигаций вынуждают поднимать ФРС доходность?

Или они осознанно пылесосят деньги по всей планете под нарастающий процент, дабы ослабить чужие экономики?

Ведь, например, пузырь недвижимости в соседней Канаде связан с плавающей ставкой ипотеки, которая зависит от

ключевой ставки в стране, которую также придется повышать из-за действий старшего брата...

А что получили на выходе этого события мы?

Пожалуйста: развивающиеся рынки рухнули еще на 5%. Россия, оттолкнувшаяся было вначале сентября, имеет все шансы быстро догнать прочих в гонке падения октября.

( Читать дальше )

Тотальная коррекция?

- 10 августа 2018, 13:08

- |

Внешний фон на начало торгового дня умеренно негативный. В США началась коррекция, Азия и Европа также в минусе.

На долговом рынке динамика рост. По американским UST-10 доходность снизилась до 2,86%. Бегство в качество, но на фоне очень слабого спроса на первичных аукционах при размещении коротких трежерис. Неприятная картина.

Товарные рынки также в основном в красной зоне, в том числе и драгметаллы. Индекс доллара прибавляет около 0,45%, валюты развивающихся стран падают, в лидерах обвала турецкая лира, хотя сейчас ситуация стабилизировалась и началось волатильное колебание курса.

Из макростатистики отметим промышленное производство, квартальный ВВП и торговый баланс Великобритании, а также розничные продажи в США.

Рекомендации

Инициатива А. Белоусова относительно увеличения налоговой нагрузки на компании горно-металлургического и химического (нефтегазохимия и минеральные удобрения) секторов оказывает существенное давление на котировки и при этом основное опасение связано с характером нагрузки – уравнивание с рентабельностью нефтегазовых компаний. Два момента: маржинальность нефтяного и газового бизнесов не одинакова; почему вообще маржинальность разных секторов должна быть сближена через налогообложение и нет ли риска распространения подхода на всю экономику вообще? При этом базовая логика здравая – изъять допдоход, связанный с девальвацией, а не операционным бизнесом, но тогда и привязка должна идти к курсовой переоценке, хотя механизм непростой, но реализуемый через пересчёт цен реализации по среднему курсу за период или по курсу на начало периода. Пока же новость вызвала лишь ненужные спекуляции. От покупки компаний указанных секторов лучше воздержаться, хотя шансы на отскок есть, быстро решение не примут и реакция РСПП это подтверждает. Негатив также в том, что обсуждается очередное повышение налоговой нагрузки, а значит, оно может быть и не последним и под удар могут попасть вообще любые компании с хорошей прибылью, а значит и дивидендами.

По доллару вероятен откат от 66,5 к 65,8 рубля.

Подробнее

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал