SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

us500

Возвращаясь к напечатанному: US500.

- 15 ноября 2018, 14:23

- |

Словом, делом и помышлением:

Куда кривая ведет, не знаю. Да и после 19:00 компьютер выключаю. Но роботы не спят.

Куда кривая ведет, не знаю. Да и после 19:00 компьютер выключаю. Но роботы не спят.

- комментировать

- Комментарии ( 2 )

Является ли разница 10Y и 2Y облигаций опережающим индикатором для S&P500?

- 12 ноября 2018, 19:14

- |

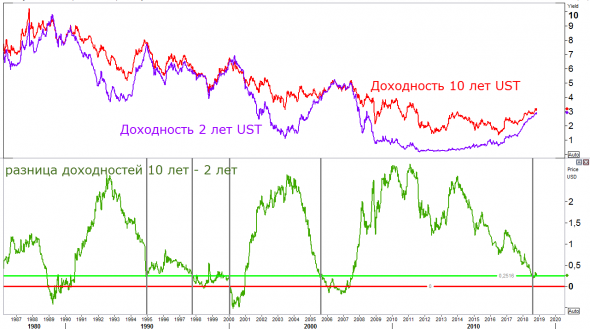

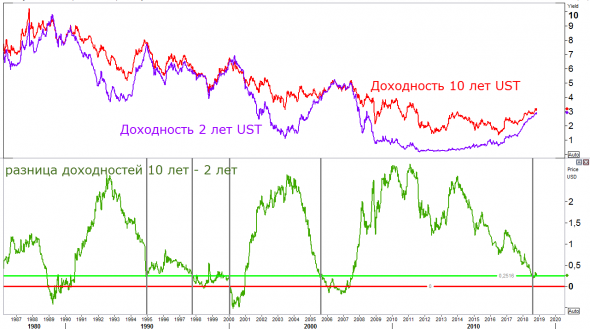

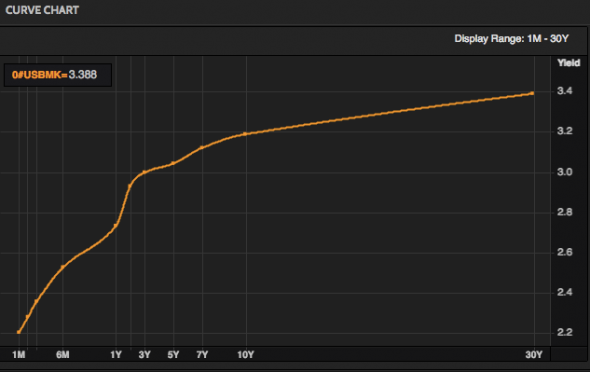

Рассмотрим вот такой график

Какие выводы можно сделать по нему?

1. Идёт сближение доходностей 10 летних и 2 летних облигаций США.

2. Сейчас дельта 0,25%; в следующем году разница должна уйти в отрицательную зону

3. Предыдущие две рецессии наступали именно тогда, когда дельта уходила ниже нуля. Но ранее в прошлом это не всегда было так.

Предыдущие посты на эту тему:

Прогнозируем рецессию в США. Нехватка адекватной обратной связи

Коррекции на S&P500 и рецессии в американской экономике

Положение американского рынка акций (S&P500) в ретроспективе

Подписка на ежемесячные обзоры: mozgovik.com

Какие выводы можно сделать по нему?

1. Идёт сближение доходностей 10 летних и 2 летних облигаций США.

2. Сейчас дельта 0,25%; в следующем году разница должна уйти в отрицательную зону

3. Предыдущие две рецессии наступали именно тогда, когда дельта уходила ниже нуля. Но ранее в прошлом это не всегда было так.

Предыдущие посты на эту тему:

Прогнозируем рецессию в США. Нехватка адекватной обратной связи

Коррекции на S&P500 и рецессии в американской экономике

Положение американского рынка акций (S&P500) в ретроспективе

Подписка на ежемесячные обзоры: mozgovik.com

S&P500 - еще пару графиков

- 12 ноября 2018, 18:47

- |

График №1

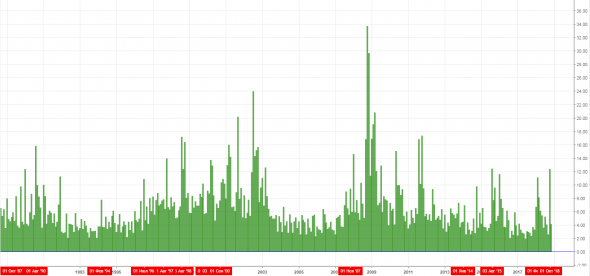

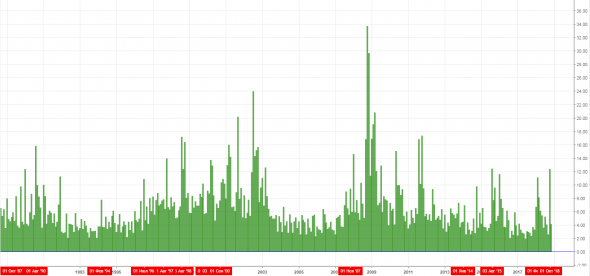

График №2:

Это месячный разбор High-low в процентах.

Индикатор называется:

Моя гипотеза в том, что на спокойном бычьем рынке этот индикатор редко превышает за год дважды 10%.

А в конце бычьего рынка — превышает. В этом году уже дважды американский рынок сгонял на -10% и более.

Эти графики вы можете построить самостоятельно в терминале Tradingview.

Подписка на ежемесячные обзоры: mozgovik.com

График №2:

Это месячный разбор High-low в процентах.

Индикатор называется:

Моя гипотеза в том, что на спокойном бычьем рынке этот индикатор редко превышает за год дважды 10%.

А в конце бычьего рынка — превышает. В этом году уже дважды американский рынок сгонял на -10% и более.

Эти графики вы можете построить самостоятельно в терминале Tradingview.

Подписка на ежемесячные обзоры: mozgovik.com

Лучшая стратегия US500. Какая стратегия на ваш взгляд лучшая?

- 12 ноября 2018, 13:14

- |

Итак, пришло время подводить итоги конкурса с шикарным призом — смартфоном OnePlus6.

Ссылки на все стратегии размещаются в таблице google:

стратегии для вашего удобства ранжированы по условным баллам, начисленным за добавление в избранное, просмотры, плюсики и комментарии.

Хотел спросить вашего мнения — чью стратегию вы бы выбрали как лучшую?

Номер стратегии или имя автора пишите в комментарии.

Выбирать призера будем по совокупности обстоятельств конкурсной комиссией с участием представителей Мосбиржи.

Ссылки на все стратегии размещаются в таблице google:

стратегии для вашего удобства ранжированы по условным баллам, начисленным за добавление в избранное, просмотры, плюсики и комментарии.

Хотел спросить вашего мнения — чью стратегию вы бы выбрали как лучшую?

Номер стратегии или имя автора пишите в комментарии.

Выбирать призера будем по совокупности обстоятельств конкурсной комиссией с участием представителей Мосбиржи.

Прогнозируем рецессию в США. Нехватка адекватной обратной связи.

- 11 ноября 2018, 22:06

- |

Эх, не хватает мне компетентной обратной связи, чтобы можно было решить или обсудить какую-то действительно серьезную задачу по рынку-экономике. Жаль жаль. Хотелось бы, чтобы больше профи читали смартлаб и принимали участие в обсуждениях.

Как мне видится, американский рынок стоит сейчас в довольно интересной точке и здесь я задал несколько вопросов о том, чтобы постараться определить, на какой период в прошлом похож текущий момент.

Был по сути всего 1 интересный комментарий: Kapeks предложил сравнивать текущий момент не с 87-2018, а с 1930-1980х, когда ставка ФРС с нуля начала плавно двигаться вверх.

В целом, глядя на историю американского рынка, понимаешь — на самом деле конечно надо было выкупать этот падеж октября, т.к. вероятность отскока на таком тренде в отсутствии экономической рецессии была очень высока.

Кстати, что интересно, на американском рынке давным давно не было боковика. По большому счету, рынок растет или падает, причем растет гораздо дольше, чем падает.

Второй пост на эту тему показывает, что серьезного снижения S&P500 стоит ждать только если наступит рецессия. Что является предвестником рецессии? Я пока не знаю. Возможно сближение доходностей по 2 и 10 летним облигациям (инверсия кривой доходности гособлигаций). Так чисто по графику рецессия напрашивается просто потому, что ее очень долго не было, и идет процесс ужесточения монетарной политики.

В общем, продолжаю изучать вопрос, хотелось бы компетентных мнений на тему предвестников возможной рецессии США.

Кривая доходности UST выглядит сейчас так

Как мне видится, американский рынок стоит сейчас в довольно интересной точке и здесь я задал несколько вопросов о том, чтобы постараться определить, на какой период в прошлом похож текущий момент.

Был по сути всего 1 интересный комментарий: Kapeks предложил сравнивать текущий момент не с 87-2018, а с 1930-1980х, когда ставка ФРС с нуля начала плавно двигаться вверх.

В целом, глядя на историю американского рынка, понимаешь — на самом деле конечно надо было выкупать этот падеж октября, т.к. вероятность отскока на таком тренде в отсутствии экономической рецессии была очень высока.

Кстати, что интересно, на американском рынке давным давно не было боковика. По большому счету, рынок растет или падает, причем растет гораздо дольше, чем падает.

Второй пост на эту тему показывает, что серьезного снижения S&P500 стоит ждать только если наступит рецессия. Что является предвестником рецессии? Я пока не знаю. Возможно сближение доходностей по 2 и 10 летним облигациям (инверсия кривой доходности гособлигаций). Так чисто по графику рецессия напрашивается просто потому, что ее очень долго не было, и идет процесс ужесточения монетарной политики.

В общем, продолжаю изучать вопрос, хотелось бы компетентных мнений на тему предвестников возможной рецессии США.

Кривая доходности UST выглядит сейчас так

S&P 500 под капотом - секторы США в картинках 09.11.18 (SPAM EDITION)

- 11 ноября 2018, 12:27

- |

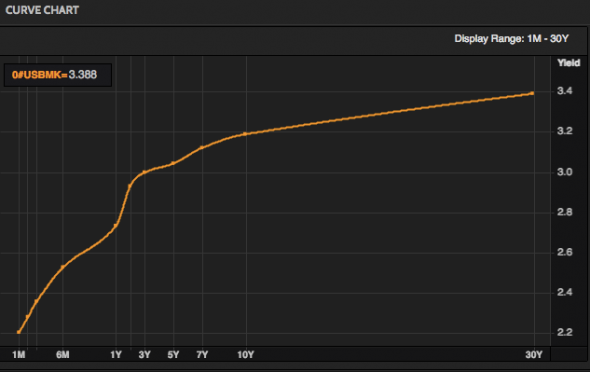

- uptrend 1 (только ЖКХ)

- downtrend 8

- sideways 24

Специально для тех, кто в танке: за исключением некоторых IPO и софтовых компаний на отчётах, ЛИДЕРСТВА НА РЫНКЕ НЕТ. Всякие Старбаксы / Макдональдсы, Кока-колы / Др Пепперы, и прочий SPAM (его производит Hormel Foods) не годятся на эту роль! Если что-то появится, вы про это узнаете первыми, если будете регулярно смотреть на приаттаченные графики и списки акций-лидеров в левом верхнем углу.

А пока 52% рынка в коррекции, и S&P 500 опять манипулируют с помощью SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM SPAM

( Читать дальше )

Корреции на S&P500 и рецессии в американской экономике

- 09 ноября 2018, 16:16

- |

В продолжение поста.

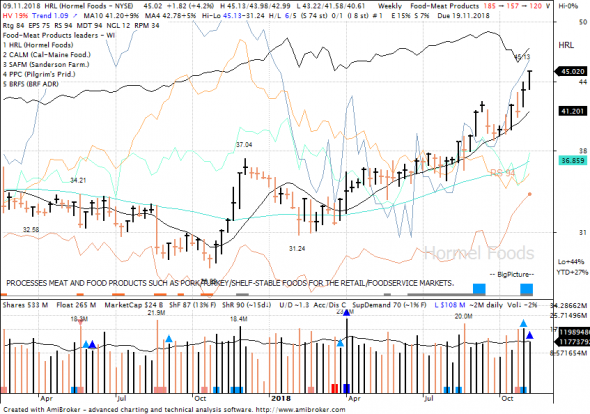

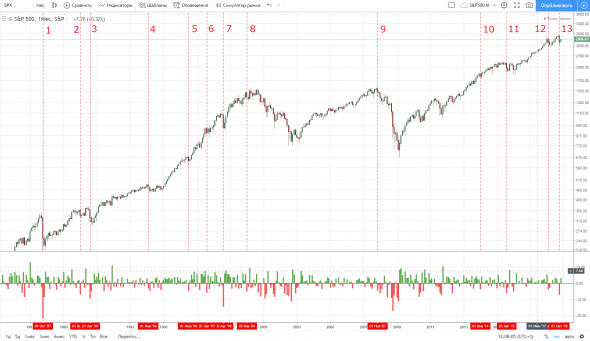

Возьмем график S&P500 за 30+лет и нанесём на него 3 периода официальных рецессий в американской экономике (серый прямоугольник)

Первичные выводы:

Возьмем график S&P500 за 30+лет и нанесём на него 3 периода официальных рецессий в американской экономике (серый прямоугольник)

Первичные выводы:

- Рецессия дважды началась через 2 месяца после достижения S&P500 рекордных максимумов S&P500

- 1 раз рецессия началась через 12 месяцев после установления рекордных максимумов S&P500

- => фондовый рынок только 1 раз спрогнозировал рецессию

- Во время рецессий американский рынок падает

- Дважды рынок начал расти за 4-6 месяцев до окончания рецессии

- => 2 из 3 фондовый рынок спрогнозировал выход из рецессии

- падение high->low: 18%, 49%, 57%.

Положение американского рынка акций (S&P500) в ретроспективе

- 09 ноября 2018, 12:16

- |

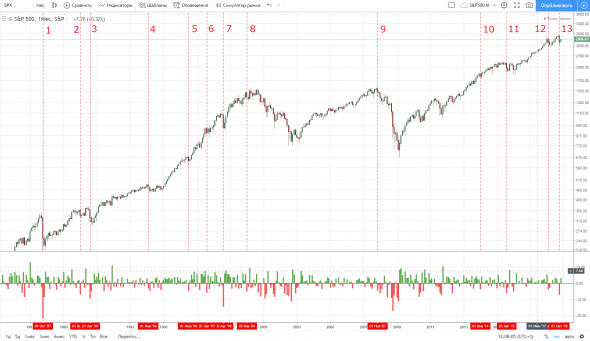

1. Открываем tradingview.

2. Строим график SPX месячный.

3. Делаем правую шкалу логарифмической

4. Кидаем вниз индикатор «Percent Change Bar Chart», созданный там по моей наводке.

5. Ищем все месяцы, когда:

5а. рынок только что достиг исторического максимума

5b. упал за месяц более чем на 5%.

ссылка на чарт тут: https://ru.tradingview.com/chart/BERwU0xk/

Ну а дальше, постарайтесь ответить на вопросы:

1. Какие вообще экономические и другие индикаторы мы можем использовать, для того, чтобы сравнить текущий момент с предыдущими?

2. На какой период (1-12) в прошлом больше всего похож текущий момент с точки зрения экономики, ставок и прочих индикаторов?

3. Есть ли что-то общее между текущим моментом и самыми опасными ситуациями №8 и №9?

4. Что будет в течение следующих 12 месяцев?

Мне кажется, что в ответах на эти вопросы может быть весьма немало денег:)

upd. любопытно кстати, что в эти 13 случаев ни разу не попал период апрель-июль.

2. Строим график SPX месячный.

3. Делаем правую шкалу логарифмической

4. Кидаем вниз индикатор «Percent Change Bar Chart», созданный там по моей наводке.

5. Ищем все месяцы, когда:

5а. рынок только что достиг исторического максимума

5b. упал за месяц более чем на 5%.

ссылка на чарт тут: https://ru.tradingview.com/chart/BERwU0xk/

Ну а дальше, постарайтесь ответить на вопросы:

1. Какие вообще экономические и другие индикаторы мы можем использовать, для того, чтобы сравнить текущий момент с предыдущими?

2. На какой период (1-12) в прошлом больше всего похож текущий момент с точки зрения экономики, ставок и прочих индикаторов?

3. Есть ли что-то общее между текущим моментом и самыми опасными ситуациями №8 и №9?

4. Что будет в течение следующих 12 месяцев?

Мне кажется, что в ответах на эти вопросы может быть весьма немало денег:)

upd. любопытно кстати, что в эти 13 случаев ни разу не попал период апрель-июль.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал