tlt

Анализ рынка 24 августа. Пригожин и индекс МосБиржи. Нефть, газ, серебро, золото, рубль - куда ждем?

- 24 августа 2023, 11:27

- |

🔔Анализ рынка на 24 августа!

Жду наш рынок вниз! Шорт нефти прикрыли перед отскоком, а серебро и золото держим от лонга!

Видео:

👉Телеграм: t.me/bogdanoffinvest

☺️ Доброе утро!

1 Пригожина больше нет.

🟢Вчера я ходил по лонговым тг-каналам и настроения были смешанные — кто-то откупал просадку на все плечи, кто-то боялся, что мы поедем вниз. Пока что рынок откупают, но потом пойдем ниже, первая цель у нас — пробитие 3000-3050 пунктов.

2 газ в Европе = -18% на спаде риска забастовок в Австралии.

🟢Это повод для дальнейшего снижения к дате экспирации котировок американского газа, куда цену тащит маркет-мейкер.

3 25 августа — Пауэлл выступит на экономическом симпозиуме в Джексон-Хоул. исторически, в среднем, SP500 показывал рост на неделе после выступлений Пауэлла в Джексон-Хоуле.

🟢Возможно в этот раз будет другая реакция рынка.

4 Иран планирует увеличить добычу нефти до 3,4 млн б/с к концу сентября.

🟢Пока кто-то в рамках картеля снижает поставки, другие игроки пользуются этим и продают нефть пока цена высокая. Все ждали нефть на 100 и выше, но, в нефти надо было сидеть и работать от шорта, что мы и делали.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

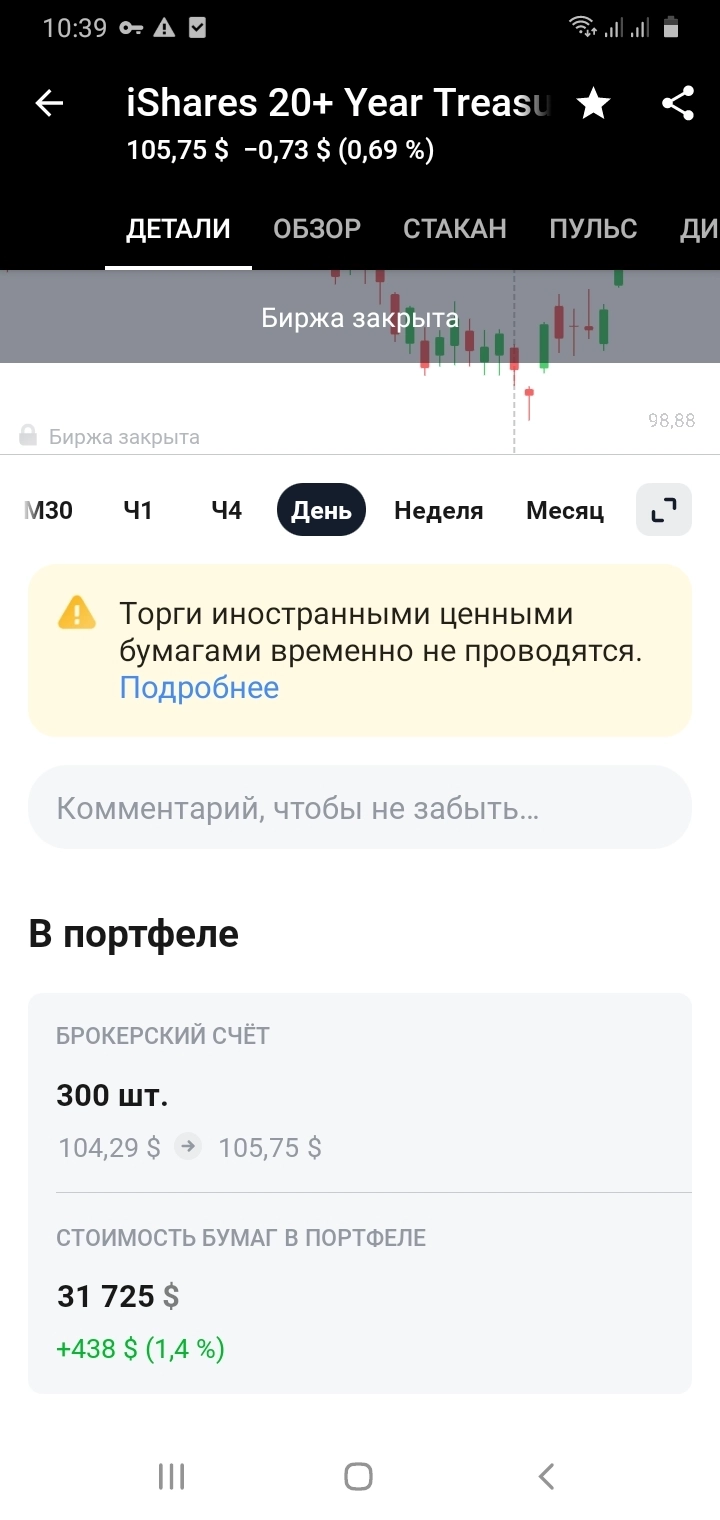

Технический анализ рынка Золота и ETF TLT. Волны Эллиотта. 13.08.23

- 13 августа 2023, 21:08

- |

В новом выпуске представлен технический анализ рынка Золота и ETF TLT по методу волн Эллиотта и пропорций Фибоначчи на 13.08.2023 г.

Больше информации в Telegram-канале: t.me/simplewaves_trading

&t

Технический анализ рынка Золота и ETF TLT. Волны Эллиотта. 15.07.23

- 15 июля 2023, 23:01

- |

В новом выпуске проводится технический анализ рынка Золота и ETF TLT по методу волн Эллиотта и пропорций Фибоначчи с прогнозом дальнейшего среднесрочного движения на 15.07.2023 г.

Больше информации в Telegram-канале: t.me/simplewaves_trading

Технический анализ рынка Золота и ETF TLT. Волны Эллиотта. 18.05.23

- 19 мая 2023, 07:52

- |

В новом выпуске провёл технический анализ рынка Золота и ETF TLT по методу волн Эллиотта и пропорций Фибоначчи. Ожидаю начала мощного роста по двум этим активам в ближайшее время, коррекционные волны подходят к своему завершению. Подробности в видео!

Поддержать канал на Boosty: https://boosty.to/simple_waves

Больше информации в Telegram-канале: https://t.me/simplewaves_trading

Технический анализ рынка Золота и ETF TLT. Волны Эллиотта. 31.03.23

- 01 апреля 2023, 09:23

- |

Технический анализ рынка Золота и ETF TLT. По золоту жду небольшую коррекцию в район 1920 в рамках ii подволны более крупной 3. По TLT рассказал логику открытия позиции в лонг, так как мы на данный момент находимся на перепутье между двумя локальными сценариями.

Больше информации в Telegram-канале: t.me/simplewaves_trading

Технический анализ ETF TLT. Волны Эллиотта. 21.03.23

- 21 марта 2023, 20:45

- |

Новый выпуск с анализом ETF TLT. Ожидаю краткосрочную небольшую коррекцию до уровней 102 ± и далее импульсивное движение уже с целью 118-120. При достижении данных уровней затем могут быть вариации. Подробности в видео.

Telegram-канал: https://t.me/simplewaves_trading

TLT куча вопросов нету ответов

- 14 марта 2023, 10:38

- |

Имеем банк 250 млрд вдруг откуда не возьмись все бабки вложены в дальний конец у которых просело тело->снятие депозитов на 18 млрд, а когда узнали что банк решил докапитализироваться на 2 млрд снятие до 42 млрд? а что бы решили эти 2 млрд. Хз как у них там работает система, но система с нереализованными убытками есть, и почему банк идет не реповаться под залог этих бумаг, а всем рассказывает что нужна допка на 2 млрд для покрытия которая ничего не решает. И тут чтоб никто не успел испугаться банкротство за 2 дня, и помощь 25 млрд причем возврат частникам, а инвесторам фиг, а что разве это решает проблемы?? каскадное потеря денег инвесторов разве не приведет к их банкротству блин всё жутко бредого и не логично. Но не бредово и не логично, это выросшая доходность облиг, ближние чуть ли не на 1%. к примеру завтра ставку поднимать ожидания к 5.25%, а однолетки сейчас 4% и что за бред их поднимать? Выглядит все так себе, но вопрос чего добились?

Добились спрос на облиги что может снизить нереализованный убыток, и если они этого хотели то ставку поднимать не будут, и облиги продолжат дорожать значит есть смысл держать TLT. ФРС помогать и вливать бабки не могут следовательно получим проблемы у инвесторов которое выльется в падение рынков, но помогать необходимо, а значит нужно увеличивать спрос на олиги которые на балансах у банков.

( Читать дальше )

Время менять аллокацию

- 17 января 2022, 13:39

- |

ФРС планирует начать повышать процентную ставку 17.03.2022, но дело в том, что 27.01.2022 у них состоится плановое собрание, на котором будет обсуждаться вопрос по процентной ставке.

Большинство аналитиков из крупных международных банков не ожидает, что в конце января будет повышение ставки, но может произойти и так, что ожидания не будут соответствовать действительности. Что касается меня, то я планирую покупать TLT на 25% от депозита.

Первая причина покупки — повышение процентной ставки, что повлечёт за собой рост цены на данный инструмент, вторая причина — это защита портфеля при падении рынка, а если точнее — сокращение просадки по портфелю, если ФРС решит повысить процентную ставку в конце января, а я сейчас нахожусь на 75% от общего депозита в акциях (надеюсь этого не произойдёт).

Заранее отвечу на вопрос, почему TLT растёт когда ставку повышают?

( Читать дальше )

Рубли или доллары? Куда податься инвестору? (часть 2)

- 03 июня 2021, 12:41

- |

Доделал некоторые элементы своих программ, для проведения различных расчетов и исследований. И было неплохо их опробовать на сравнение инвестиций в рублях и долларах.

В прошлой статье "Рубли или доллары? Куда податься инвестору?" Я бегло сравнил инвестиции в акции российских компаний через индекс IMOEX и американские — индекс SP500, указав, что стоило бы учесть дивиденды, но скорее всего за тот рассматриваемый промежуток времени ситуация сложилась бы в пользу России, несмотря на все обесценения рубля за исключением дефолта 1998 года.

Кстати, в комментариях были интересные дискуссии на тему насколько правильно не учитывать дефолт. Я хотел бы вынести, один из аргументов в эту статью:

На мой взгляд текущая ситуация в России принципиально отличается от конца 90-х. А в экономическом смысле, и с точки зрения проводимой денежно-кредитной политики это две разные страны, если можно так выразиться. На текущий момент у России инвестиционный рейтинг BBB со стабильным прогнозом. Для этой категории рейтингов вероятность дефолта сроком на 1 год составляет примерно 0,03% а к 10 годам повышается до 3.8%, что делает возможность дефолта маловероятным событием. Именно поэтому, я и считаю, что с экономической точки зрения можно не учитывать 1998 год в сравнении.

( Читать дальше )

Зачем нужен сургут в портфеле

- 08 апреля 2021, 16:29

- |

Имхо, если и держать СНГ в портфеле то только для идеи о еще одной девальвации рубля как было в 2014-2016 годы.

Вся ценность СНГ в валютной переоценки от кубышки и довольно высоких % с ней.

Все прочие профильные результаты работы компании меркнут. В нефтегазовом секторе в частности и у экспортеров (и не только у экспортеров) есть истории явно получше.

А вот как хэдж на обесценивание рубля это отличная бумага, гораздо лучше чем и просто валюта и облиги (на примере 20-ти леток TLT).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал