spx

Анализ рынков: Четверг, 21 марта 2024 | Текущая ситуация и стратегии

- 21 марта 2024, 16:01

- |

Друзья, всем добрый день. Сегодня у нас четверг, 21 марта. Давайте посмотрим, что у нас происходит на рынках. Ну, и в принципе, разберемся, что и как.

Итак, если обратить внимание на правый график сверху есть два показателя, которые показывают, что уже на премаркете идёт движение. Естественно, нужно дождаться основной сессии, когда рынок откроется, ну, и соответственно, тогда открывать свои позиции.

На текущий момент сам индекс S&P500 находится выше уровня 5195 — это уровень, который является внутридневным уровнем смены приоритета. Ну, и цена пока находится выше него. Поэтому сейчас пока что рассматривается так же BUY позиция, как и в принципе в предыдущие дни.

- комментировать

- 2.1К

- Комментарии ( 0 )

В какие дни фьючерс ES1! показывает самую сильную динамику?

- 21 марта 2024, 10:27

- |

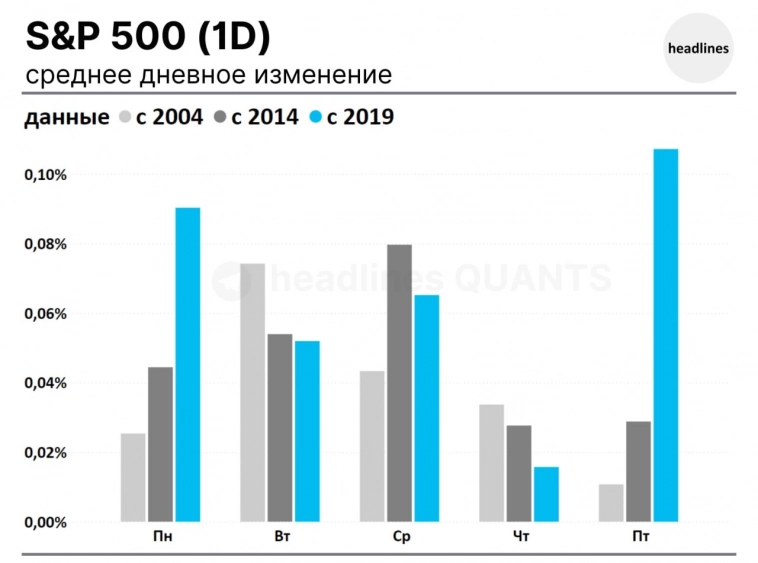

headlines Q. (про S&P 500):

● На гистограмме — среднее изменение фьючерса на индекс S&P 500 (ES1!) по дням недели за 5, 10 и 20 лет.

● За последние 5 лет фьючерс ES1! в чт показывает самую слабую динамику, пт — самую сильную.

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

Закрытые каналы с бóльшим количеством исследований от команды headlines:

Количественный анализ: t.me/headlines_QUANTS_bot

Детальное изучение действий ФРС: t.me/headlines_FED_bot

Как долго может продолжаться серия без падений S&P 500 ?

- 14 марта 2024, 11:02

- |

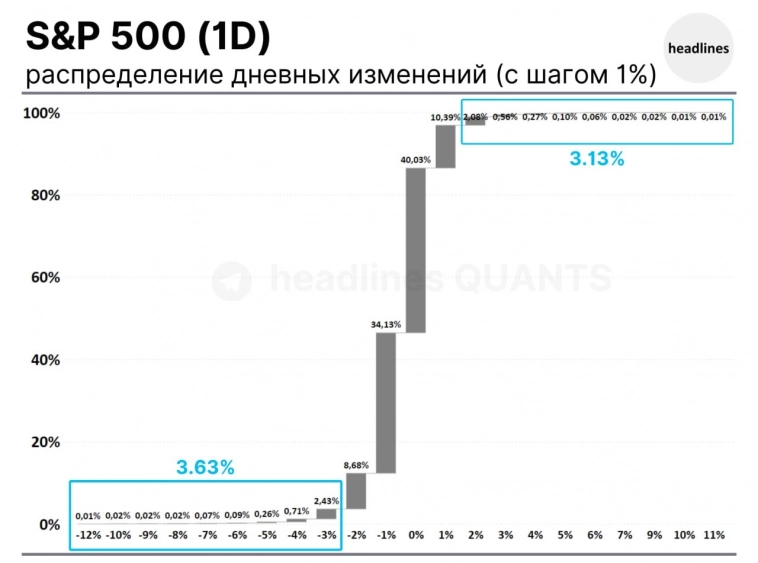

headlines Q. (про S&P 500):

● S&P 500 не падал более чем на -2% за день уже больше года (266 торговых дней).

● По данным с 1990 года, S&P 500 падал более чем на -2% за день лишь в 3.63% случаев. Рост более чем на +2% за день наблюдался в 3.13% случаев. 93.24% случаев находятся в диапазоне от -2% до +2%.

● Как долго может продолжаться серия без падений S&P 500 более чем на -2% за день? Смотрите в headlines QUANTS EXTRA.

📈Индекс S&P500 вновь подошел к историческому максимуму.

- 13 марта 2024, 20:23

- |

👉Американский фондовый рынок продолжает расти. Рост наблюдается как после позитивных, так и после негативных отчетов. Любые комментарии чиновников и аналитиков полностью игнорируются. Например, CEO JPMorgan и CEO Citadel высказались, что ФРС не стоит спешить с понижением ставки. Но ожидания рынка это никак не изменило, CME FedWatch Tool продолжает указывать на ожидания первого снижения ставки в июне с вероятностью в 64,8%.

👉Соотношение покупателей и продавцов в CFD на индекс S&P500 по данным IG имеет перевес последних: 33% покупателей против 67% продавцов, что указывает на вероятность продолжения восходящего движения.

👉Технически, на индикаторе RSI наблюдается уже 4 дивергенции подряд, ни одна из которых не привела к существенной коррекции. Сейчас цена вновь подошла к верхней границе нисходящего (синего) канала, от которого демонстрировала небольшой отскок в прошлую пятницу. В случае пробоя данной границы наверх открывается дорога к росту до верхней границы восходящего (желтого) канала (~отметка 5275). Если же цена вновь отобьется от границы канала и сможет закрыться ниже предыдущего фрактала на отметке 5100, то можно ожидать коррекции хотя бы до 50-дневной скользящей средней.

( Читать дальше )

headlines QUANTS про рост S&P 500

- 27 февраля 2024, 07:40

- |

● По данным с 1950 года, S&P 500 в среднем растет на +15% в следующие 12 месяцев после роста в ноябре, декабре, январе и феврале подряд. Результат почти в 2 раза превосходит среднегодовой темп роста с 1950 года (CAGR = +8%).

● Всего наблюдалось 14 таких случаев (включая текущий) и в 100% случаев S&P 500 показывал рост на горизонте 12 месяцев. Последний раз такая серия наблюдалась в 2016-2017 годах.

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

Закрытые каналы с бóльшим количеством исследований от команды headlines:

Количественный анализ: t.me/headlines_QUANTS_bot

Детальное изучение действий ФРС: t.me/headlines_FED_bot

Текущая ситуация немного напоминает мне 2020 год

- 26 февраля 2024, 13:43

- |

А ещё, вот, что я думаю.

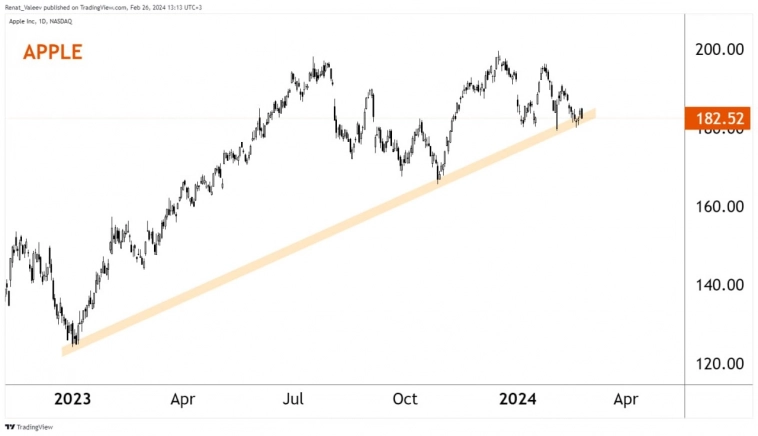

Многие сейчас ожидают падения американского рынка (как теперь и я). Но что если, допустим, Apple продолжит свой рост?

Найдется какой-нибудь новый драйвер, типа, более интенсивное использование ИИ, новые продукты, электрокары.

В целом, Apple не такая уж и переоцененная компания. Да, в какой-то мере она дорогая, но это не пузырь.

Что если Apple, как флагман, потянет за собой остальные компании, и это восходящее болезненное для трейдеров движение индекса протянется ещё очень долго?

Текущая ситуация немного напоминает мне 2020 год, когда NASDAQ вышел на исторический максимум. Ну вышел, ну и что? Ралли после выхода на максимум тогда продлилось ещё 1.5 года...

Мой Telegram: Ренат Валеев

Секреты успешных инвестиций: Как приумножить свой капитал сегодня! 💰✨ | 8 февраля 2024

- 08 февраля 2024, 17:35

- |

Друзья, всем добрый день. Сегодня у нас четверг, 8 февраля. Ну, давайте разберем, что у нас происходит на рынке.

Итак, первый момент, который я хочу отметить, — это то, что у нас индексы сейчас, пока что на основании опционного приоритета, смотрят вверх. Цена находится выше внутридневного уровня смены приоритета, соответственно, остается возможность для покупок.

Если обратить внимание на предрыночный рынок (примаркет), то видно, что акции сейчас растут. Хотя сам индекс S&P 500 находится под VWAP с открытием дня и с открытия европейской сессии, однако я все же ожидаю снижения.

Ну и давайте посмотрим, почему.

Если обратить внимание на эти дневные графики, у нас индекс Dow Jones, бычий процентный индекс и McClellan sumation index, которые нам подсказывают о снижении. Точно такая же картина у нас наблюдается на индексе S&P 500. И соответственно, можно открывать short-позиции или покупать VIX.

( Читать дальше )

SPX: обновление максимума. Что говорит статистика?

- 08 февраля 2024, 10:32

- |

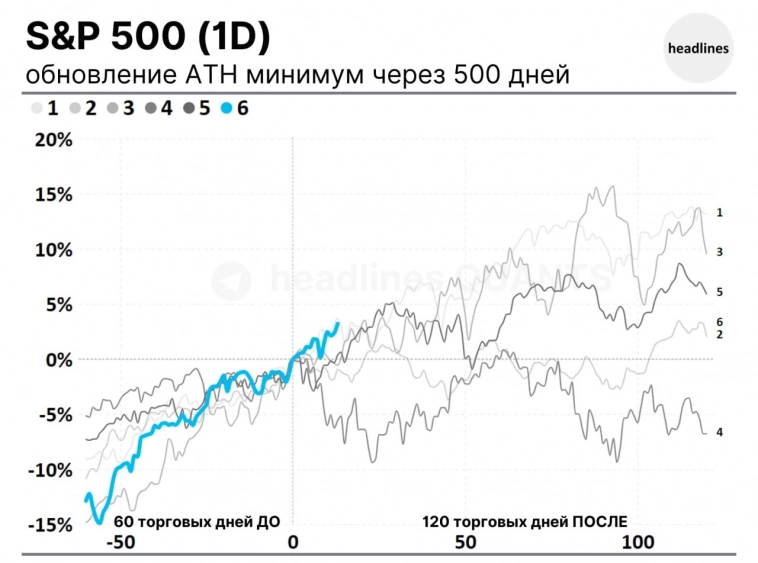

паттерн: (D) обновление ATH минимум через 500 торговых дней

дата: 19.01.24

инструмент: SPX

данные для теста: с 1954 г.

кол-во случаев: 6

частота: 0.08 раз в год

без сигнала: 7.47%

● 19 января S&P 500 обновил исторический максимум от 4 января 2022 г. Прошло 512 торговых дней. Мы посмотрели на истории случаи, когда all-time high был обновлен минимум через 500 торговых дней. Было выявлено 6 случаев, включая 19 янв.

● Точка 0 на оси X на графике — момент обновления ATH.

● Даты случаев на графике:

1. 24 сентября 1958 г.

2. 6 марта 1972 г.

3. 17 июля 1980 г.

4. 13 июля 2007 г.

5. 10 апреля 2013 г.

6. 19 января 2024 г.

headlines Q.

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

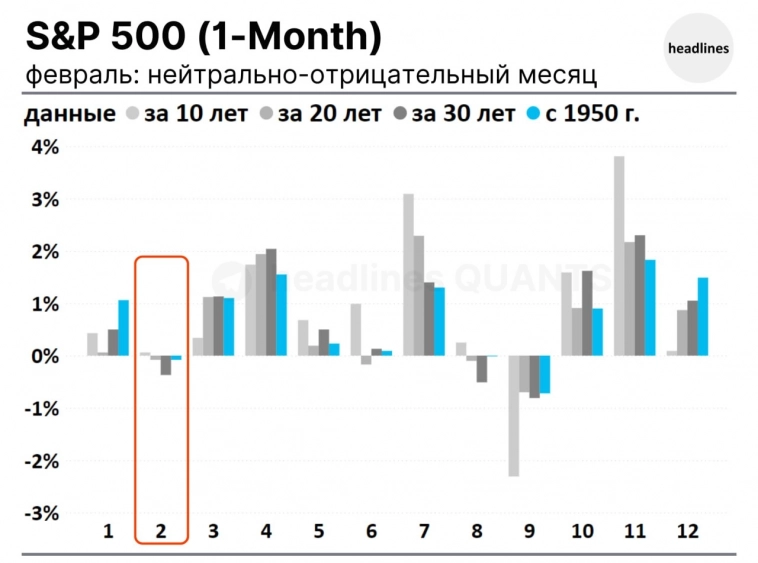

Как статистически ведет себя S&P500 в феврале?

- 01 февраля 2024, 11:03

- |

headlines Q. (про S&P 500):

● На фоне решения ФРС, S&P 500 завершил январь сильнейшим с сентября 2023 г. дневным падением (-1.61% вчера vs. -1.64% 21.09.2023).

● В феврале индекс склонен демонстрировать слабые результаты, особенно во второй половине месяца

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

Прогноз на 2024 год от Ларри Вильямс.

- 26 января 2024, 21:17

- |

2024 … Бычий рынок закончился?

Это не может продолжаться вечно …

Мы только что увидели новые, небывало высокие значения фьючерсного индекса Доу-Джонса.

Это означает, что 2024 год войдет в историю как один из самых запутанных и трудных для торговли с 2008 года. Если вы на правильной стороне, вы можете сколотить небольшое состояние; но это будет жестоко болезненно для тех, кто на неправильной стороне.

Сегодня … Встаньте на правильную сторону 2024 года

Если бы вы знали в начале 2023 года, по какому пути пойдет фондовый рынок, разве вы не заработали бы больше денег и не спали бы крепче?

Вот мой прогноз естественного цикла на 2023 год. Он был опубликован в конце декабря 2022 года. Естественный цикл показан синей линией. Я выделил DJIA черным цветом. Удивительно, насколько точно рынок следовал моему прогнозу.

Наш прогноз на 2023 год правильно показал путь, по которому пойдут акции… первое ралли в этом году, откат в середине года и даже потрясающее ралли в конце 2023 года!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал