si

Фунт ждет нового премьера | Обзор и прогноз рынка FOREX FORTS на 28 мая.

- 28 мая 2019, 05:46

- |

На паре EURUSDвыделяем два диапазона где будем рассматривать возможность для продаж.USDCAD и USDJPY остались в боковиках, можно конечно работать от границ этих боковиков, но для первой пары мы основной сценарий выделяем как рост, для второй — падение. Скорее всего одновременно это не произойдет, так, что наблюдаем за проявлением инициативы с открытия основных площадок.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Покупка Сургута как опциона на бакс.

- 23 мая 2019, 00:15

- |

1) Накупится баксом.

2) Накупится опционами call на бакс.

3) Накупится Сургутом.

Накупится баксом — означает — что вы возмете на себя весь убыток, в случае падения бакса.

Накупится опционами на бакс — все прерасно но вы будете оплачивать распад.

Накупится Сургутом. А вот это по сути микс их двух вариантов — вы получаете рост бумаги/дивидентов в случае роста бакса, вы получаете небольшой убыток или вообще отсутвие убытка в случае падения бакса.

Практически появляется вопрос — а как низко может сургут упасть в случае падения бакса — какая у него чуствительность?

А вот она интересна — когда рынок ожидает роста бакса — корреляция зашкаливает — до 0,86, когда рынок ничего не ожидает — акция начинает гулять без каких либо трендов.

Но представим себе рынок ожидает нулевых дивидентов долгие годы из за того что бакс не будет расти.

Сколько должен стоить Сургут ПР? Если посмотреть на график то мы увидим уровень — 28 — 30 рублей, после того как бакс падал в 2015-2017.

( Читать дальше )

Ликвидность в вечернюю сессию на ФОРТС

- 20 мая 2019, 19:09

- |

Вопрос тем, кто торгует и в основную и дополнительную сессии основными фьючерсами: Brent, RI, Si. Что там с ликвидностью в вечернюю сессию в сравнении с основной, каким максимальным объемом комфортно входить с расчетом закрыться не перенося через ночь?

Взгляд на рынок. Si. Trade Market

- 20 мая 2019, 16:18

- |

В прошлую среду в телеграм канале по фьючерсу на доллар/рубль я писал, что пробой уровня 65100 можно сопровождать открытием шортовых позиций, при этом велика вероятность ретеста этого уровня снизу. В пятницу мы как раз увидели этот ретест уровня 65100, а сегодня цена вернулась к поддержке на 64800. Цель движения в том посте я обозначал 64700, формально до неё не хватило 15 пунктов, хотя я рассчитывал, что импульс будет сильнее, и её удастся проколоть.

На данный момент по-прежнему актуально развитие нисходящего движения, но если коротких позиций нет, то открываться стоит только в случае пробоя диапазона 64700 – 64800. Цель движения будет на 64000 — 64200

-------------

Следите за публикациями во Вконтакте

Телеграм канал с техническими обзорами https://t.me/trademarketbiz

В чем смысл инвестировать в Россию?

- 19 мая 2019, 18:56

- |

1) Например он выбирает между инвестициями между Индонезией и Россией. На практике он выбирает между индексом IDX и RSX.

IDX — смотрим на график — растет себе и растет.

RSX — упал в 2008 с 60 до 11 потом вырос до 42 баксов и с того момента падает до 20 ки. Ну и никакого роста естественно.

О чем думает инвестор — ну в россии видать все подохло, давай из экзотики (а россия это экзотика — примерно как акции 4 эшелона) давай лучше купим индонезию.

2) А может ОФЗ прикупить- ведь известно что Россия — великая финансовая крепость? И вот тут действительно — отличная доходность в 8%, но в рублях ;( Смотрит инвестор на рубль и понимает что доходность в 7% ничто по сравнению с горками которые выписывает рубль доллар. По сути он покупает рубль. А покупатели облигаций — это не те люди которые играют активно в спекулянтские игры.

Может быть купить облигации номинированные в валюте? так по ним доходность такая же как и по всем другим развивающимся странам — около 5%.

Это не далеко от американских бумаг по 2,5-2,7%. В целом российские бонды получают свой маленький кусок пирога от таких инвесторов.

3) Может быть насобирать какой нибудь специальный портфель стоков? Газпром например растет? Смотрим график газпрома в долларах — и даже 20 процентный рост — так пыпурочка на факте падения акции в долларах.

Выводы по вкусу.

Но мне лично кажется что то, что ЦБ РФ ушел c рынка валюты и не регулирует курс — как высказался ВВП «не палит резервы» — привело к тому, что российский рынок стал не интересен инвесторам. Огромный непредсказуемый валютный риск — в разы больше чем возврат от российской экономики, в итоге — отсутствие инвестиций.

А уж дополнительные риски — как санкции — так это вообще убивает такую инвестиционную идею как давайте купим что то в россии на корню.

А легко ли это будет исправить? Скажем завтра ЦБ РФ объявляет что все было ошибкой — и он возвращается к коридору например 62-64 рубля за доллар.

Нужно как минимум 5-7 лет, чтобы на графике появился какой то выхлоп в виде роста экономики — который трансформируется в рост акций в рублях, который в связи с фиксированным курсом трансформируется в рост акций в баксах — и его заметят глобальные инвесторы.

У нас как раз был такой рост инвестиций в Россию в перед 2008 — рубль был крепким, а прибыль компаний росла — инвесторы с удовольствием покупали рынок. Но до этого момента сейчас очень и очень далеко.

PS Нужно ли российским инвесторам выходить из российского рынка? Я считаю что тоже да - нужно. Хорошие показатели по PE и высокая див доходность которые дают российские компании никак не обеспечивает риски по рублю. Вы легко можете найти компании с хорошим PE в более стабильных странах и даже в US вы можете найти компании которые платят 8-9% USD в долларах в качестве дивидендов (из того же например сектора — газо и нефте добычи).

А уж если хочется играть в валютные игры через покупку акций компаний в странах где сильно обесценилась валюта — то тогда имеет смысл смотреть на Турцию, Агрентину — вот где есть большая вероятность роста местной валюты. А по рублю? Никто не верит что мы до 62 дойдем, да и причин нет — минфин — цб — финансовая крепость — ну в целом все понятно =(

В целом тот огромный отток капитала который мы видем из России — это даже не отток — это БЕГСТВО капитала — тоже связано с политикой ЦБ. Даже если вы здесь в России имеете компанию где внутренний IRR проектов — 15% годовых, над вами все равно как домоклов мечь висит риски по рублю. Не проще ли вывести деньги и инвестировать в свой же филиал компании где нибудь в европе. Да пусть там IRR будет 7%, но нет этого огромного непредсказуемого риска по рублям.

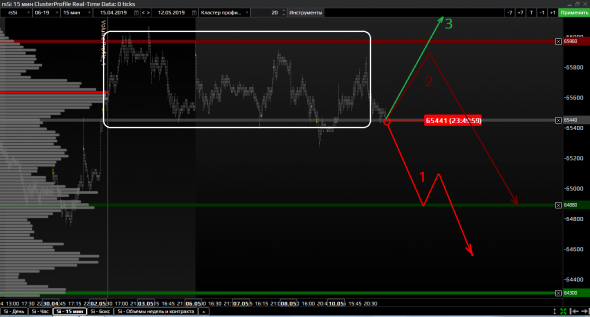

Объемный анализ Si: Продажи

- 14 мая 2019, 14:20

- |

Из моего прогноза на неделю — начал реализовываться 2й сценарий. Рынок показал продажную активность под 66000, что на мой взгляд дает возможность отработать идею продаж. Сам открылся еще вчера, жду вот такого сценария:

Всем удачных сделок!

Мой канал в Telegram: t.me/tradingblog

Объемный анализ Si: 13 - 17 мая 2019 год

- 12 мая 2019, 10:26

- |

На текущий момент рынок находится в среднесрочном балансе 66300 — 64300 и разумнее всего ждать выхода из него в одну из сторон, но в ближайшей перспективе можно отрабатывать некоторые сценарии.

Крайние 1,5 недели рынок стоял в балансе 65400 — 66000 и наторговал приличный объем, что на мой взгляд показывает его готовность к движению.

В приоритете конечно же продажи. Я ожидаю 3 возможных сценария:

1. Рынок с открытия уйдет ниже 65400, тогда искать продажи с целью 64500.

2. Рынок с открытия пойдет выше к 66000, там появиться объем и искать продажи с целями 64900 — 64500.

3. Рынок уйдет выше 66000, что сломает идею продаж и нужно оставаться в стороне.

Пишите комментарии, буду рад обсудить ваши идеи и мысли по теме.

Мой канал в Telegram -> Блог трейдера

апрель отчет

- 06 мая 2019, 23:16

- |

апрель 2019

Превысил план по взносу на 25 т.р. (внес 50 тр на ИИС)

Так же внес 50 тр для накоплений на короткий срок на Основной счет.

Покупок по сути не совершал увеличил только ОФЗ на то, что продал Ленэнерго в прошлом месяце + чуть из взноса. А и чуток Русгидро и ВТБ…

Ждемс…. Распродаж… Будут?...

Процентное соотношение соответственно изменилось

ИИС состав портфеля (по состоянию на апрель)

Система ао – 14% - 8500шт

Русгидро – 21% – 202 000шт

Мечел ап — 6% – 300шт

ВТБ ао — 12% – 1800 000шт

Сбербанк п – 6% – 150 шт.

ОФЗ 26210 39%- 197 шт

Кэш – 5% от портфеля

Взял 4 фьючерса на SI, в ожидании падения рубля.

На счет поступило 50 т.р. По итогам за апрель счет по сути простоял на месте.

Основной счет.

Ростелеком – ап (17%) – 1 500шт.

Газпром — (18%) – 620 шт.

Мосбиржа (6%) – 350 шт.

ЛСР – (6%) – 30 шт.

ВТБ – (4%) – 700 000 шт.

Русгидро – (4%) – 42 000 шт.

( Читать дальше )

СИ начало лонга или конец отката

- 25 апреля 2019, 14:30

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал