s&p500

Распродажа акций «Великолепной семерки» привела к падению фондового рынка

- 23 апреля 2024, 17:22

- |

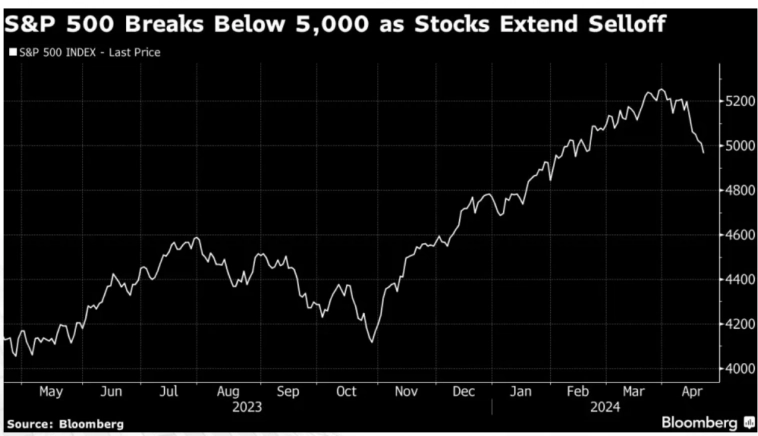

Акции продолжили падение с рекордных уровней: индекс S&P 500 опустился ниже отметки в 5.000 пунктов, а индекс Nasdaq 100 просел более чем на 2%. Более половины «Великолепной семерки» высокотехнологичных гигантов обнародуют квартальные финансовые отчеты на этой неделе, которые окажутся в фокусе внимания инвесторов, надеющихся на рост доходов в связи с развитием искусственного интеллекта. Тем не менее, в прошлую пятницу акции признанных бенефициаров искусственного интеллекта — Nvidia Corp. и Super Micro Computer Inc. — потеряли в цене как минимум 10%.

По прогнозам Bloomberg Intelligence, общая прибыль семи крупнейших компаний в составе индекса S&P 500 — Apple Inc., Microsoft Corp., Alphabet Inc., Amazon.com Inc., Nvidia, Meta Platforms Inc. и Tesla Inc. — в первом квартале должна вырасти на 38%. Ожидается, что без их учета общая прибыль остальных компаний в составе эталонного индекса сократится на 3.9%.

( Читать дальше )

«Бычий ажиотаж» достиг самого высокого уровня за 53 года

- 23 апреля 2024, 16:38

- |

Сегодняшнее бычье настроение рынка можно описать словом «безжалостный». Этот показатель настроений недавно достиг самого высокого уровня за более чем полвека!

В последнее время наблюдается рост волатильности на фондовом рынке, но в целом бычьи настроения остаются живы и здоровы.

Сообщение Yahoo! от 18 февраля! Финансовый заголовок:

Бычий рынок уже здесь.

Заголовок Fox Business от 9 апреля отражает точку зрения известного инвестиционного менеджера:

ФРС не имеет силы на этом бычьем рынке

Экстремальные бычьи настроения также проявляются в модели советника и инвестора, которая представляет собой очень широкий показатель рыночных настроений, составленный SentimenTrader.com. Модель также известна как индекс AIM.

Этот график и комментарий из апрельского выпуска Elliott Wave Financial Forecast:

( Читать дальше )

Игроки на понижение получили рекордную прибыль от распродажи техсектора на Уолл-стрит

- 23 апреля 2024, 10:25

- |

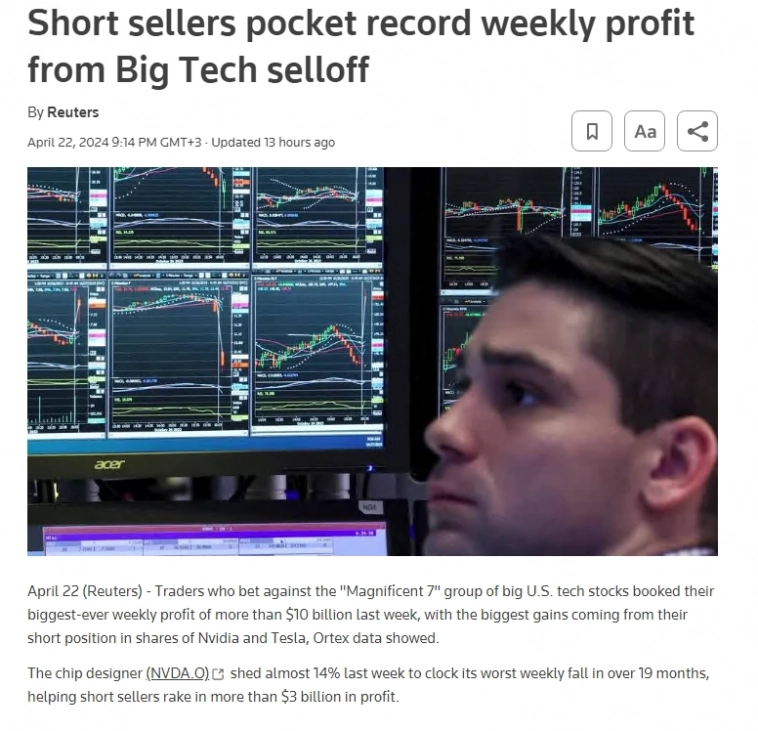

Трейдеры, поставившие против акций «Великолепной семерки» крупнейших американских технологических компаний, зафиксировали на прошлой неделе самую большую за всю историю недельную прибыль в размере более $10 миллиардов. Наибольший доход принесли короткие позиции по акциям Nvidia и Tesla, свидетельствуют данные компании Ortex.

Акции компании-разработчика микросхем на прошедшей неделе упали почти на 14% и пережили худшую неделю за 19 месяцев, принеся продавцам коротких позиций прибыль более $3 миллиардов.

Бумаги Tesla показали такое же падение, и в случае автопроизводителя продавцы шортов также зафиксировали прибыль в $3 миллиарда.

Ставки против Microsoft и Apple принесли трейдерам-медведям на прошлой неделе по $1 миллиарду прибыли, согласно данным.

«Великолепная семерка» в целом потеряла почти $1 триллион рыночной капитализации на прошлой неделе, согласно данным LSEG.

www.reuters.com/markets/us/short-sellers-pocket-record-weekly-profit-big-tech-selloff-2024-04-22/

Нью-Йоркская фондовая биржа изучает возможность круглосуточной торговли — The Financial Times

- 22 апреля 2024, 15:06

- |

Нью-Йоркская фондовая биржа проводит опрос участников рынка о преимуществах круглосуточной торговли акциями, в то время как регулирующие органы тщательно изучают заявки на первую круглосуточную биржу.

Опрос, проведенный NYSE, частью Intercontinental Exchange, подчеркивает растущий интерес к торговле такими компаниями, как Nvidia или Apple, ночью с 8 вечера до 4 утра по восточному времени.

В последние годы этот вопрос стал горячей темой, отчасти вызванной круглосуточным режимом торговли криптовалютами и ростом активности розничных инвесторов, впервые вызванным карантинами из-за пандемии коронавируса.

Фондовые биржи стали чем-то вроде отстающих в мире, где другие крупные рынки, включая казначейские обязательства США, основные валюты и фьючерсы на ведущие фондовые индексы, могут торговаться круглосуточно с понедельника по пятницу.

Несколько розничных брокеров, включая Robinhood и Interactive Brokers, теперь предлагают круглосуточный доступ в будние дни к акциям США, при этом сделки либо проводятся с учетом их внутренних запасов, либо через торговую площадку “темного пула”, такую как Blue Ocean.

( Читать дальше )

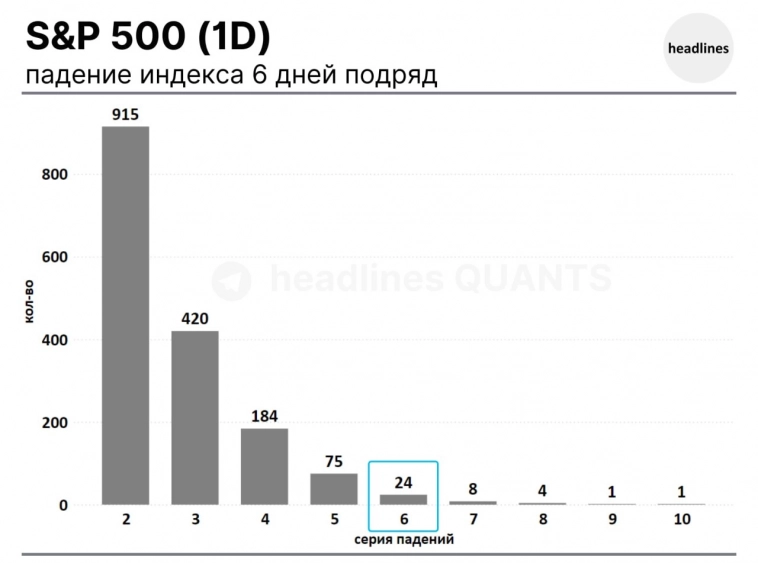

Продолжит ли падение S&P500 сегодня?

- 22 апреля 2024, 12:04

- |

headlines Q. (про S&P 500):

В пт 19 апр. S&P 500 завершил падением 6-ю торговую сессию подряд. С 1994 года было 24 серии 6-дневных падений. В 8 из 24 случаев падение продолжалось на 7-й торговый день.

headlines Q.

______________

Закрытые каналы с бóльшим количеством исследований от команды headlines:

Рыночные настроения и позиционирования: t.me/headlines_sentiment_bot

Количественный анализ: t.me/headlines_QUANTS_bot

Детальное изучение действий ФРС: t.me/headlines_FED_bot

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал