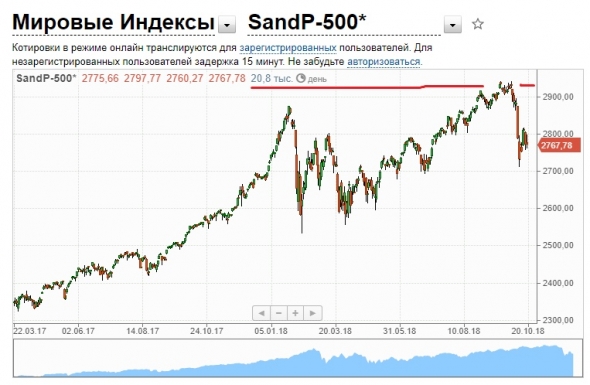

s&p500 фьючерс

Как пережить кризис при долгосроке?

- 22 ноября 2018, 10:24

- |

Возьмем для модели кризис 2008 года.

Примем индекс S&P 500 как цену за 1 «акцию».

Вход будет самым неудачным на пике на уровне 1549 за «акцию» 1 октября 2007 г.

Было куплено 100 акций на сумму 154 900.

Покупка 1 раз в год — 100 акций – 1 октября.

Инвестиционный резерв 450 000.

При падении на 30% до 969 покупаем 1 октября 2018 г. 100 акций – 96 900

Если было бы падение еще на 50% до 485, было бы куплено еще 100 акций.

Далее 1 октября 2009 покупаем 100 акций на 105 700

Далее 1 октября 2010 покупаем 100 акций на 118 300

Далее 1 октября 2011 покупаем 100 акций на 125 300

Итого 601 000 за 500 акций – 1202.

При индексе 1 октября 2012 г. 1412.

Прирост 18% за 5 лет. Или 3,37% среднегодовых в валюте (без учета реинвестирования дивидендов).

- комментировать

- 911

- Комментарии ( 16 )

Омерега валится.. Сроду такого не было-и вот опять!

- 20 ноября 2018, 17:37

- |

"Пузырь" на фондовом рынке США: есть ли он? ( продолжение)

- 19 ноября 2018, 09:27

- |

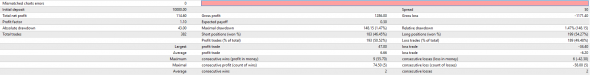

Тестирование системы Валентина Елисеева по торговле US500

- 18 ноября 2018, 23:13

- |

Дабы не мучиться, накидал робота для бэктеста и прогнал за последние 4 года.

Итак, кратенько процитируем правила для входов из темы:

Шорт от верхней границы болинджера при формировании поглощения и закрытие на касании противоположной стороны

Лонг от нижней границы болинджера при формировании поглощения и закрытие на касании противоположной стороны

Альтернативное закрытие — на окончании торговой сессии.

С 3 сентября 2014 года система показала такую кривую доходности:

По статистическим показателям результат следующий:

( Читать дальше )

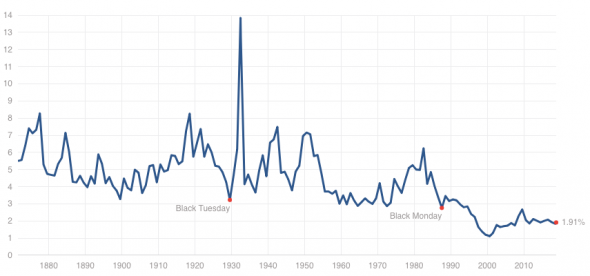

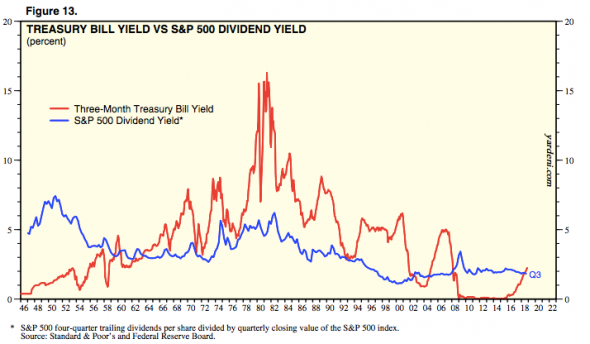

Дивидендная доходность S&P500 в исторической перспективе. Почему нет пузыря?

- 17 ноября 2018, 17:31

- |

Историческое среднее значение = 4.3%.

Исторический минимум (август 2000 = 1,11%.

http://www.multpl.com/s-p-500-dividend-yield/

Доходность 2 летних облигаций США = 2,81% и растет.

Это может означать, что смысл инвестировать в S&P500 есть только в том случае, если вы ждете, что корп прибыли будут расти быстрее чем ставка, либо, что те компании, которые не платят дивиденды, начнут их платить.

Правда ситуации когда краткосрочные ставки выше дивдоходности рынка в прошлом не редкость:

https://www.yardeni.com/pub/stmktbriefrevearndiv.pdf

Текущий P/E=24.7

Исторический P/E=15.7

Из 6 крупнейших по капе американских компаний только 2 платят дивиденды:

Apple (AAPL) – 1.4%

Amazon (AMZN) – нет

Google (GOOG) – нет

Microsoft (MSFT) – 1.5%

Berkshire Hathaway (BRK.B) – нет

Facebook (FB) – нет

( Читать дальше )

- комментировать

- 10.7К |

- Комментарии ( 16 )

Прогноз по SP500 — нас ждут годы роста (а что если JC-TRADER прав?)

- 16 ноября 2018, 11:44

- |

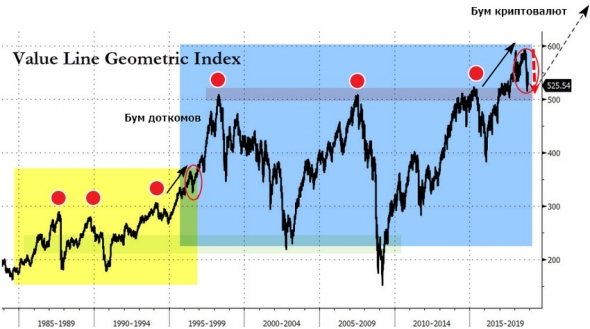

Я тут в одной из статей на ZeroHedge (перевод) наткнулся на интересный график с динамикой Value Line Geometric Index за последние 30 лет. Он рассчитывается как среднее геометрическое с равными весовыми коэффициентами от стоимости 1675 акций на американских биржах AMEX, Nasdaq, NYSE, TSE и соответствует цене медианной акции из этой выборки (которая делила бы все акции в этой выборке на две равные части). Так вот, на этом графике прослеживается повторение интересного паттерна, который может привести к нетривиальной динамике американского фондового рынка в ближайшие годы:

Если вкратце, динамика индекса в 1985-1997 годах весьма похожа на то, что мы наблюдаем с 1998 года по настоящее время. Сейчас мы находимся в зоне выделенной красным овалом. В предыдущий раз после этой коррекции мы увидели феерический рост фондового рынка благодаря буму доткомов. Сейчас такой передовой технологией является блокчейн (и создаваемые на ее основе активы, в частности криптовалюты). В последнее время за создание криптовалют национальными ЦБ начал высказываться

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал