s&p

S&P Global Ratings понизило рейтинг Франции с AA- до A+ — Bloomberg

- 20 октября 2025, 17:06

- |

www.bloomberg.com/news/articles/2025-10-17/france-s-gets-debt-warning-as-s-p-downgrades-in-unscheduled-move

- комментировать

- 287

- Комментарии ( 0 )

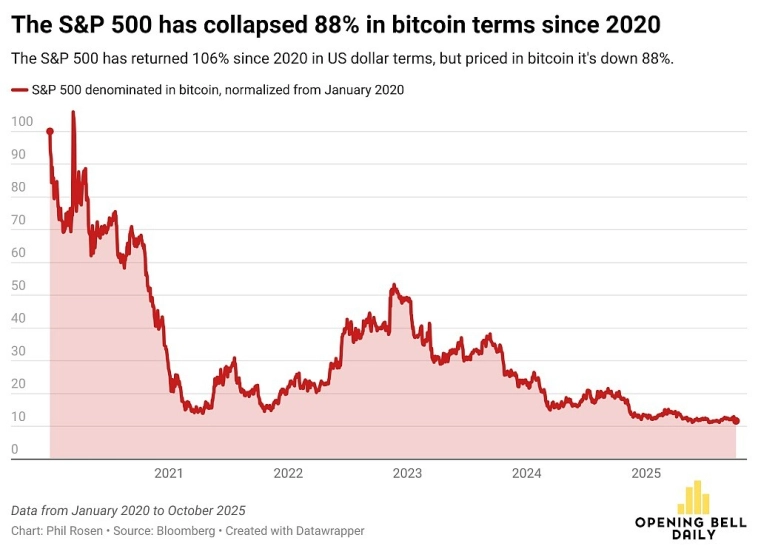

Любимый Баффетом S&P 500 упал относительно BTC на 88%

- 06 октября 2025, 13:10

- |

Как известно, миллиардер и управляющий хедж-фондом Уоррен Баффет предпочитает инвестиции в акции, однако с 2020 года S&P 500 отстал от биткоина на 88%.

Соучредитель информационного бюллетеня Opening Bell Daily Фил Розен отметил, что, несмотря на рост стоимости S&P 500 в долларах США на 106% с 2020 года, он значительно просел в биткоинах.

С 2020 года номинальная стоимость индекса S&P 500 в BTC упала на 88%. Источник: Фил Розен

Standard and Poor’s 500, или S&P 500, — это фондовый индекс, отслеживающий динамику 500 ведущих компаний, котирующихся на фондовых биржах США.

С 1957 года он обеспечивает годовую доходность с поправкой на инфляцию около 6,68%, что выше среднего уровня инфляции в США.

Вероятно, по этой причине известный американский предприниматель Уоррен Баффет часто рекламирует индекс S&P 500 как оптимальный вариант для среднестатистического инвестора. Он поддерживает инвестстратегию 90/10, где 90% портфеля отводится под акции из S&P 500 и 10% под краткосрочные казначейские облигации США.

( Читать дальше )

👀 Будьте готовы 10 лет ждать роста акций и усредняться.

- 06 октября 2025, 01:49

- |

💭Я уже не первый день пишу о том, что на нашем рынке акций царит апатия. Обычно я стараюсь подбодрить подписчиков, инвесторов. Но давайте сегодня я лучше вобью гвоздь в крышку гроба ожиданий роста нашего рынка и покажу примеры, когда рынок стоял в боковике не 4–5 лет, как у нас сейчас, а по 15–30 лет.

Вы увидите, почему рынок акций по праву считается высокорисковым инструментом. Многие инвесторы привыкли к бесконечному росту — смотрят на S&P 500 за последние десять лет и думают, что так бывает всегда. Нет.

🇺🇸Первый пример — индекс S&P500 с 1964 по 1980 год.

Больше 15 лет он болтался вокруг отметки 100 пунктов.

После бурного роста послевоенной экономики США начался период стагфляции — низкий рост ВВП при высокой инфляции. Средняя инфляция в 1970-х превышала 7%, а в отдельные годы доходила до 12–14%. Реальные доходы населения падали, рынок был заложником цен на нефть — два нефтяных шока (1973 и 1979), энергетические кризисы.

( Читать дальше )

Агентство S&P повысило рейтинг Индии с BBB- до BBB со стабильным прогнозом — Bloomberg

- 14 августа 2025, 15:16

- |

Индия получила более высокий рейтинг инвестиционной привлекательности от S&P Global Ratings, который заявил, что перспективы роста экономики страны не пострадают из-за введения администрацией президента Дональда Трампа 50-процентных пошлин.

Рейтинг страны с BBB- до BBB со стабильным прогнозом. Таким образом, Индия оказалась в одной рейтинговой категории с такими странами, как Мексика, Индонезия и Греция. По мнению S&P, рейтинги отражают более сильные экономические основы Индии.Хотя тарифы США «могут в конечном счёте привести к единовременному снижению темпов роста, мы считаем, что общее влияние будет незначительным и не повлияет на долгосрочные перспективы роста Индии», — говорится в отчёте.

www.bloomberg.com/news/articles/2025-08-14/india-wins-s-p-rating-upgrade-on-economic-growth-momentum

Метод Геллы. 1 августа - первая пятница. (S&P500)

- 01 августа 2025, 11:36

- |

против течения может плыть

только живое. ©

Всем привет и трям! Вот и август настал — последний летний месяц. И сегодня не просто 1 августа, а первая пятница месяца. ага, мало того, что пятница, так еще и первая. Для тех, кто в танке — это значит, что сегодня по США выходят нон-фармы (NFP), на которых спекулянтам раздолье, на котором можно стричь боблосы.

А еще на сегодня, 1 августа, Трамп анонсировал введение 30% торговых пошлин для Евросоюза. Но в конце июля всё-таки договорились и пришли к общему соглашению: США вводит 15% пошлину на товары из ЕС (на алюминий и сталь остается 50%) в обмен на то, что Евросоюз согласен покупать у амеров энергоносители (на 750 млрд$) и инвестировать в экономику США 600 млрд$.

Новые торговые тарифы вступят в силу 7 августа.

Вот как-то так и договорились… мде. Рыжий их сделал на бабки.

( Читать дальше )

Питер Шифф советует подготовится к падению доллара США и акций

- 07 июля 2025, 11:54

- |

Рынки США могут столкнуться с тройным ударом — риски инфляции, угрозы тарифов и несовершенная фискальная политика создадут условия для распродажи активов.

Вероятное возобновление торговой напряжённости и инфляционных рисков может спровоцировать новую волатильность на рынках США, оказав давление на акции, облигации и доллар.

5 июля экономист и сторонник золота Питер Шифф опубликовал несколько постов в соцсети о том, что новая волна тарифов снова встряхнёт рынки:

Приготовьтесь к повторению резкой распродажи доллара США, казначейских облигаций и акций, поскольку инвесторы понимают, что «взаимные» тарифы возвращаются.

[Падения] могут быть не такими сильными, как в первом случае, но они будут намного выше, чем ожидали покупатели акций и облигаций, — добавил Шифф.

Он также поставил под сомнения заявления президента США Дональда Трампа о торговом соглашении с Вьетнамом. Трамп утверждает, что сделка введёт тарифы в размере 20–40% на вьетнамские товары.

( Читать дальше )

Может ли российский рынок вырасти? (видео)

- 07 июля 2025, 11:39

- |

В новом выпуске программы «Вот такие Пироги» обсуждаем темы, которые помогут подготовиться к торговле на предстоящей неделе:

- В США индекс переписывает вершины, это еще потянется

- В России акции копят силы для рывка выше, действия ЦБ этому способствуют, а вот структура индекса — нет

- Доллар и нефть: разбираем ближайший и среднесрочный расклад на этих рынках (с учетом ОПЕК и DXY)

- Бычий тренд в одной половине акций и все еще медвежий в другой: разбираемся в причинах и когда это изменится

- DXY, USDRUB, золото, Полюс: всех их объединяет точка бифуркации в DXY

В общем и целом, довольно много интересных сетапов:

1. Завершение сбора ликвидности в IMOEX

2. Новый хай и коррекция в S&P

3. Потенциальный Вульф в DXY

Будем все это торговать. Желаю вам приятного просмотра!

Выпуск доступен на следующих площадках:

YouTube

VK

Сергей Пирогов, основатель аналитического сервиса Invest Heroes

Метод Геллы. Перехаи (S&P 500).

- 01 июля 2025, 11:10

- |

тише радаров! ©

Всем привет и трям! Вот и июль пришел! Лето набирает обороты. А еще, на минутку, до нового года осталось полгода! Надо торопиться всё успеть в этом году. Потому что «кыш» сказать не успеем, а будем уже ёлку наряжать.)

На рынках относительное затишье, Трамп, наверняка, готовит новую провокацию, но пока притих… Время не теряем, зарабатываем то, что видим и понимаем.

НОВОСТИ НА СЕГОДНЯ:

( Читать дальше )

S&P повысило прогноз по рейтингу «дочек» Freedom Holding Corp. до позитивного

- 26 июня 2025, 13:41

- |

Агентство S&P Global Ratings пересмотрело прогнозы по рейтингам АО «Фридом Финанс», Freedom Finance Еurope Ltd., Freedom Finance Global PLC и АО «Фридом Банк Казахстан» со «Стабильных» на «Позитивные». Долгосрочные и краткосрочные кредитные рейтинги компаний подтверждены на уровне «B+/B». Рейтинг самого Freedom Holding Corp. сохранен на уровне «В-» и остается «Стабильным».

Обновление прогноза отражает существенный прогресс в развитии систем управления рисками и комплаенса, а также усиление этих функций в группе. Созданы новые подразделения в департаменте комплаенса, число сотрудников в сфере управления рисками достигло 129 человек, а в комплаенсе — 162 человека в 22 юрисдикциях.

«Мы считаем, что развитие систем управления рисками и комплаенса критически важно для Freedom Holding Corp. — группы с комплексной структурой, объединяющей финансовые и нефинансовые активы в разных странах и демонстрирующей активный рост как за счёт органического расширения, так и через сделки по приобретению.

( Читать дальше )

Стратеги на фондовом рынке: есть ли смысл в прогнозах в 2025 году?

- 24 июня 2025, 12:16

- |

В этом году мы уже не раз обсуждали повышенную волатильность и предупреждали о резких движениях на рынке, который преподносит сюрпризы не только частным инвесторам, но и его профессиональным участникам. К числу последних относятся стратеги, которые должны понимать общую ситуацию на фондовых площадках и давать прогнозы их движения. Скажем честно: в 2025-м у биржевых стратегов очень много работы, поскольку они должны реагировать на существенные события и обновлять фундаментальную картинку.

В этой связи многие ведущие инвестбанки уже поменяли свои целевые ориентиры на конец года более двух раз. Например, в Citi изначально прогнозировали достижение S&P 500 отметки 6500 пунктов, но после оценки торговых рисков и слабых экономических данных в марте пересмотрели таргет до 5800. В начале июня те же аналитики Citi, основываясь на активном развитии ИИ-трендов, прогнозов роста прибыли и реализуемых некоторыми компаниями масштабных программ buy back, вновь повысили ориентир для индекса широкого рынка до 6300.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал