SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

qe

Что то необычное происходит на рынке, но мне это нравится!

- 06 августа 2013, 23:27

- |

Уважаемые, участники мировыхрынков!

Кто нибудь заметил, что обычная логика рынка, дейсторовавшая уже на протяжении нескольких лет: позитивная новость из США приводит к укреплению фондовых индексов этой страны, но к снижению стоимости американского доллара против корзины из других основных валют -летит в бездонную пропасть истории?! А вместо нее начинает действовать приемлимый трейдеров по большинству валют рыночный закон: позитив — увеличение фондовых индексов и укрепление валюты этой страны против валют других стран.

Многие из публикующихся аналитиков связывают изменение логики рынка с ожиданиями участников от приближающегося сентябрьского заседания Федеральной Резервной Системы США. Ожидают, что программа количественного смягчения может быть снижена уже на 15 — 25 млрд долларов США.

Неужели доллар США («последний из безрисковых»), в который уходили трейдеры в случае негативных новостей, также становится обычной валютной парой?!

Внимание вопрос: Какая тогда валюта или любой другой актив становится «активом убежищем»? Золото уже более чем полгода также стало спекулятивным инструментом?

Кто нибудь заметил, что обычная логика рынка, дейсторовавшая уже на протяжении нескольких лет: позитивная новость из США приводит к укреплению фондовых индексов этой страны, но к снижению стоимости американского доллара против корзины из других основных валют -летит в бездонную пропасть истории?! А вместо нее начинает действовать приемлимый трейдеров по большинству валют рыночный закон: позитив — увеличение фондовых индексов и укрепление валюты этой страны против валют других стран.

Многие из публикующихся аналитиков связывают изменение логики рынка с ожиданиями участников от приближающегося сентябрьского заседания Федеральной Резервной Системы США. Ожидают, что программа количественного смягчения может быть снижена уже на 15 — 25 млрд долларов США.

Неужели доллар США («последний из безрисковых»), в который уходили трейдеры в случае негативных новостей, также становится обычной валютной парой?!

Внимание вопрос: Какая тогда валюта или любой другой актив становится «активом убежищем»? Золото уже более чем полгода также стало спекулятивным инструментом?

- комментировать

- 17

- Комментарии ( 9 )

Сравнение Fed statements

- 01 августа 2013, 11:37

- |

Не вижу большого смысла что-то комментировать по факту вчерашнего заседания Феда, так как все сказал здесь и все в рамках ожиданий сложилось. Ниже приведен текст пресс-релиза Феда с исправлениями относительно предыдущего заседания.

Зачеркнутым выделены слова текста от 19 июня, которые были заменены словами заявления от 31 июля 2013 года, выделенными жирным курсивом:

Information received since the Federal Open Market Committee met in MayJune suggests that economic activity has been expandingexpanded at a moderatemodest pace during the first half of the year. Labor market conditions have shown further improvement in recent months, on balance, but the unemployment rate remains elevated. Household spending and business fixed investment advanced, and the housing sectorhas strengthened further, but has been strengthening, but mortgage rates have risen somewhat and

( Читать дальше )

Два дня ребята из ФРС просто потратили на то, чего вполне стоило от них ожидать

- 31 июля 2013, 23:36

- |

В среду завершилось традиционное двухдневное заседание ФРС США. Все аналитики прогнозировали, что от этого заседания не стоило ожидать никаких изменений. Бен четко говорил, что старт сворачивания QE 3 будет только осенью при выходе показателей с улучшением экономики! А это постепенно происходит с экономикой США (во всяком случае на бумаге).

Квартальный ВВП США по предварительным прогнозам +1,7%, хотя ожидали только +1,1%. В пятницу — данные по занятости вне с/х и уровень безработицы, а там также вполне стоит ожидать лучших показателей. За последние два месяца создается ежемесячно пррмерно 200 тысяч новых рабочих мест — и все они в реальном секторе, а не в сезонном как например в с/х.

Для сравнения все еврочиновники одобрили проводимые в Испании реформы и заверили общественность в завершении кризиса во всей Еврозоне (!), только лишь увидев ребольшое сокращение числа безработных из-за найма в селькохозяйственном секторе (испанские оливки, апельсины и вино многим известны). Но это лишь временный позитив — осенью все вернется и ситуация станет еще хуже.

( Читать дальше )

Квартальный ВВП США по предварительным прогнозам +1,7%, хотя ожидали только +1,1%. В пятницу — данные по занятости вне с/х и уровень безработицы, а там также вполне стоит ожидать лучших показателей. За последние два месяца создается ежемесячно пррмерно 200 тысяч новых рабочих мест — и все они в реальном секторе, а не в сезонном как например в с/х.

Для сравнения все еврочиновники одобрили проводимые в Испании реформы и заверили общественность в завершении кризиса во всей Еврозоне (!), только лишь увидев ребольшое сокращение числа безработных из-за найма в селькохозяйственном секторе (испанские оливки, апельсины и вино многим известны). Но это лишь временный позитив — осенью все вернется и ситуация станет еще хуже.

( Читать дальше )

Мысли вслух о QE

- 26 июля 2013, 14:50

- |

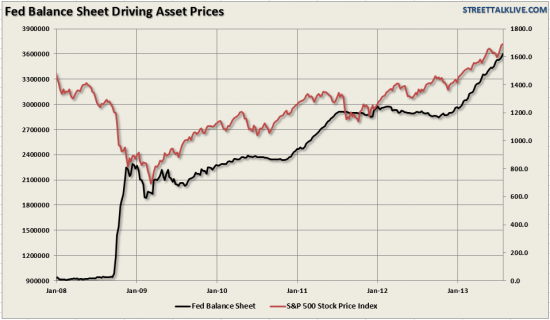

Бернанке с помощью QE и ZIRP (при реальной инфляции куда больше 2%) загоняет инвесторов в акции (попутно притапливая commodities, чтобы и мысли не было туда лезть). Частично он прав — пока альтернатив нет, инвесторам деваться некуда. Альтернативами могут быть Азия (но в Японии своё QE) или Европа (а тут LTRO, OMT и страшилки про grexit). Других рынков с такой большой ёмкостью нету. Однако, альтернатив нет только пока звучит музыка, то есть печатание денег идёт согласованно, но соблазн выйти и собрать сливки у участников возрастает по мере увеличения балансов ЦБ. И вот в этом плане интересными были результаты голосования полисимейкеров BoE, мол, единодушно no more QE. Неужели англичане решили быть первыми (из знаменитого выражения будь первым, будь умнее или обмани)?

Критика приветствуется, скорее всего я многого не понимаю, было бы интересно почитать.

Критика приветствуется, скорее всего я многого не понимаю, было бы интересно почитать.

Как это было на самом деле? )

- 26 июля 2013, 09:22

- |

Написано в прошлом году… Но интересно сегодня почитать)))

Первичный дилер (ПД): «Бен, у нас тут проблема образовалась. Не то, чтобы особо критично, но как бельмо в глазу мешает сосредоточиться на работе»

Бен Бернанке (Бен): «Что случилось?»

ПД: «Мы с коллегами посовещались и решили, что на баланс ФРС необходимо скинуть немного мусора, который скопился в наших трейдерских закромах»

Бен: «О каких суммах идет речь?»

ПД: «Примерно 500-600 млрд – это должно нам помочь»

Бен: «Почему бы и нет? Когда начнем?»

ПД: «Можно сразу на следующий день после заседания ФРС. По крайней мере, у нас есть опыт проведения программы по выкупу ипотечных бумаг, так что чем быстрее – тем лучше. Учитывая, что выкупать все равно придется, то нет никакого резона медлить»

Бен: «Хорошо, а чем я должен оправдать такое решение? По крайней мере, финансовая система находится в лучшем положении, чем раньше. Спрэды нормализированы, денежный рынок в полной мере стабилен, и балансы вы серьезно выправили. Так что я буду говорить? »

( Читать дальше )

Первичный дилер (ПД): «Бен, у нас тут проблема образовалась. Не то, чтобы особо критично, но как бельмо в глазу мешает сосредоточиться на работе»

Бен Бернанке (Бен): «Что случилось?»

ПД: «Мы с коллегами посовещались и решили, что на баланс ФРС необходимо скинуть немного мусора, который скопился в наших трейдерских закромах»

Бен: «О каких суммах идет речь?»

ПД: «Примерно 500-600 млрд – это должно нам помочь»

Бен: «Почему бы и нет? Когда начнем?»

ПД: «Можно сразу на следующий день после заседания ФРС. По крайней мере, у нас есть опыт проведения программы по выкупу ипотечных бумаг, так что чем быстрее – тем лучше. Учитывая, что выкупать все равно придется, то нет никакого резона медлить»

Бен: «Хорошо, а чем я должен оправдать такое решение? По крайней мере, финансовая система находится в лучшем положении, чем раньше. Спрэды нормализированы, денежный рынок в полной мере стабилен, и балансы вы серьезно выправили. Так что я буду говорить? »

( Читать дальше )

О том, о чем говорят все: ФРС и QE

- 20 июля 2013, 23:20

- |

Рынки практически полностью становятся поглощены ожиданиями действий ФРС по уменьшению программ QE. Термин tapering(уменьшение) так же прочно вошел в лексикон трейдеров, как термин fiscal cliff в году прошлом. Все ждут выступлений Бернанке, что он скажет, на что намекнет, как интерпретировать его слова – to taper or not to taper?

Chairman Бен Бернанке, выступая в Конгрессе, не дал никаких особых намеков относительно направления политики ФРС. До этого, в заявлениях ФРС указывалось, что покупки в рамках QE могут быть как уменьшены, так и увеличены. Я думаю, что Фед тем самым занял правильную позицию. Есть по-прежнему много позитивных сигналов из американской экономики, главный из которых улучшающийся рынок труда и в ближайшие месяцы американская экономика продолжит создавать 150 000 – 200 000 рабочих в месяц. Отличную динамику показывает рынок недвижимости, а уверенность домостроителей в перспективах рынках вышла на максимумы 2007 года (см.график) Существенное увеличение сборов корпоративных налогов предполагает, что в 3 и 4 кварталах рост прибылей американских компаний преподнесет сюрприз рынку (см. график. На графике корелляции с 2000 по 2013 гг).

Существенное увеличение сборов корпоративных налогов предполагает, что в 3 и 4 кварталах рост прибылей американских компаний преподнесет сюрприз рынку (см. график. На графике корелляции с 2000 по 2013 гг).

( Читать дальше )

Chairman Бен Бернанке, выступая в Конгрессе, не дал никаких особых намеков относительно направления политики ФРС. До этого, в заявлениях ФРС указывалось, что покупки в рамках QE могут быть как уменьшены, так и увеличены. Я думаю, что Фед тем самым занял правильную позицию. Есть по-прежнему много позитивных сигналов из американской экономики, главный из которых улучшающийся рынок труда и в ближайшие месяцы американская экономика продолжит создавать 150 000 – 200 000 рабочих в месяц. Отличную динамику показывает рынок недвижимости, а уверенность домостроителей в перспективах рынках вышла на максимумы 2007 года (см.график)

Существенное увеличение сборов корпоративных налогов предполагает, что в 3 и 4 кварталах рост прибылей американских компаний преподнесет сюрприз рынку (см. график. На графике корелляции с 2000 по 2013 гг).

Существенное увеличение сборов корпоративных налогов предполагает, что в 3 и 4 кварталах рост прибылей американских компаний преподнесет сюрприз рынку (см. график. На графике корелляции с 2000 по 2013 гг).( Читать дальше )

Бернанке, QE и будущее политики ФРС

- 18 июля 2013, 09:52

- |

Бернанке говорил вчера много и о политике ФРС за эти годы и достижения благодаря КУЕ и о будущем, вплоть до дальних горизонтов, воды было много.

Но всё выступление Бернанке можно разделить на 2 части: долгосрочная политика ФРС (или переход к повышению ставок) и краткосрочная политика ФРС (сворачивание КУЕ).

Рассмотрю эти две перспективы по порядку.

1. Долгосрочная политика ФРС или перспектива повышения ставок.

Главное для сворачивания кэрри на долларе и, как следствие, роста доллара, падения фондовых рынков: ставки ФРС и перспективы повышения ставок.

КУЕ не столь важно, по сути КУЕ это предохранитель, гарантия низких ставок, пока печатают деньги: ставки повышать не будут.

А вот после сворачивания КУЕ гарантии низких ставок уже не будет, а по истории ФРС повышает ставки без особых предупреждений, ибо предупреждение о повышении ставок вызывает реакцию на рынке аналогичную фактическому повышению ставок, только двойную: падение рынков и на предупреждении о повышении ставок и на фактическом повышении ставок.

( Читать дальше )

Но всё выступление Бернанке можно разделить на 2 части: долгосрочная политика ФРС (или переход к повышению ставок) и краткосрочная политика ФРС (сворачивание КУЕ).

Рассмотрю эти две перспективы по порядку.

1. Долгосрочная политика ФРС или перспектива повышения ставок.

Главное для сворачивания кэрри на долларе и, как следствие, роста доллара, падения фондовых рынков: ставки ФРС и перспективы повышения ставок.

КУЕ не столь важно, по сути КУЕ это предохранитель, гарантия низких ставок, пока печатают деньги: ставки повышать не будут.

А вот после сворачивания КУЕ гарантии низких ставок уже не будет, а по истории ФРС повышает ставки без особых предупреждений, ибо предупреждение о повышении ставок вызывает реакцию на рынке аналогичную фактическому повышению ставок, только двойную: падение рынков и на предупреждении о повышении ставок и на фактическом повышении ставок.

( Читать дальше )

Аксель Вебер: прекращение QE со стороны ФРС негативно скажется на Европе

- 15 июля 2013, 20:56

- |

Представитель UBS и бывший член Управляющего совета Европейского центрального банка Аксель Вебер заявил, что план Федеральной резервной системы по сокращению стимулирования окажет негативное влияние на европейскую экономику.

Представитель UBS и бывший член Управляющего совета Европейского центрального банка Аксель Вебер заявил, что план Федеральной резервной системы по сокращению стимулирования окажет негативное влияние на европейскую экономику.«ФРС ведет правильную политику в отношении Соединенных Штатов», — сказал Вебер в интервью Bloomberg Television. – «Это их мандат, но бесспорно программа имеет побочные эффекты для других субъектов».

( Читать дальше )

Прикольные картинки с ZH

- 15 июля 2013, 13:45

- |

Которые, казалось бы, все расставляют на свои места.

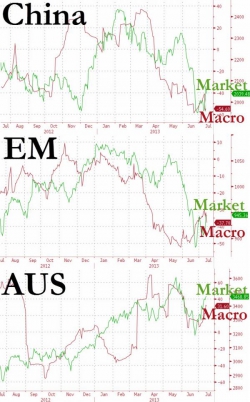

Экономика и рынок тех стран, которые не печатают деньги:

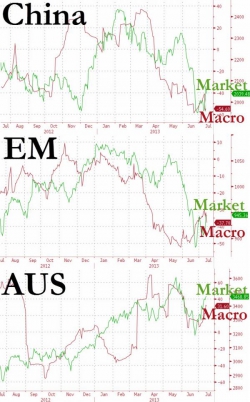

А вот, экономика и рынок тех, которые печатают:

Напрашивается очевидный вывод, что инвесторы инвестируют в те регионы, где центральные банки проводят смягчение политики. Это приводит к тому, что рынок забегает вперед относительно макро-фона.

( Читать дальше )

Экономика и рынок тех стран, которые не печатают деньги:

А вот, экономика и рынок тех, которые печатают:

Напрашивается очевидный вывод, что инвесторы инвестируют в те регионы, где центральные банки проводят смягчение политики. Это приводит к тому, что рынок забегает вперед относительно макро-фона.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал