SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Endeavour

О том, о чем говорят все: ФРС и QE

- 20 июля 2013, 23:20

- |

Рынки практически полностью становятся поглощены ожиданиями действий ФРС по уменьшению программ QE. Термин tapering(уменьшение) так же прочно вошел в лексикон трейдеров, как термин fiscal cliff в году прошлом. Все ждут выступлений Бернанке, что он скажет, на что намекнет, как интерпретировать его слова – to taper or not to taper?

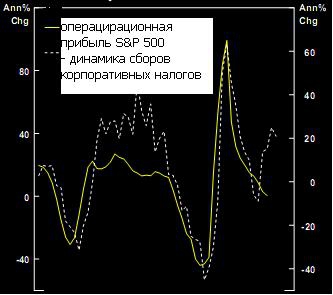

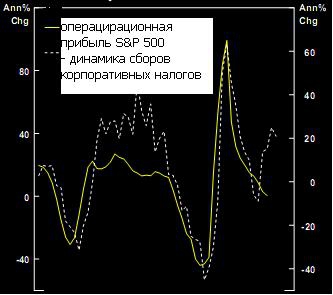

Chairman Бен Бернанке, выступая в Конгрессе, не дал никаких особых намеков относительно направления политики ФРС. До этого, в заявлениях ФРС указывалось, что покупки в рамках QE могут быть как уменьшены, так и увеличены. Я думаю, что Фед тем самым занял правильную позицию. Есть по-прежнему много позитивных сигналов из американской экономики, главный из которых улучшающийся рынок труда и в ближайшие месяцы американская экономика продолжит создавать 150 000 – 200 000 рабочих в месяц. Отличную динамику показывает рынок недвижимости, а уверенность домостроителей в перспективах рынках вышла на максимумы 2007 года (см.график) Существенное увеличение сборов корпоративных налогов предполагает, что в 3 и 4 кварталах рост прибылей американских компаний преподнесет сюрприз рынку (см. график. На графике корелляции с 2000 по 2013 гг).

Существенное увеличение сборов корпоративных налогов предполагает, что в 3 и 4 кварталах рост прибылей американских компаний преподнесет сюрприз рынку (см. график. На графике корелляции с 2000 по 2013 гг).

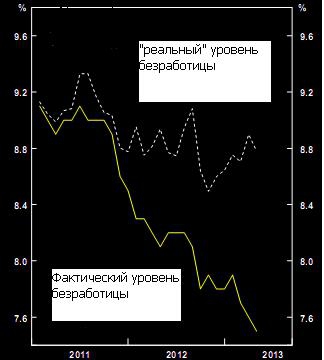

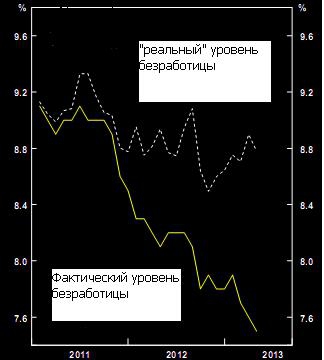

Тем не менее, также существует множество сложностей: динамика глобальной торговли выглядит слабо, инфляция снижается, Европа по-прежнему находится в рецессии, фискальное ужесточение в США будет оказывать давление на темпы роста экономики – результаты второго квартала – это явно продемонстрируют. Хотя и общий уровень безработицы снижается в США, большинство улучшений связано со снижением общего уровня занятых в экономике (т.н. participation rate). Другими словами, безработица сейчас бы была на уровне 8,8%, если бы уровень занятости остался там, где он был в 2011 году (см.график).

Все это экономисты ФРС прекрасно видят. Видят они также то, что о чем я писал в одном из предыдущих постов – высокий уровень левериджа – как по рынку акций, так и облигациям. Еще в феврале этого года один из членов Совета управляющих ФРС – Джереми Штайн в одном из интервью сказал, что Фед сейчас фактически имеет дуалистический мандат: с одной стороны макроэкономическую стабильность, с другой – стабильность финансового сектора. Последнее, что очень важно, подчеркнул впервые и сам г-н Бернанке. Переводя на трейдерский – стабильность финансового сектора – это контроль уровня левериджа в финансовой системе. Поэтому ФРС будет в этом ключе менять свою коммуникацию с рынком.

Как было указано в последних минутках ФРС, примерно половина членов Феда хотят закончить программы QE к концу этого года, это быстрее чем то, что о чем говорил Бернанке. Члены Феда обеспокоены минусами (как они говорят, costs) программы QE и хотят перейти исключительно forward rate guidance (т.е. формировать ожидания относительно уровня будущих процентных ставок). Большинство дискуссий было сосредоточено на том, а почему бы не уменьшить QE и это при том, что инфляция находится гораздо ниже уровня, где она бы могла быть, а большинство членов ФРС по прежнему не довольно темпами роста пэйроллс. Действильно большинство членов ФРС были бы готовы уменьшить темпы QE, если они увидят «further improvement in the outlook for the labor market» (дальнейшее улучшение на рынке труда). Отбрасывая все последние противоречивые месседжы, посылаемые разными членами ФРС, я интерпретирую их сигналы, как то, что на сентябрьском заседании ФРС будет объявлено об уменьшении программы QE.

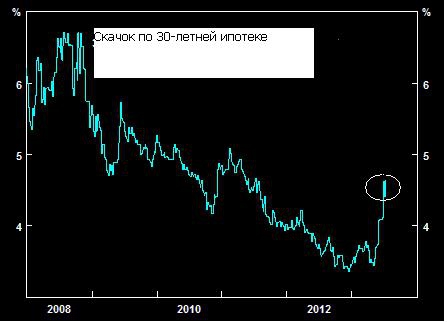

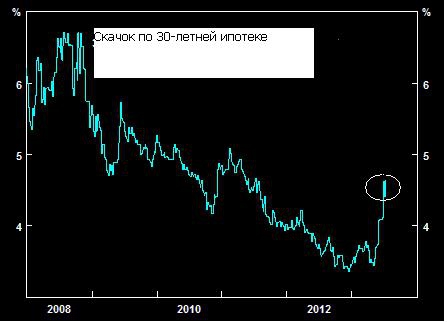

Ситуация для ФРС усложняется еще и тем, что после известной пресс-конференции в мае, по всем кривым выросли ставки, особенно по ипотеке (см.график). Исходя из этого я предполагаю, что ФРС поступит следующим образом: на сентябрьском заседании будет уменьшен объем выкупа активов и одновременно с этим будет изменен прогноз по процентным ставкам с уровня в 6,5% до 6% — то есть будет некое гибридное решение, чтобы не пугать рынки. Тем самым ФРС подчеркнул бы что tapering– это не ужесточение монетарной политики и это несомненно подтолкнет рынок к переоценке ожиданий по процентным ставкам.

Исходя из этого я предполагаю, что ФРС поступит следующим образом: на сентябрьском заседании будет уменьшен объем выкупа активов и одновременно с этим будет изменен прогноз по процентным ставкам с уровня в 6,5% до 6% — то есть будет некое гибридное решение, чтобы не пугать рынки. Тем самым ФРС подчеркнул бы что tapering– это не ужесточение монетарной политики и это несомненно подтолкнет рынок к переоценке ожиданий по процентным ставкам.

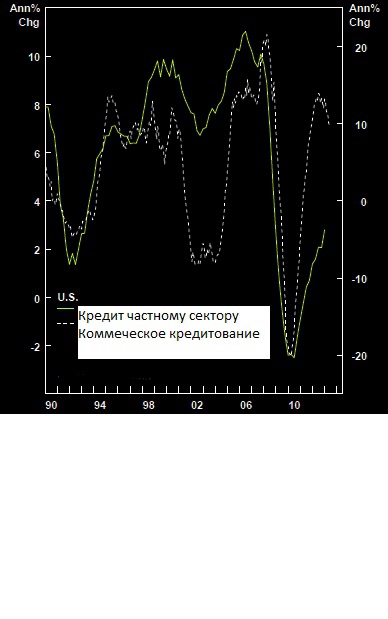

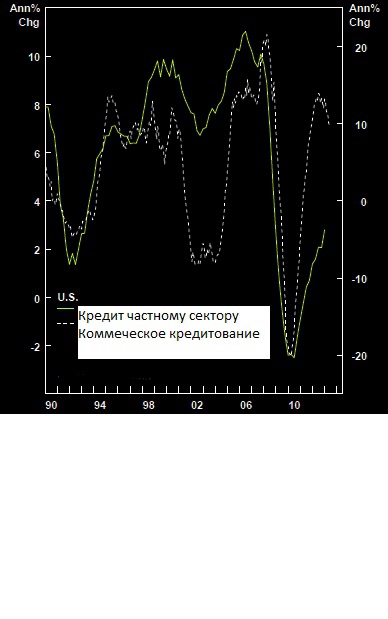

И здесь я бы хотел сказать о главном. С моей точки зрения, taper or not, не имеет большого значения до тех пор сама экономика не будет посылать негативных сигналов. Сейчас в финансовой системе нет недостатка ликвидности, свободных резервов у банков в избытке, а их балансы полны ликвидными активами. Частный кредит увеличивается, пусть и очень медленно, как и кредитование бизнеса

(см.график). Единственное влияние, которое в свое время оказало QE3 на реальную экономику – снижение ставок по ипотечным кредитам (да и то не очень то сильно) и которые уже, даже на фоне QEвыросли. Для рынка акций гораздо важнее нулевые процентные ставки, чем прямые покупки активов Федом. Все процентные ставки на коротком конце кривой прижаты к нулю, что инвесторов толкает к принятию риска. Соответственно, до тех пор пока ФРС будет придерживаться политики ZIRP, экономика продолжит также медленно улучшаться, корпоративные прибыли расти (не падать), а цены на активы инфлировать.

Единственное влияние, которое в свое время оказало QE3 на реальную экономику – снижение ставок по ипотечным кредитам (да и то не очень то сильно) и которые уже, даже на фоне QEвыросли. Для рынка акций гораздо важнее нулевые процентные ставки, чем прямые покупки активов Федом. Все процентные ставки на коротком конце кривой прижаты к нулю, что инвесторов толкает к принятию риска. Соответственно, до тех пор пока ФРС будет придерживаться политики ZIRP, экономика продолжит также медленно улучшаться, корпоративные прибыли расти (не падать), а цены на активы инфлировать.

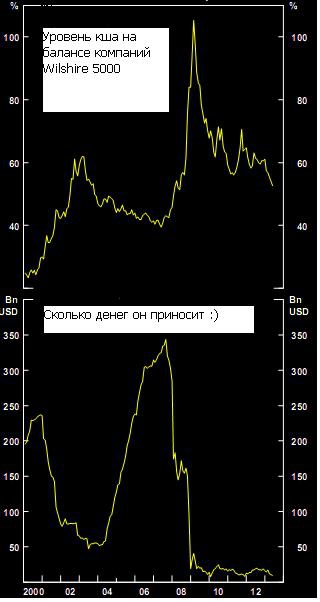

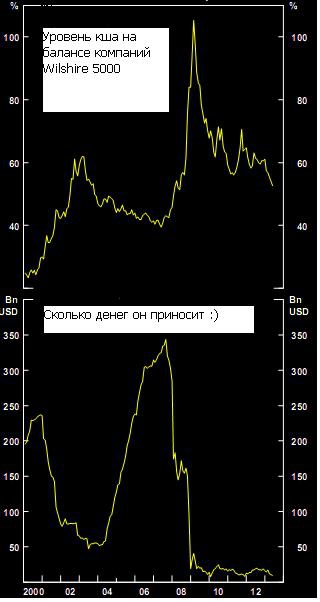

Как в глобальном плане работает этот механизм. На двух графиках приведены – уровень кэша 5000 компаний (Wilshire 5 000 index) и, соответственно, какое количество денег может принести кэш при текущем уровне краткосрочных процентных ставок. Хотя уровень кэша на балансах компаний прилично упал, по историческим меркам он остается на высоком уровне. С 2008 года рынок действует по одному принципу: при практически нулевых процентных ставках, единственный способ сохранить wealth – брать на себя риск.

Хотя уровень кэша на балансах компаний прилично упал, по историческим меркам он остается на высоком уровне. С 2008 года рынок действует по одному принципу: при практически нулевых процентных ставках, единственный способ сохранить wealth – брать на себя риск.

Chairman Бен Бернанке, выступая в Конгрессе, не дал никаких особых намеков относительно направления политики ФРС. До этого, в заявлениях ФРС указывалось, что покупки в рамках QE могут быть как уменьшены, так и увеличены. Я думаю, что Фед тем самым занял правильную позицию. Есть по-прежнему много позитивных сигналов из американской экономики, главный из которых улучшающийся рынок труда и в ближайшие месяцы американская экономика продолжит создавать 150 000 – 200 000 рабочих в месяц. Отличную динамику показывает рынок недвижимости, а уверенность домостроителей в перспективах рынках вышла на максимумы 2007 года (см.график)

Существенное увеличение сборов корпоративных налогов предполагает, что в 3 и 4 кварталах рост прибылей американских компаний преподнесет сюрприз рынку (см. график. На графике корелляции с 2000 по 2013 гг).

Существенное увеличение сборов корпоративных налогов предполагает, что в 3 и 4 кварталах рост прибылей американских компаний преподнесет сюрприз рынку (см. график. На графике корелляции с 2000 по 2013 гг).

Тем не менее, также существует множество сложностей: динамика глобальной торговли выглядит слабо, инфляция снижается, Европа по-прежнему находится в рецессии, фискальное ужесточение в США будет оказывать давление на темпы роста экономики – результаты второго квартала – это явно продемонстрируют. Хотя и общий уровень безработицы снижается в США, большинство улучшений связано со снижением общего уровня занятых в экономике (т.н. participation rate). Другими словами, безработица сейчас бы была на уровне 8,8%, если бы уровень занятости остался там, где он был в 2011 году (см.график).

Все это экономисты ФРС прекрасно видят. Видят они также то, что о чем я писал в одном из предыдущих постов – высокий уровень левериджа – как по рынку акций, так и облигациям. Еще в феврале этого года один из членов Совета управляющих ФРС – Джереми Штайн в одном из интервью сказал, что Фед сейчас фактически имеет дуалистический мандат: с одной стороны макроэкономическую стабильность, с другой – стабильность финансового сектора. Последнее, что очень важно, подчеркнул впервые и сам г-н Бернанке. Переводя на трейдерский – стабильность финансового сектора – это контроль уровня левериджа в финансовой системе. Поэтому ФРС будет в этом ключе менять свою коммуникацию с рынком.

Как было указано в последних минутках ФРС, примерно половина членов Феда хотят закончить программы QE к концу этого года, это быстрее чем то, что о чем говорил Бернанке. Члены Феда обеспокоены минусами (как они говорят, costs) программы QE и хотят перейти исключительно forward rate guidance (т.е. формировать ожидания относительно уровня будущих процентных ставок). Большинство дискуссий было сосредоточено на том, а почему бы не уменьшить QE и это при том, что инфляция находится гораздо ниже уровня, где она бы могла быть, а большинство членов ФРС по прежнему не довольно темпами роста пэйроллс. Действильно большинство членов ФРС были бы готовы уменьшить темпы QE, если они увидят «further improvement in the outlook for the labor market» (дальнейшее улучшение на рынке труда). Отбрасывая все последние противоречивые месседжы, посылаемые разными членами ФРС, я интерпретирую их сигналы, как то, что на сентябрьском заседании ФРС будет объявлено об уменьшении программы QE.

Ситуация для ФРС усложняется еще и тем, что после известной пресс-конференции в мае, по всем кривым выросли ставки, особенно по ипотеке (см.график).

Исходя из этого я предполагаю, что ФРС поступит следующим образом: на сентябрьском заседании будет уменьшен объем выкупа активов и одновременно с этим будет изменен прогноз по процентным ставкам с уровня в 6,5% до 6% — то есть будет некое гибридное решение, чтобы не пугать рынки. Тем самым ФРС подчеркнул бы что tapering– это не ужесточение монетарной политики и это несомненно подтолкнет рынок к переоценке ожиданий по процентным ставкам.

Исходя из этого я предполагаю, что ФРС поступит следующим образом: на сентябрьском заседании будет уменьшен объем выкупа активов и одновременно с этим будет изменен прогноз по процентным ставкам с уровня в 6,5% до 6% — то есть будет некое гибридное решение, чтобы не пугать рынки. Тем самым ФРС подчеркнул бы что tapering– это не ужесточение монетарной политики и это несомненно подтолкнет рынок к переоценке ожиданий по процентным ставкам.И здесь я бы хотел сказать о главном. С моей точки зрения, taper or not, не имеет большого значения до тех пор сама экономика не будет посылать негативных сигналов. Сейчас в финансовой системе нет недостатка ликвидности, свободных резервов у банков в избытке, а их балансы полны ликвидными активами. Частный кредит увеличивается, пусть и очень медленно, как и кредитование бизнеса

(см.график).

Единственное влияние, которое в свое время оказало QE3 на реальную экономику – снижение ставок по ипотечным кредитам (да и то не очень то сильно) и которые уже, даже на фоне QEвыросли. Для рынка акций гораздо важнее нулевые процентные ставки, чем прямые покупки активов Федом. Все процентные ставки на коротком конце кривой прижаты к нулю, что инвесторов толкает к принятию риска. Соответственно, до тех пор пока ФРС будет придерживаться политики ZIRP, экономика продолжит также медленно улучшаться, корпоративные прибыли расти (не падать), а цены на активы инфлировать.

Единственное влияние, которое в свое время оказало QE3 на реальную экономику – снижение ставок по ипотечным кредитам (да и то не очень то сильно) и которые уже, даже на фоне QEвыросли. Для рынка акций гораздо важнее нулевые процентные ставки, чем прямые покупки активов Федом. Все процентные ставки на коротком конце кривой прижаты к нулю, что инвесторов толкает к принятию риска. Соответственно, до тех пор пока ФРС будет придерживаться политики ZIRP, экономика продолжит также медленно улучшаться, корпоративные прибыли расти (не падать), а цены на активы инфлировать.Как в глобальном плане работает этот механизм. На двух графиках приведены – уровень кэша 5000 компаний (Wilshire 5 000 index) и, соответственно, какое количество денег может принести кэш при текущем уровне краткосрочных процентных ставок.

Хотя уровень кэша на балансах компаний прилично упал, по историческим меркам он остается на высоком уровне. С 2008 года рынок действует по одному принципу: при практически нулевых процентных ставках, единственный способ сохранить wealth – брать на себя риск.

Хотя уровень кэша на балансах компаний прилично упал, по историческим меркам он остается на высоком уровне. С 2008 года рынок действует по одному принципу: при практически нулевых процентных ставках, единственный способ сохранить wealth – брать на себя риск. 162 |

Читайте на SMART-LAB:

ПАО «АПРИ» расширяет географию присутствия: старт продаж во Владивостоке

ПАО «АПРИ» расширяет географию присутствия: старт продаж во Владивостоке

ЖК «ТвояПривилегия» на острове Русский отражает...

10:31

От создания запчастей до обучения инженеров

Рост на 21% до 22,3 млрд ₽ — такие итоги показал в 2025 году российский рынок аддитивных технологий (то есть промышленной 3D-печати). Об этом...

09:35

теги блога Endeavour

- EPFR

- forex

- global macro

- QE

- QE 3

- S&P500

- акции

- американский рынок

- банки

- валюты

- ВВП

- возможность

- геополитика

- глобал вью

- глобальные рынки

- делеверидж

- доллар

- европа

- европейский долговой кризис

- золото

- идеи

- инвестиции

- инфляция

- история

- йена

- китай

- коррекция

- кризис

- металлурги

- нефть

- Облигации

- оценки

- прогноз

- прогнозы

- развивающиеся рынки

- риск

- Риски

- Российский рынок

- рынки

- рынки 2013

- рынки акций

- рынок

- рынок США

- сентимент

- солнечная энергетика

- спекуляции

- стратегия

- трейд

- Украина

- уралкалий

- фискальный обрыв

- фрактальный анализ

- ФРС

- хедж

- эйфория

- экономика

- экономика США

- Япония

По идее если найти способ ещё и увеличить риски там, где это вредно для реальной экономики и уменьшить там, где сама реальная экономика, будет гуд.

Но это больше показатель степени желания ФРС успокоить рынки до фактической необходимости поднятия ставок.

Любопытно пойдут ли на такую фиксацию в протоколе или опять доверят Бернанке показать на пальцах).

Но, в любом случае, это танцы с бубном, равносильно стать на колени и попросить рынки успокоиться, ибо при такой сильной реакции рынков на сокращение КУЕ сама реакция равносильна фактическому повышению ставок.

Трудно правильно забить животное, которое сопротивляется ещё до входа в бойню.

Как ни крути: понятно одно, ФРС идет в сторону выхода и выстраивать на этом длинные позиции малоразумно.

Тем более любые ориентиры ФРС касаются ставкам по фед фондам, а после окончания КУЕ сразу поднимут дисконтную и это будет прозрением для рынков, хотя вряд ли в отношении денег популярны розовые очки.

Ну, как рынки спокойны мы видели 19 июня, и по фонде и по доходностям.

Армия ФРСников успокаивала рынки наперебой потом.

Верить словам Бернанке не стоит, главное что отображено в протоколе.

А отобразят ли там снижение ориентиров для поднятия ставки большой вопрос.

По выстраиванию длинных позиций.

Заканчивается время бычьего тренда, хотя настоящий апокалипсис начнется ближе к весне 2014 года.

Хочу добавить свои пять копеек

1) FOMC скорее всего имеет конкретные соображения о сроках и политике сворачивания QE, однако стремиться мягко готовить рынок, постепенно выдавая эту информацию.

2) недавние майские колебания рынка в ответ на новую информацию по QE больше не повторятся. На тот момент они были мало ожидаемыми. Сегодня в рынке уже есть информация о начале сворачивания программы в текущем году. Внимание рынка к информации по QE будет снижаться.

3) соглашусь с Дмитрием, что ставки скорее теперь будут только расти. С инфляцией все сложнее, но я не вижу оснований для ее существенного и резкого роста, хотя ее динамика, конечно, из категории sunspots.

4) я не вижу существенных рисков изменения политики FOMC в уходе Бернанке с поста, так как, очевидно стремление комитета к обеспечению прогнозируемости собственной политики.

И вообще, какие мысли об июльском заседании?

Где-то полгода год назад был один прикол с уровнем кэша. Спайделл об этом писал. Вышел пересмотр данных за прошлые годы и оказалось что в действительности все не так как на самом деле. До этого пересмотра почти все писали что компании накапливают кеш после кризиса и гадали куда он ломанется. Данные пересмотрели и выяснилось что кеша не так уж много и никакого накопления нет. Может что-то перевираю, но суть примерно такова, как я изложил.

мне кажется, что осенью ФРС заявит о снижении покупок в рамках КУЕ-3, но рынки это не обвалит, так как данные по ВВП могут выйти хорошими.

жду в начале 2014 г. объявления об очередном great rotation с рынка акций в бонды.