SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Endeavour |ФРС и QE : что нас ждет?

- 17 декабря 2013, 00:43

- |

Фед, в принципе, готов сокращать объем покупок. Три соображения по этому поводу:

— нет никаких практических доказательств связи QE и роста рынка акций. Любой может говорить о том, что ФРС со своим куи толкает котировки акций наверх, приводя фактически к инфляции активов, но, в действительности, ликвидность осела на балансах коммерческих банков в виде избыточных резервов. Какая связь между этими резервами и ценами акций? Ответ простой — никто не знает.

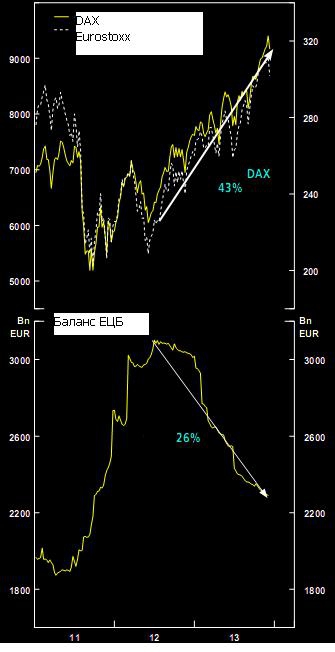

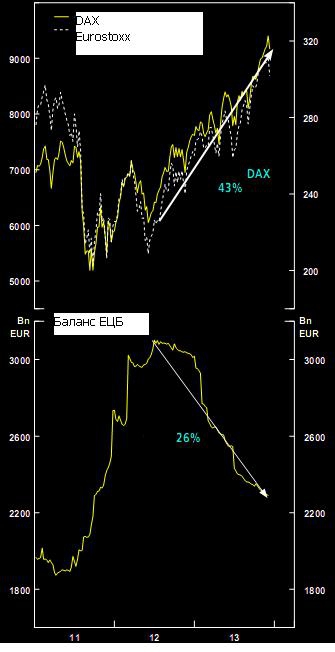

— Есть серьезное доказательство того, что сокращение баланса ЦБ не равно падению рынка акций. Посмотрите на баланс ЕЦБ, который сократился на 26% с июля 2012 года, а DAX вырос на 43%, а Eurostoxx на 33%. За 18 месяцев методичного сокращения баланс ЕЦБ(см. картинку)

— что изменилось с мая, когда Бернанке заявил о возможном tapering. Только одно: ожидания по ставкам (их первому повышению) подскочили на целый год. При этом инфляция снижается, рынок труда по-прежнему слабый, но рынок не обеспокоен тем, что Фед под руководством Йеллен будет ужесточать политику раньше, чем рынком уже дисконтировано.

Главная задача Феда — дать правильную коммуникацию рынку.

— нет никаких практических доказательств связи QE и роста рынка акций. Любой может говорить о том, что ФРС со своим куи толкает котировки акций наверх, приводя фактически к инфляции активов, но, в действительности, ликвидность осела на балансах коммерческих банков в виде избыточных резервов. Какая связь между этими резервами и ценами акций? Ответ простой — никто не знает.

— Есть серьезное доказательство того, что сокращение баланса ЦБ не равно падению рынка акций. Посмотрите на баланс ЕЦБ, который сократился на 26% с июля 2012 года, а DAX вырос на 43%, а Eurostoxx на 33%. За 18 месяцев методичного сокращения баланс ЕЦБ(см. картинку)

— что изменилось с мая, когда Бернанке заявил о возможном tapering. Только одно: ожидания по ставкам (их первому повышению) подскочили на целый год. При этом инфляция снижается, рынок труда по-прежнему слабый, но рынок не обеспокоен тем, что Фед под руководством Йеллен будет ужесточать политику раньше, чем рынком уже дисконтировано.

Главная задача Феда — дать правильную коммуникацию рынку.

- комментировать

- ★3

- Комментарии ( 37 )

Блог им. Endeavour |О том, о чем говорят все: ФРС и QE

- 20 июля 2013, 23:20

- |

Рынки практически полностью становятся поглощены ожиданиями действий ФРС по уменьшению программ QE. Термин tapering(уменьшение) так же прочно вошел в лексикон трейдеров, как термин fiscal cliff в году прошлом. Все ждут выступлений Бернанке, что он скажет, на что намекнет, как интерпретировать его слова – to taper or not to taper?

Chairman Бен Бернанке, выступая в Конгрессе, не дал никаких особых намеков относительно направления политики ФРС. До этого, в заявлениях ФРС указывалось, что покупки в рамках QE могут быть как уменьшены, так и увеличены. Я думаю, что Фед тем самым занял правильную позицию. Есть по-прежнему много позитивных сигналов из американской экономики, главный из которых улучшающийся рынок труда и в ближайшие месяцы американская экономика продолжит создавать 150 000 – 200 000 рабочих в месяц. Отличную динамику показывает рынок недвижимости, а уверенность домостроителей в перспективах рынках вышла на максимумы 2007 года (см.график) Существенное увеличение сборов корпоративных налогов предполагает, что в 3 и 4 кварталах рост прибылей американских компаний преподнесет сюрприз рынку (см. график. На графике корелляции с 2000 по 2013 гг).

Существенное увеличение сборов корпоративных налогов предполагает, что в 3 и 4 кварталах рост прибылей американских компаний преподнесет сюрприз рынку (см. график. На графике корелляции с 2000 по 2013 гг).

( Читать дальше )

Chairman Бен Бернанке, выступая в Конгрессе, не дал никаких особых намеков относительно направления политики ФРС. До этого, в заявлениях ФРС указывалось, что покупки в рамках QE могут быть как уменьшены, так и увеличены. Я думаю, что Фед тем самым занял правильную позицию. Есть по-прежнему много позитивных сигналов из американской экономики, главный из которых улучшающийся рынок труда и в ближайшие месяцы американская экономика продолжит создавать 150 000 – 200 000 рабочих в месяц. Отличную динамику показывает рынок недвижимости, а уверенность домостроителей в перспективах рынках вышла на максимумы 2007 года (см.график)

Существенное увеличение сборов корпоративных налогов предполагает, что в 3 и 4 кварталах рост прибылей американских компаний преподнесет сюрприз рынку (см. график. На графике корелляции с 2000 по 2013 гг).

Существенное увеличение сборов корпоративных налогов предполагает, что в 3 и 4 кварталах рост прибылей американских компаний преподнесет сюрприз рынку (см. график. На графике корелляции с 2000 по 2013 гг).( Читать дальше )

Блог им. Endeavour |Несколько слов о текущем моменте и 2013 годе

- 27 декабря 2012, 16:50

- |

Несколько слов о текущем моменте и 2013 годе

Общаясь в течение последнего месяца с управляющими разных фондов, был несколько удивлен: практически никто не говорит о fiscal cliff – для многих это не превалирующая тема рассуждений. Но, приближаясь к концу года, все задумываются о новых идеях инвестирования, поиске альфы. И здесь, практически все задаются примерно одними и теми же вопросами: что будет в Китае, Японии, с облигациями. Почему на клиф не обращают внимания?

Перед глазами у многих стоит текущий опыт Британии, которая уже относительно давно (с момента прихода Камерона) проводит fiscal austerity program (сокращение дефицита бюджета). Британская экономика уже два года находится в стагнации. Вопрос заключается в том, что будет с американской экономикой, если она пойдет по британскому варианту.

Я более оптимистичен в отношении штатов и вот почему:

— во-первых, американские потребители, составляющие 70% экономики чувствуют себя относительно неплохо: норма сбережений упала, коррелируя с динамикой рынка труда, что по-видимому, потребители получили некоторую уверенность. Это в общем-то подтвердили и выборы США, где население, проголосовав за Обаму, фактически голосовала за сохранение статус-кво, не желая каких-то особых перемен в политике. Текущие тренды в retail sales и предполагают, что потребление могло бы увеличиться в следующем году примерно на 4% ( г/г). Если это произойдет, то это само по себе даст рост ВВП на уровне 2,8%.

( Читать дальше )

Общаясь в течение последнего месяца с управляющими разных фондов, был несколько удивлен: практически никто не говорит о fiscal cliff – для многих это не превалирующая тема рассуждений. Но, приближаясь к концу года, все задумываются о новых идеях инвестирования, поиске альфы. И здесь, практически все задаются примерно одними и теми же вопросами: что будет в Китае, Японии, с облигациями. Почему на клиф не обращают внимания?

Перед глазами у многих стоит текущий опыт Британии, которая уже относительно давно (с момента прихода Камерона) проводит fiscal austerity program (сокращение дефицита бюджета). Британская экономика уже два года находится в стагнации. Вопрос заключается в том, что будет с американской экономикой, если она пойдет по британскому варианту.

Я более оптимистичен в отношении штатов и вот почему:

— во-первых, американские потребители, составляющие 70% экономики чувствуют себя относительно неплохо: норма сбережений упала, коррелируя с динамикой рынка труда, что по-видимому, потребители получили некоторую уверенность. Это в общем-то подтвердили и выборы США, где население, проголосовав за Обаму, фактически голосовала за сохранение статус-кво, не желая каких-то особых перемен в политике. Текущие тренды в retail sales и предполагают, что потребление могло бы увеличиться в следующем году примерно на 4% ( г/г). Если это произойдет, то это само по себе даст рост ВВП на уровне 2,8%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс