SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

probondsмонитор

PRObondsмонитор. ОФЗ, субфеды, первый корпоративный эшелон. Рынок в напряжении и рынок, думаю, подешевеет

- 08 сентября 2021, 06:52

- |

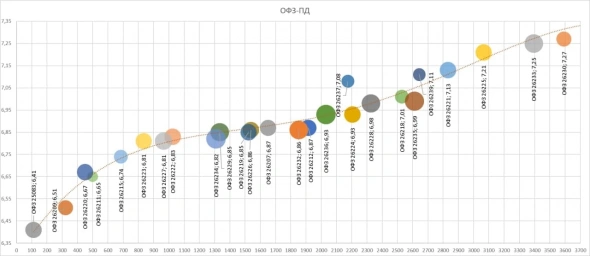

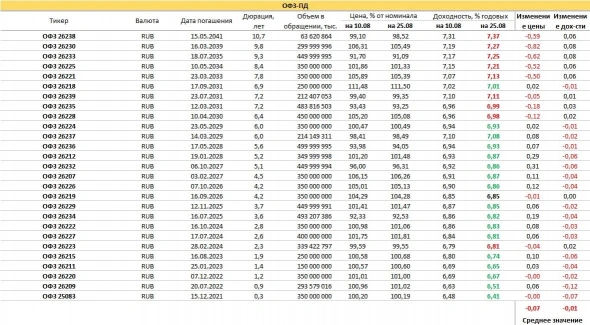

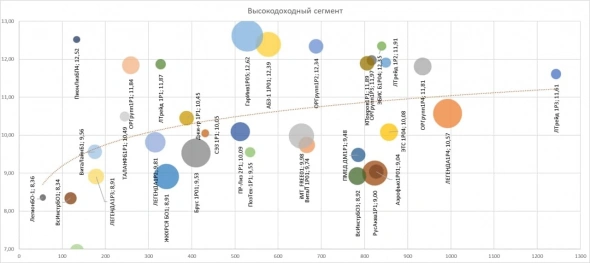

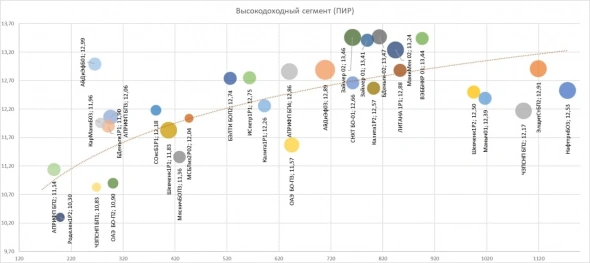

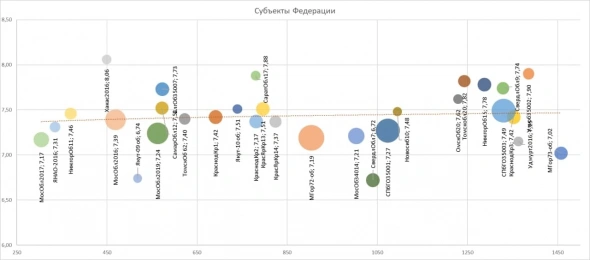

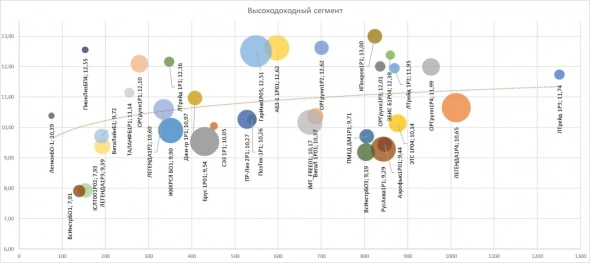

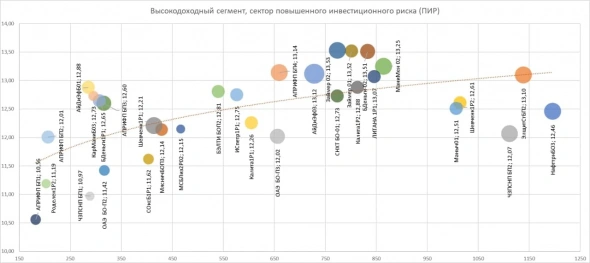

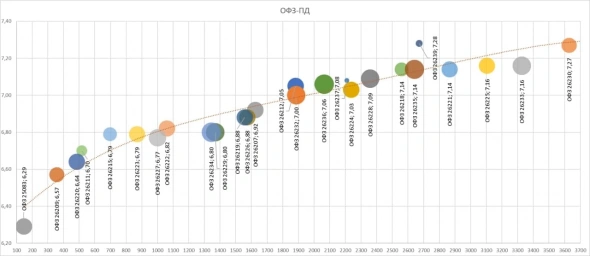

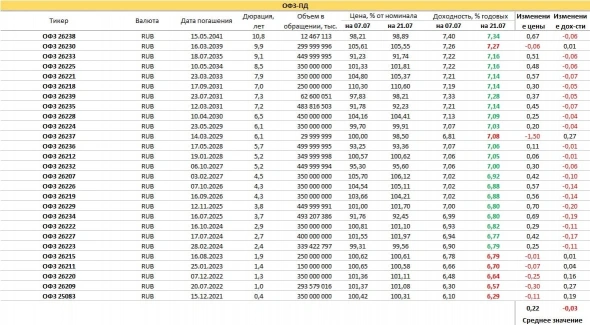

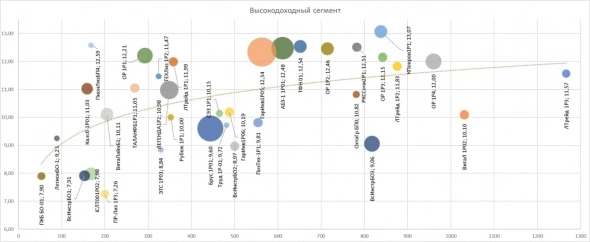

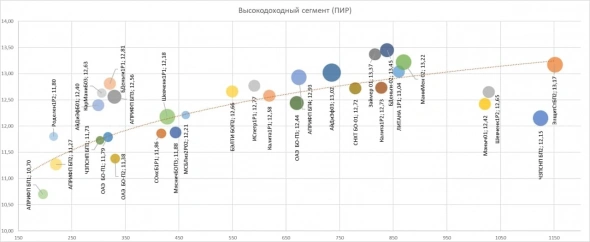

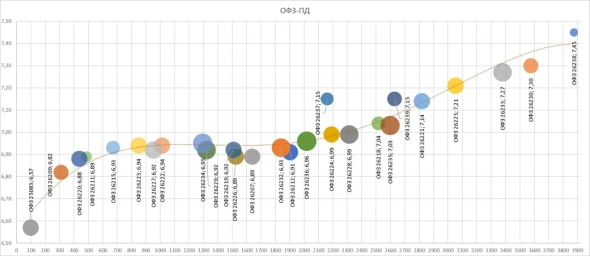

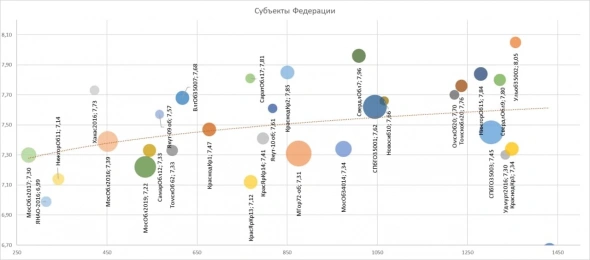

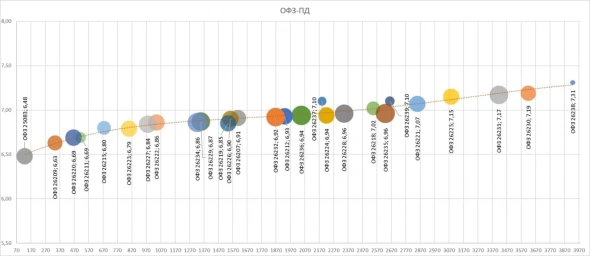

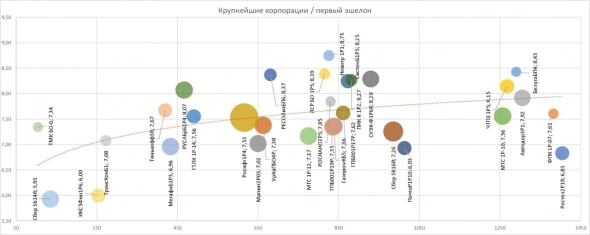

Рынок облигаций в напряжении. В ОФЗ очевидно ожидание роста ключевой ставки в эту пятницу. Средняя часть кривой доходности балансирует в районе 6,8-6,9%. При этом хвост этой кривой, длинные выпуски, все более отклоняется вверх, вероятно, в предположении, что ставка со временем окажется вблизи 7% или превысит это значение. Выше 7% ушли все выпуски региональных облигаций. Там же – основная часть корпоративных облигаций первого эшелона.

( Читать дальше )

- комментировать

- 2.2К

- Комментарии ( 4 )

Облигации МФО. Выпусков больше, чем инвесторов

- 01 сентября 2021, 06:50

- |

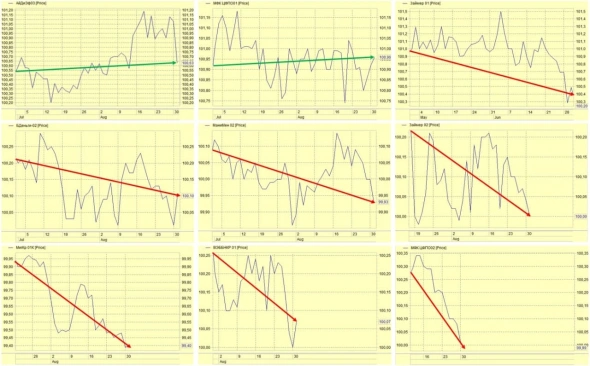

На иллюстрации динамика цен облигаций МФО с 1 июля по 31 августа. Графики справа налево и сверху вниз – от более ранних до более поздних выпусков. Первый, АйДиЭф03, размещен еще в прошлом ноябре, последний, МФК ЦФП02 – ближе к середине августа. Купоны всех выпусков варьируются в относительно узком диапазоне – от 13,5% (МФК ЦФП01) до 12,25% (МигКредит), причем для семи из девяти бумаг диапазон еще уже – от 13,0% до 12,5%.

Картинка складывается очевидная: более поздние выпуски – более быстрое ценовое падение.

Можно долго и уверенно говорить о высоком кредитном качестве эмитентов микрофинансовой отрасли. Но направление цен само за себя. Говорит оно о том, что микрофинансов на рынке слишком много. И, если напор новых размещений не ослабнет, боюсь, новые выпуски МФО могут быть не приняты или могут быть отторгнуты этим рынком при купонах ниже 13%.

@AndreyHohrin

( Читать дальше )

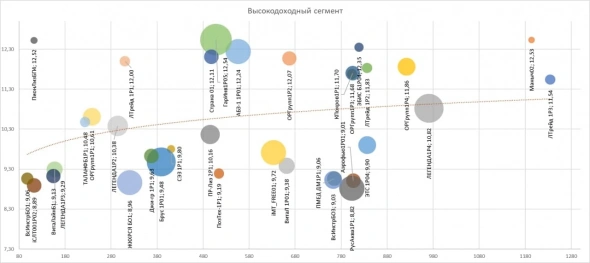

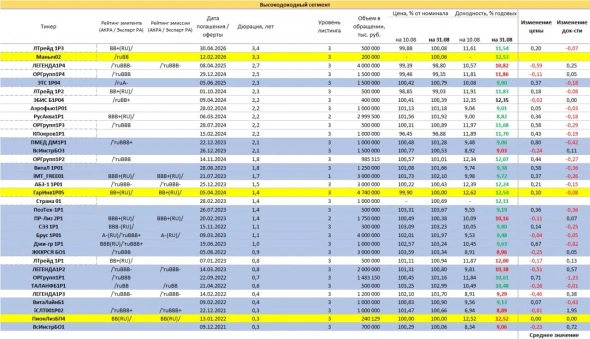

PRObondsмонитор. ВДО. Часть сегмента снижается в цене, часть - под риском снижения

- 01 сентября 2021, 06:41

- |

PRObondsмонитор. ОФЗ, субфеды, первый корпоративный эшелон. Жду котировки ниже

- 26 августа 2021, 06:46

- |

PRObondsмонитор. ОФЗ, субфеды, первый корпоративный эшелон. Плоские кривые доходностей - это риск.

- 11 августа 2021, 07:02

- |

Давно не обновляли мониторинг облигационных доходностей. Казалось бы, с последнего их среза 21 июля ни в ОФЗ и облигациях регионов, ни в первом корпоративном эшелоне серьезных изменений не произошло. Более-менее заметное снижение доходностей только в субфедах, около 0,15%. ОФЗ и корпоративные бумаги, в среднем, топчутся на месте.

( Читать дальше )

PRObondsмонитор. Цены ОФЗ выросли, субфеды под давлением. Впереди - решение по ключевой ставке

- 22 июля 2021, 06:50

- |

PRObondsмонитор. Корпоративные облигации продолжают дешеветь

- 09 июля 2021, 06:30

- |

Источник индекса чистых цен корпоративных облигаций: www.moex.com/ru/index/RUCBICP/technical/

Казалось бы, доходности ряда бумаг первого корпоративного эшелона уже достойны рассмотрения. Однако падающая динамика облигационного индекса сигнализирует и о дисбалансе между спросом и предложением в настоящий момент (навес предложения больше), и о сумрачных ожиданиях в связи с высоко вероятным повышением ключевой ставки. Если что-то теряет в цене с подобной уверенностью, наверно, оно будет через некоторое время еще дешевле.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал