Блог компании Иволга Капитал | PRObondsмонитор. Цены ОФЗ выросли, субфеды под давлением. Впереди - решение по ключевой ставке

- 22 июля 2021, 06:50

- |

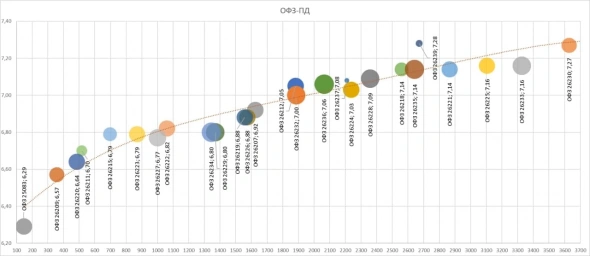

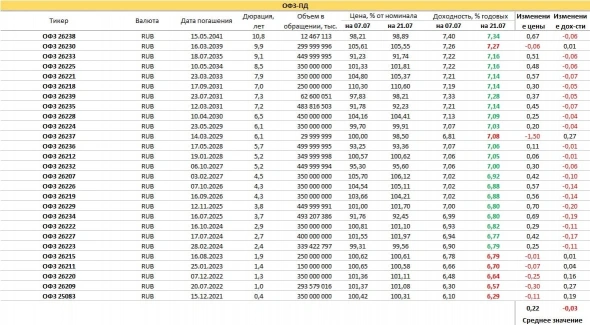

Уже завтра Банк России, по большинству прогнозов, повысит ключевую ставку. Наиболее вероятный диапазон повышения — +50-100 б.п., до 6-6,5% годовых. Ожидания этого действия в последние дни получили заметную эмоциональную окраску. Для держателей рублевых облигаций это эмоции разочарования и апатии. Такие настроения мотивируют на продажу. И, похоже, многие уже успели продать. Вчера главный индикатор облигационного рынка – ОФЗ – неожиданного вырос.

В целом, несмотря на страхи переживания, с момента последнего мониторинга 2 недели назад цены госбумаг, в среднем, повысились, а доходность снизилась, пусть и символически.

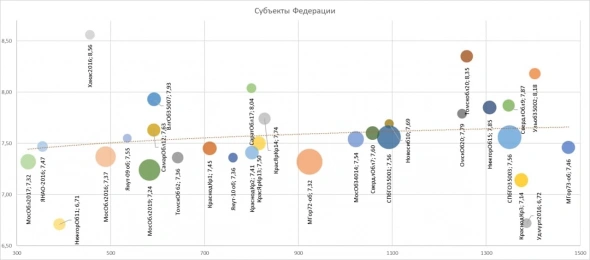

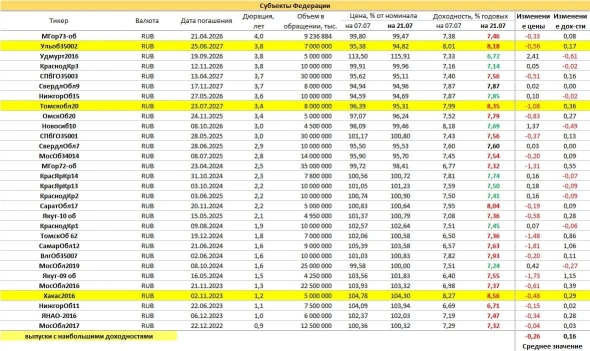

Котировки субфедов продолжают снижаться, но, скорее, по инерции. ОФЗ – высоко ликвидный и опережающий сектор, облигации регионов – относительно низко ликвидный и отстающий.

Между тем, доходности US Treasures вновь вблизи минимумов, для 10-летниего долга это 1,2% годовых. При инфляции около 5%, пусть ФРС и оценивает ее как временную. ОФЗ, даже короткие дают более 6,5%, т.е. обеспечивают премию к повышению ключевой ставки на 100 б.п., а также к текущей инфляции. 3-5-летние региональные облигации предлагают выбор из бумаг с доходностями не вблизи 7,5%.

Глядя на происходящее, думаю, страхи преувеличены, завтрашнее решение ЦБ о повышении ставки рынок госдолга не обрушит. А стабильность этого рынка позволяет надеяться и на остановку более чем полугодового падения корпоративных бумаг.

Источник графиков индексов облигаций — moex.com@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

теги блога Андрей Хохрин

- Brent

- EUR|USD

- Gold

- Goldman Group

- high yield

- IMOEX

- paper bubble

- probonds

- probondsмонитор

- RTS

- S&P500

- S&P500 фьючерс

- US500

- USD

- USD|RUB

- акции

- Андрей Хохрин

- АО Им. Т.Г. Шевченко

- АО Им. Т.Г. Шевченко облигации

- АПРИ Флай Плэнинг

- АПРИ Флай Плэнинг облигации

- банки

- библиотека

- БЭЛТИ-ГРАНД

- вдо

- вебинар

- денежный рынок

- депозиты

- дефолты

- долги деньги

- доллар

- Доллар рубль

- евро

- ецб

- золото

- Иволга Капитал

- Индекс МосБиржи

- индексная позиция

- исследования

- Ист Сайбериан петролеум

- Калита

- ключевая ставка

- ключевая ставка ЦБ РФ

- книга заявок

- колумнистика

- коронавирус

- корпоративные облигации

- корпораты

- кризис 2020

- легенда

- лизинг

- Лизинг-Трейд

- Лизинг-Трейд облигации

- макростатистика

- мсб-лизинг

- МСБ-Лизинг облигации

- Мясничий

- наше все

- Нефть

- обзор рынка

- облигации

- облигации крупнейших корпораций

- Обувь России

- Обувьрус облигации

- Объединение АгроЭлита облигации

- ОбъединениеАгроЭлита

- отчетность

- ОФЗ

- ОФЗ облигации

- палладий

- ПАО "ОР"

- Пионер-Лизинг

- повестка дня

- портфели probonds

- портфелиprobonds

- ПР-Лизинг

- прогноз

- прогнозы

- прямая речь

- роделен

- Роделен облигации

- рубль

- санкции

- сбербанк

- сделки

- скрипт

- стратегия

- субфеды

- сша

- ТД Мясничий облигации

- ТЕХНО Лизинг

- торговый эксперимент

- ФРС

- ход размещения

- хроники кризиса

- ЦБ РФ

- ЧЗПСН-Профнастил

- Шевченко

- шорт

- шорт Сбербанка

Новости тг-канал

Новости тг-канал

и потом если ставки на межбанке никак не не растут, ликвидность довели до полутора трлн, то Зачем Цб поднимать ставку? спекулянтов порабовать, рынок долгов обрушить, таких задач нет