or group (обувь россии)

OR GROUP сообщает о слиянии МКК Арифметика с Navigator Acquisition Corp

- 02 сентября 2021, 16:47

- |

OR GROUP (Обувь России)объявила о намерении совершить сделку с Navigator Acquisition Corp., компанией объединённого капитала, зарегистрированной на Канадской фондовой бирже венчурного капитала.

Согласно условиям Письма о намерениях, Компания и Navigator договорились о заключении окончательного соглашения об осуществлении слияния

предприятий («Предполагаемая сделка») Navigator и ООО МКК «Арифметика» («Арифметика»), одной из дочерних компаний Группы, которая специализируется на микрофинансовой деятельности, и затем осуществить финансирование путем выпуска акций.

Предполагаемая сделка будет являться обратным поглощением компании Navigator Компанией, при том, что «Арифметика» станет дочерней компанией Navigator в полной собственности, Компания будет владеть около 93% находящихся в обращении акций Navigator и действующие акционеры Navigator будут владеть оставшимися 7% находящихся в обращении акций.

Согласно результатам за 2020 год, «Арифметика» входит в TOP-3 рэнкинга «Эксперт РА» по объему выданных потребительских мийрозаймов и по величине чистой прибыли.

( Читать дальше )

- комментировать

- 238

- Комментарии ( 0 )

OR GROUP планирует слияние ООО МКК «Арифметика» с компанией Navigator Acquisition Corp

- 02 сентября 2021, 14:15

- |

ОР объявила о слиянии входящей в ее состав МКК «Арифметика» с Navigator Acquisition Corp. (Navigator) — компанией объединённого капитала, зарегистрированной на Канадской фондовой бирже венчурного капитала.

Сделка будет являться обратным поглощением компании Navigator со стороны OR GROUP, при том, что «Арифметика» станет дочерней компанией Navigator в полной собственности. OR GROUP будет владеть около 93% находящихся в обращении акций Navigator и действующие акционеры Navigator будут владеть оставшимися 7% находящихся в обращении акций.

( Читать дальше )

В первой половине августа сопоставимые продажи школьных товаров в OR GROUP выросли в более чем 1,5 раза

- 18 августа 2021, 09:22

- |

Сопоставимые продажи канцелярии выросли на 62% по отношению к последней неделе июля, детской обуви — на 54%. Увеличение сопоставимых продаж год к году по детской обуви составил 18%, по канцелярии, которая летом 2020 года только появилась на торговой платформе OR GROUP, — 300%.

Компания начала продавать канцелярские товары в июле 2020 года, на текущий момент работает уже с 10 поставщиками, среди которых такие известные бренды, как ErichKrause, BRAUBERG, «Феникс+» и др.

Источник: Новости (obuvrus.ru)

/Облигации и акции OR Group входят в портфели PRObonds на 8-8,5% от активов/

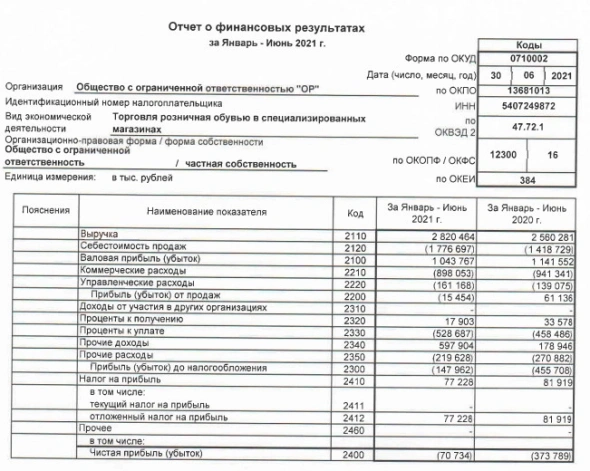

Убыток OR Group 1 п/г РСБУ сократился на 11%

- 10 августа 2021, 13:17

- |

www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1717534

( Читать дальше )

Оперрезультаты OR Group за 6 месяцев 2021

- 30 июля 2021, 07:03

- |

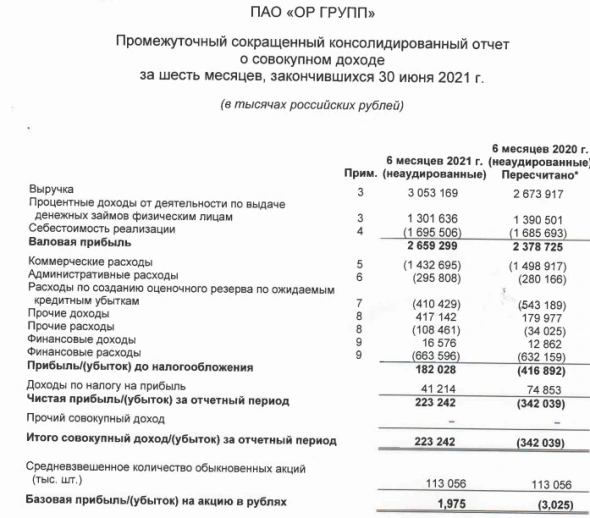

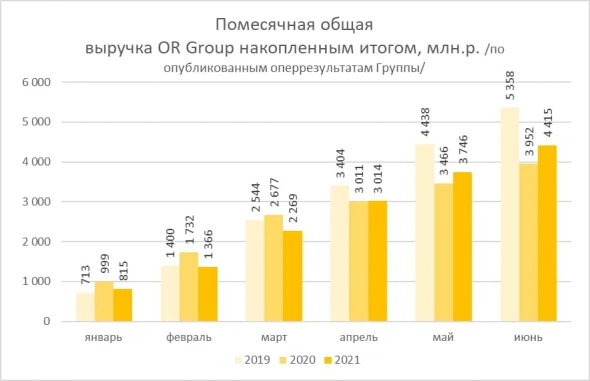

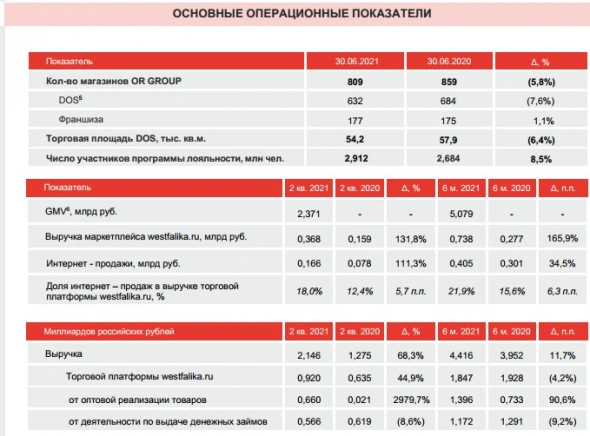

28 июля OR Group /ранее «Обувь России»/ опубликовала операционные результаты 6 месяцев 2021 года. Полугодовая отчетность по МСФО ожидается во второй половине августа. Пока же хорошо заметен рост онлайн-сегмента бизнеса и рост всего маркетплейса. Эти сегменты позволили Группе по итогам 1 полугодия 2021 превысить совокупную выручку того же периода 2020 года на 11%. До уровней выручки 2019 года всё ещё далеко. Однако, наиболее вероятно, выручка Группы в этом году продолжит постепенно увеличивать отрыв от сопоставимой прошлогодней совокупной выручки. Котировки акций и облигаций Группы отреагировали на оперрезультаты положительно.

Пресс-релиз об операционных результатах OR Group за 6 месяцах 2021 года: http://www.orgroup.ru/press_center/press_releases/48722/

/Облигации и акции OR Group входят в портфели PRObonds на 8-8,5% от активов/

@AndreyHohrin( Читать дальше )

Выручка Обувь России в 1 п/г +11,7%, до ₽4,416 млрд

- 28 июля 2021, 10:05

- |

Валовая стоимость товаров (GMV) OR Group в январе — июне 2021 года составила 5,079 млрд рублей.

Валовая стоимость товаров (GMV) компании во втором квартале равнялась 2,371 млрд руб.

Объем консолидированной неаудированной выручки группы во втором квартале увеличился на 68,3% и достиг 2,146 млрд рублей по сравнению с 1,275 млрд руб. годом ранее.

Ключевым драйвером роста стал маркетплейс, продажи которого за шесть месяцев увеличились в 2,6 разаДенежные займы также являются одним из драйверов роста показателей OR Group. Ликвидность МФО, которая входит в составе OR Group, остается стабильной: сумма займов, выданных МКК «Арифметика» во втором квартале 2021 года, увеличилась на 36,9%, рост портфеля по итогам шести месяцев составил 18,2%

Новости (obuvrus.ru)

Выручка OR Group за 6 месяцев 2021 года выросла на 11,7%, до 4,4 млрд рублей (fomag.ru)

OR GROUP запустила продажи на Wildberries по модели маркетплейс

- 28 июля 2021, 08:45

- |

OR GROUP продолжает внедрять новые схемы работы с онлайн-ритейлерами. В июле компания начала работать с крупнейшим российским онлайн-ритейлером Wildberries по системе отгрузки товаров со складов продавца. Такой формат взаимодействия подразумевает представление товаров под брендом Westfalika на интернет-площадке Wildberries, при этом товар не отгружается на склады онлайн-ритейлера. При поступлении заказ обрабатывается в личном кабинете компании-продавца, упаковывается и передается для доставки в сортировочные центры онлайн-площадки.

Источник: Новости (obuvrus.ru)

/Облигации и акции OR Group входят в портфели PRObonds на 8-8,5% от активов/

Ассортимент товаров Обувь России через маркетплейс Wildberries может вырасти в 4-5 раз

- 27 июля 2021, 13:19

- |

В первый месяц работы Обувь России разместит на платформе более 1000 SKU, в дальнейшем планирует увеличить количество товарных позиций в 4-5 раз.

Пока проект работает только в Новосибирске. В дальнейшем компания планирует подключить торговые точки из других регионов.

Новости (obuvrus.ru)

Крупный российский производитель и продавец обуви «Обувь России» Антона Титова выходит на рынок детских товаров

- 20 июля 2021, 08:08

- |

Группа получила лицензию Universal на производство до 100 тыс. пар обуви в год под брендами «Миньоны», «Мир юрского периода», «Тролли», «Спирит».

Продукт будет рассчитан на детей 3–14 лет, сейчас ведется разработка коллекций на летний и осенний сезоны этого года. «Обувь России» ориентируется на средний ценовой диапазон. Дистрибуцию планируют организовать через собственную торговую платформу Westfalika, а также через ряд сторонних площадок. Как отметил гендиректор «Обуви России» Сергей Юнг, проект позволит компании выйти на новый для себя рынок детских товаров.

Источник: «Миньоны» пойдут на сандалии – Газета Коммерсантъ № 125 (7087) от 20.07.2021 (kommersant.ru)

/Облигации и акции OR Group входят в портфели PRObonds на 8-8,5% от активов/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал