nikkei индекс

Nikkei рухнул на 5,8% на фоне снижения котировок в США. Это второе по величине единовременное падение на ТФБ за всю историю существования биржи - сильнее индекс падал только в октябре 1987 г – ТАСС

- 02 августа 2024, 09:19

- |

Котировки крупнейшей в Азии Токийской фондовой биржи (ТФБ) по итогам последних на этой неделе торгов рухнули на фоне резкого снижения индексов, зафиксированного в США. Об этом свидетельствуют данные торгов.

Ключевой индекс Nikkei, отражающий колебание курсов акций 225 ведущих компаний Японии, снизился на 5,8%, до отметки 35 909,7 пункта, опустившись ниже психологически важной отметки в 36 тыс. пунктов. Это стало вторым по величине единовременным падением на ТФБ за всю историю существования биржи — сильнее Nikkei падал только в октябре 1987 года.

Источник: tass.ru/ekonomika/21514745

- комментировать

- Комментарии ( 0 )

Nikkei \ JP 225 \ Индекс японии

- 19 апреля 2024, 10:44

- |

===

Больше сигналов и обсуждений -

в френдли чате трейдеров в телеге… забегайте !

ссыль в профиле ...

___

#nikkei #orders_In_Work 📊 \ Позиции в работе, Индекс-Японии ...

- 17 апреля 2024, 17:02

- |

=====================================================

Больше прогнозов и сигналов заранее,

в френдли чате трейдеров ... в телеге…! забегайте всем рады! :)

ссыль в профиле !

____

Японский городовой! Ничего себе, сходил за кефирчиком

- 11 апреля 2024, 01:07

- |

Банк Японии, выкупая американские долги как минимум 5 лет, ставил на обвал американского фондового рынка.

Но янки, учуев запах жареного, решили захеджироваться опционами. То есть они продают ену и скупают индекс Никей.

В конечном итоге и у тех, и у тех, в заложниках оказались бумаги.

Только у янок они коммерческие и в виде индекса, а у япошек-государственные, в виде облигаций.

И получается, у япошек пороховая бочка по мощнее. Ведь долговой рынок в первую очередь будут спасать.

В итоге, янки в лучшем случае могут рассчитывать всего лишь на пат, играя с япошками в тёмную. А вот япошки, вспоминая что они говорили года четыре назад, будут очень сильно стараться поставить сопернику мат.

Не зря же вышла недавно новость, что Блэкрок сделал ставку на японскую экономику.

Я, читая между строк, понял это иначе. Америка поставила на падение японской экономики, а япошки, на падение американской. Блэкрок стопудово пронюхали инсайд или еще хлеще, выступают от ФРС.

( Читать дальше )

Число банкротств в Японии в финансовом 2023г выросло на 30% г/г и достигло максимума за 9 лет — телеканал NHK

- 09 апреля 2024, 10:12

- |

Главной причиной столь существенного роста числа банкротств считается завершение режима послаблений и льгот, введенных в связи с пандемией коронавируса, и невозможность возврата долгов по кредитам для многих компаний.

1prime.ru/20240409/bankrotstva-847206166.html

🇯🇵 Япония — страна заходящего Солнца?

- 02 апреля 2024, 17:43

- |

📉 Японские активы в последние дни под давлением. В понедельник Nikkei225 упал на 1,4%, откатившись от психологического уровня 40 000 пунктов.

Toyota Motor ADR (US TM) подешевел на -3,6%, Mitsubishi UFJ Financial (US MUFG) почти на -3%, Honda Motor (US HMC) на -1,2%.

Причина негатива в слабой йене — из-за девальвации национальной валюты ЦБ страны уже заявил о готовности к интервенциям. Курс йены к доллару США торгуется выше психологической отметки 150, из-за чего риски интервенций высоки.

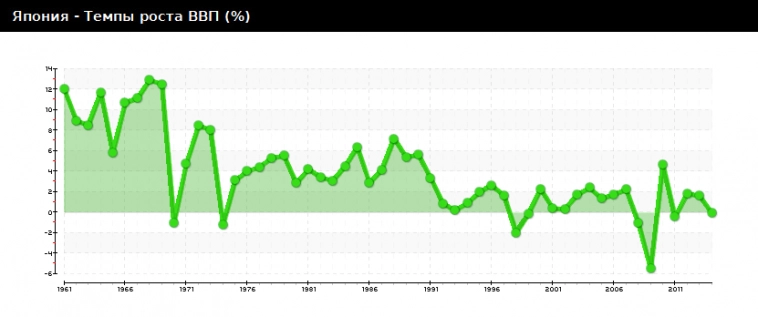

В 2023 году из-за девальвации йены Япония уступила Германии 3-е место в мире по размеру экономики, а темпы роста ВВП после некоторого оживления в 2021 году вновь опустились ниже 2% в год. При этом инфляция стала расти, но на фоне слабой экономики и национальной валюты это скорее негатив, чем позитив.

📈 Банк Японии поднял ключевую ставку впервые с 2007 года. Признаков оживления японской экономики на горизонте 4-6 кварталов не прослеживается, что окажет фундаментально негативное влияние на фондовый рынок.

( Читать дальше )

История японского экономического пузыря

- 27 марта 2024, 12:23

- |

Япония – это страна, которая в течение сорока лет, с 1950 по 1990 год, была самым ярким примером блестящего экономического успеха. Она стала первой страной за пределами европейской цивилизации, которую все без колебаний признавали высокоразвитой; более того, в экономической и технологической сфере она была одним из очевидных мировых лидеров. Стремительный рост японской экономики оставался стабильным и казалось, что скоро внутренний рынок этой страны будет уже не вторым в мире после американского, а первым. Ведь по сравнению с американцами японцы гораздо больше думали о будущем и охотнее отказывались от текущего потребления ради серьёзных выигрышей завтра. К тому же, в Японии были довольно низкие налоги, не слишком расточительные социальные программы и твёрдая валюта.

Но сегодня, Страна восходящего солнца уж не та, что была. Скажем прямо: она переживает самую настоящую экономическую катастрофу, которая длится уже 30 лет. Возьмём, например, японский фондовый индекс Nikkei: в 1989 году он составлял 40000, к 1997 году упал до 18000, в 2001 году колебался в районе 12000, в 2009 году снизился до уровня около 7000 и только к 2021 — поднялся до уровня 30000.

( Читать дальше )

Японский индекс Nikkei 225 впервые в истории превысил 40 000 пунктов

- 18 марта 2024, 09:08

- |

Японский рынок уже более 30 лет ходит в боковике. Вложенные в 1989 году 370 долларов сейчас стоили бы всего 200 (это в реальных деньгах с учетом инфляции).

( Читать дальше )

Безумие японских рынков 80-x - несколько интересных фактов

- 17 марта 2024, 21:03

- |

Индекс акций Nikkei наконец-то в 2024 году превысил свой уровень времен пузыря 1990 года... (прошло 34 года!!!)

Давайте вспомним, что происходило на пике японского пузыря в конце 1980-х.

- Ипотечные кредиты выдавались на 100 лет;

- В 1991 году недвижимость в Токио стоила в 40 раз дороже, чем аналогичная недвижимость в Лондоне. Пожизненного заработка среднего офисного работника было недостаточно, чтобы купить даже небольшую квартиру в Токио;

- Общая стоимость недвижимости в Японии в 1991 году оценивалась в 20 триллионов долларов, что было в 5 раз больше, чем в США, и в 2 раза больше, чем совокупная стоимость мировых фондовых рынков!;

- Якудза активно занималась заимствованиями, спекуляциями и часто работала рука об руку с инвестиционными банкирами. Один из главарей банды Сусуму Исии в 1987 году получил 50-кратную прибыль от своего инвестиционного фонда и использовал вырученные средства для строительства новой штаб-квартиры стоимостью 113 000 долларов за квадратный метр;

( Читать дальше )

BlackRock и другие финансовые менеджеры сделали крупные ставки на Японию

- 15 марта 2024, 16:12

- |

BlackRock и другие финансовые менеджеры сделали крупные ставки на Японию

© Reuters. USD/JPY+0,29% JGB-0,07%

© Reuters. USD/JPY+0,29% JGB-0,07% Investing.com — Еще до заседания Банка Японии, на котором он собирается поднять процентную ставку, тем самым выведя ее с отрицательной территории, крупнейшие финансовые менеджеры на Западе обратили внимание на эту страну и начали скупать акции японских предприятий, увеличивать короткие позиции по государственным облигациям и делать ставку на иену, пишет Bloomberg.

Крупнейшая профсоюзная группа Японии объявила о достижении лучших, чем ожидалось, соглашений по годовой заработной плате в стране. Краткосрочная процентная ставка Банка Японии может вырасти с минус 0,1% до 0,25% в конце 2024 года. На этом фоне доходность гособлигаций снова пошла в рост, а слабая иена стимулирует экспортеров. Все это не могло не привлечь таких инвесторов, как BlackRock Inc. и Man Group Plc.

Именно они первыми усмотрели возможности дальнейшего роста японских акций по мере восстановления экономической активности в стране. RBC BlueBay Asset Management сделала короткую ставку по 10-летним государственным облигациям, а Abrdn plc и Robeco сделали «бычьи» ставки на иену.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал