jpmorgan

Goldman Sachs, Bank of America и JPMorgan заплатят в общей сложности более $50 млн из-за непредоставления информации о свопах — Комиссия по срочной биржевой торговле США (CFTC)

- 02 октября 2023, 17:12

- |

Goldman Sachs оштрафован за то, что недостаточно контролировал внушительный список операций своих дилеров по свопам, и за «беспрецедентное непредоставление данных, касающихся свопов», пояснила комиссия.

JPMorgan оштрафован за нарушения, связанные с передачей информации по свопам, а Bank of America — за «ненадлежащий контроль за предоставлением данных о свопах и несоблюдение обязательств, связанных с ними», добавила комиссия.

1prime.ru/banks/20231002/841871175.html

- комментировать

- 274

- Комментарии ( 1 )

Это важно: Экспирация опционов в фонде JPMorgan может стать еще одним катализатором для падения S&P 500

- 29 сентября 2023, 12:46

- |

В эту пятницу 29.09.2023 должна произойти квартальная экспирация пут-опционов на S&P 500 фонда JPMorgan Hedged Equity Fund #THEQX c активами в $16 млрд. Цена страйка составляет 4210 п. по индексу, что примерно на 2.3% ниже текущего уровня. Ситуация может усилить текущую распродажу на рынке.

-----------------------------------------------

Получите еще больше инвестиционных идей на нашем Телеграмм канале — по ссылке https://t.me/+qK_iGOPp7ulhNTky

----------------------------------------------

В случае если индекс опустится до цены страйка в ближайшие два дня, у дилеров опционов откроется длинная позиция после экспирации. Для её закрытия и возвращения к нейтральному уровню им потребуется открыть короткие позиции по индексу на аналогичный объем. Обычно, рынок особенно подвержен влиянию этих изменений, когда S&P 500 вплотную приближается к страйкам крупных сделок.

Фонд JHEQX известен как «кит» на рынке деривативов из-за объема контрактов, а также хорошо известные стратегии, которым следуют другие участники рынка. Не один раз экспирации и ребалансировки в JHEQX оказывали влияние на динамику S&P 500.

( Читать дальше )

JPMorgan прогнозирует крах рынка до конца 2023 года

- 27 августа 2023, 19:09

- |

Главный стратег по акциям США JPMorgan Дубравко Лакос считает, что ралли фондового рынка в этом году закончено, поскольку существует множество факторов, которые будут оказывать давление на рынок до конца 2023 года, пишет Business Insider.

Эксперт предупредил инвесторов о наиболее важных факторах, которые будут оказывать влияние на рынок. В частности, это высокое отношение цен акций к доходам, поскольку в настоящее время средний показатель P/E для компаний, входящих в расчет индекса S&P 500, торгуется на уровне 20х. Лакос называл этот уровень потолком. Он также отметил чрезмерные «бычьи» настроения инвесторов, что контрастирует с началом года, когда преобладали «медвежьи».

Он также допустил, что денежно-кредитная политика останется жесткой. По словам Лакоса, ФРС будет удерживать процентные ставки на высоком уровне до конца года и вряд ли начнет снижать их в ближайшее время. Фискальная политика будет ужесточаться. По словам Лакоса, 2023 год стал годом «масштабного смягчения бюджетной политики», поскольку правительство выделило $1,8 трлн, однако в 2024 году федеральные расходы, вероятно, значительно сократятся, что может повлиять на экономический рост.

( Читать дальше )

Ралли на фондовом рынке США в 2023г закончено, поскольку есть огромный набор факторов, которые будут оказывать давление на рынок — главный биржевой стратег JPMorgan

- 25 августа 2023, 16:34

- |

1. Цены на акции высоки относительно прибыли (P/E). S&P500 в настоящее время торгуется около соотношения цены к прибыли в 20, уровня, который Лакос называет «потолком».

2.Позиции инвесторов слишком оптимистичны. Это контрастирует с началом года, когда инвесторы были настроены чрезмерно медвежьими, сказал Лакос. Только за июнь инвесторы вложили в акции 45 миллиардов долларов, согласно данным Bank of America.

3. Денежно-кредитная политика, вероятно, останется жесткой. Чиновники ФРС, скорее всего, сохранят процентные ставки повышенными до конца года и вряд ли начнут снижать в ближайшее время, поскольку они продолжают следить за инфляцией, сказал Лакос.

4. Налогово-бюджетная политика станет более жесткой. 2023 год был «годом масштабного смягчения бюджета», поскольку правительство потратило 1,8 трлн долларов, сказал Лакос, но федеральные расходы, вероятно, значительно сократятся в 2024 году, что может оказать давление на экономический рост.

( Читать дальше )

JPMorgan: экономического спада в США в ближайшее время ждать не стоит, прогноз рецессии отложен до 2024 года, если она вообще случится — Business Insider

- 08 августа 2023, 10:41

- |

Согласно пятничной заметке JPMorgan, не стоит ждать экономического спада в США в ближайшее время.

Банк стал последним банком с Уолл-стрит, который отложил свой прогноз рецессии до 2024 года, если это вообще произойдет. Bank of America стал первым банком с Уолл-стрит, который ранее на прошлой неделе отложил прогноз рецессии на 2023 год.

Согласно JPMorgan,экономический рост в третьем квартале года по-прежнему выглядит «уверенным», и, хотя риски рецессии в следующем году повышены, все еще может быть период «скромного, ниже среднего» экономического роста.

И замедление роста не приводит к рецессии.

«Раннее обобщение данных за третий квартал свидетельствует о том, чтоэкономика расширяется здоровыми темпами, и мы пересматриваем наши показатели реального роста ВВП в годовом исчислении в текущем квартале с 0,5% до 2,5%», — сказал Майкл Фероли из JPMorgan. — Учитывая этот рост, мы сомневаемся, что экономика быстро потеряет достаточно импульса, чтобы перейти к умеренному сокращению уже в следующем квартале, как мы ранее прогнозировали".

( Читать дальше )

JPMorgan считает, что цена на золото достигнет 2175 $ за тройскую унцию в 4-м кв 2024 г — Bloomberg

- 27 июля 2023, 10:28

- |

Падение реальной доходности в США станет “значительным драйвером” для драгоценного металла, когда Федеральная резервная система начнет снижать ставки, что должно произойти во втором квартале следующего года, сказал Грег Ширер, исполнительный директор global commodities research.

Банк установил среднюю целевую цену на слитки в 2175 долларов за унцию в последнем квартале 2024 года, при этом риски смещены в сторону повышения на фоне прогноза умеренной рецессии в США, которая, вероятно, наступит незадолго до того, как ФРС начнет смягчение.

www.bloomberg.com/news/articles/2023-07-26/jpmorgan-sees-gold-charging-to-records-in-2024-as-fed-cuts-rates?srnd=markets-vp

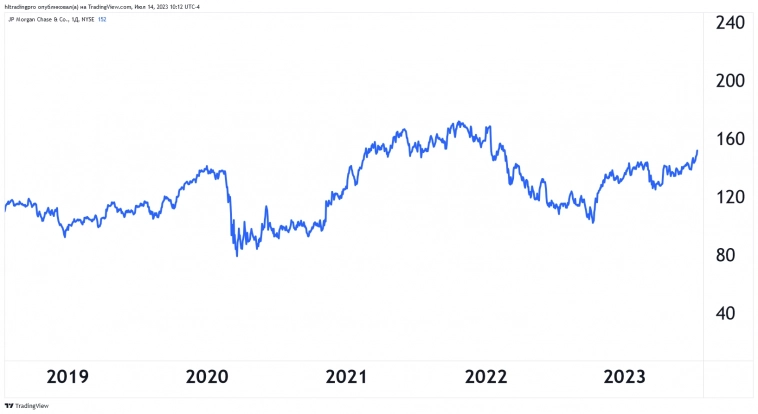

JP Morgan - отчет лучше ожиданий.

- 14 июля 2023, 17:19

- |

JP Morgan отчитались за II квартал:

выручка: $41.3 млрд

(+34% YoY, +8% QoQ)

прибыль: $14.5 млрд

(+67% YoY, +15% QoQ)

выручка CIB*: $12.5 млрд

(+4% YoY, -8% QoQ)

PCL**: $2.9 млрд

(+163% YoY, +27% QoQ)

источник: jpmorganchase.com

* Corporate & Investment Bank

** Provision for credit losses

*** JPM +2.5% после отчета

Комментарий JP Morgan:

• Мы сообщили об еще одном квартале сильных результатов. Мы справимся с любыми новыми требованиями, как мы уже демонстрировали это ранее.

• Почти все направления нашего бизнеса в этом квартале продолжили расти.

• Экономика США по-прежнему устойчива. Потребители по-прежнему тратят избыточные денежные средства, хоть и немного медленнее. Рынки труда несколько смягчились, но рост рабочих мест остается сильным.

• Война на Украине имеет большие потенциальные последствия для геополитики и мировой экономики.

источник: jpmorganchase.com

Что пишут в СМИ:

• Прибыль JPMorgan превысила $14 млрд. (wsj.com)

* JPM +2.5% на премаркете

• JPMorgan увеличивает прибыль за счет более высоких ставок (ft.com)

( Читать дальше )

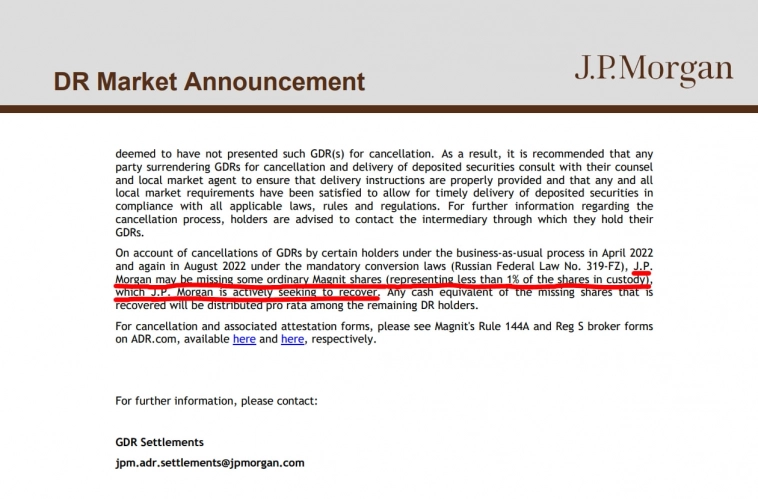

JP Morgan потерял акции Магнита

- 13 июля 2023, 17:54

- |

Ничего необычного, просто JP Moron потерял 1% акций, которыми была подкреплена программа депозитарных расписок компании Магнит.

Об этом стало известно из их письма держателям, которым JP Moron уведомил клиентов о том, что расписки будут погашены, акции — проданы в рамках выкупа, а деньги — распределены среди держателей расписок.

JP Moron обвиняет во всём неких схематозников, которым удалось дважды сконвертировать одни и те же расписки — в апреле и в августе. Он по-прежнему активно ищет пропавшие акции, но предупреждает, что возникший убыток не компенсируется банком, а будет распределен среди всех оставшихся держателей расписок.

А ведь мы даже представить себе не можем, сколько ещё миллиардов утекло в рамках таких вот конвертаций российских бумаг. Судя по тому, что Reuters оценил описываемую ситуацию как «Полный хаос», это может быть не единичным случаем.

Современная мировая финансовая система — очень надёжно!

Насколько силён потребитель? | JP Morgan

- 12 июня 2023, 12:09

- |

▫️ Потребители становятся более консервативными в своих расходах, что приводит к смещению в сторону услуг, а не товаров. Все больше потребителей снижают расходы и Walmart является одним из примеров этого, демонстрируя впечатляющие продажи за счет снижения цен.

▫️ Неопределенная потребительская среда и страх перед рецессией заставляют компании принимать более консервативные стратегии. В целом, компании способны пережить умеренную рецессию, которая ожидается в конце 2023 — начале 2024 года. В худшем случае они могут увеличить промоакции, что приведет к снижению маржи.

▫️ Продажи новых автомобилей растут девять месяцев подряд, до 9% в годовом исчислении с начала года по апрель. Хотя этот рост отражает ослабление дефицита полупроводников и других проблем с поставками, он также сопровождается более высокими, чем в среднем, ценами на новые автомобили. По мере того, как запасы постепенно пополняются, отложенный спрос восполняется.

▫️ В то время как рост занятости и заработной платы продолжает стимулировать продажи новых автомобилей, растущие процентные ставки являются постоянной проблемой для спроса.

( Читать дальше )

Риск кредитного кризиса

- 08 мая 2023, 14:53

- |

Риск кредитного кризиса.

Увидим ли мы большой финансовый кризис?

Тут стоит подумать над тем, что вы вкладываете в слова финансовый кризис.

Если мы говорим о банкротствах банков, которые происходят в последнее время, то это достаточно нелепая история.

Ни один из банков типа First Republic Bank не имел действительно слабого баланса, банкротства были вызваны в основном массовым оттоком депозитов и невозможностью банков так быстро найти деньги, замороженные в долгосрочных облигациях.

Хотя мы всё чаще слышим о дефолтах, например, одним из последних был дефолт Blackstone.

Американская инвестиционная компания Blackstone Inc объявила дефолт по облигациям на сумму 531 млн евро ($562,5 млн), обеспеченным портфелем офисов и магазинов, принадлежащих финской компании Sponda Oy, поскольку рост процентных ставок ударил по европейским ценам на недвижимость.

Все без исключения дефолты были по коммерческим ипотечным ценным бумагам (CMBS).

Но общий процент просрочек по CMBS находится на минимальном уровне, который даже близко не сопоставим с 2008 годом.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал