ipo 2023

КИТ Финанс: Мосгорломбард.IPO

- 07 декабря 2023, 16:28

- |

Мосгорломбард #MGKL

⚡️Объявил о размещении акций на Московской бирже.

📌Официальное сообщение эмитента (https://ir.mosgorlombard.ru/news-center/news/pao-mgkl-gruppa-mosgorlombard-obyavlyaet-diapazon-tseny-pervichnogo-publichnogo-razmeshcheniya-ipo-a/)

— Размер стандартного лота равен 100 (сто) Акциям.

— Валюта расчетов – российские рубли.

— Величина шага цены установлена равной 0.0005 руб.

📌Подробнее на сайте Московской биржи (https://www.moex.com/n65923?nt=0)

— Ценовой диапазон IPO установлен на уровне от 3,1 – 3,5 рублей за одну акцию

— Подача заявок: с 7 декабря до 13 декабря 2023г.

🔔Инвесторы, участвовавшие в IPO, получат право через 6 месяцев дополнительно купить по цене IPO акции в количестве до 20% от количества приобретенных в рамках IPO.

____________________

📌Поучаствовать в IPO через КИТа можно, подав голосовое поручение.

📞Заявки принимаются по телефону 8 800 101 00 55, доб. 3

- комментировать

- 272

- Комментарии ( 1 )

Параметры и сроки сделки.

- 07 декабря 2023, 09:08

- |

Объявляем официально: Советом директоров ПАО «МГКЛ» установлен ценовой диапазон на уровне 3,1–3,5 рублей за одну обыкновенную акцию. Уже сегодня, 7 декабря, начинаем сбор заявок!

Ещё немного важных данных:

Тикер — MGKL

В рамках IPO инвесторам будут предложены акции дополнительной эмиссии ценных бумаг. Общий объём размещения предположительно составит до 322 580 000 акций.

Ожидается, что по результатам IPO доля акций группы в свободном обращении (free-float) может составить до 36 %.

Итоговая цена размещения будет определена по результатам сбора заявок, который завершится 13 декабря 2023 года.

Компания и её аффилированные лица (с исключениями, описанными в полном тексте документа), а также основные акционеры, владеющие в настоящее время в совокупности более 84% обыкновенных акций, принимают на себя стандартные обязательства по лок-апу в 180 дней по его завершении.

Инвесторы, участвовавшие в IPO, получат право через 6 месяцев после даты завершения сделки дополнительно приобрести по цене IPO акции компании в количестве до 20% от количества акций компании, приобретённых ими в рамках IPO.

( Читать дальше )

Мосгорломбард (ПАО “МГКЛ”) выходит на IPO

- 07 декабря 2023, 09:03

- |

Мосгорломбард (ПАО “МГКЛ”) выходит на IPO по схеме cash in 📩 (деньги пойдут на развитие компании).

Кроме собственно ломбардных займов 💵 компания занимается ресейлом высоколиквидных товаров, а так же оптовой скупой и переработкой лома драгоценных металлов.

На деньги по IPO компания хочет реализовывать свою стратегию роста. Ребята планируют активно участвовать в консолидации отрасли:

В планах рост 📈 до 150 отделений к 2025 году (сейчас 109).

Рост доли в Московском регионе до 40% к 2027г.

Рост доли в направлении ресейл до 3%-5% опять же к 2027г.

📄 Осенью рейтинговое агентство «Эксперт РА» повысило кредитный рейтинг АО «МГКЛ» до уровня ruBВ-

📱 По заявлениям компании за 9 мес 2023г доля клиентов online выросла до 47%

Опцион это модно

Компания предоставит участникам IPO 6-месячный опцион на покупку 20 акций Мосгорломбарда за каждые 100 купленных на IPO акций. Цена покупки в этом случае будет равна цене акций на IPO. Акции для исполнения опциона будут реализованы действующими акционерами.

( Читать дальше )

IPO СовКомБанка: ищем скелеты в шкафу, и находим… Но в IPO участвуем

- 07 декабря 2023, 07:48

- |

О размещении

· Free float (акции в свободном обращении): <5%

· Оценка банка: 200-219 млрд. рублей

· Цель: развитие, продаются новые акции, действующие акционеры не выходят из бизнеса

· Сбор заявок до 14.12.2023

О компании

В представлении не нуждается: крупный российский банк, входит в ТОП 10. Третий по величине активов частный банк после Альфы и МКБ.

( Читать дальше )

IPO «СОВКОМБАНКА»: НЕ СБЕРОМ ЕДИНЫМ ⁉️

- 06 декабря 2023, 21:05

- |

🚩 Последней компанией из финансового сектора на IPO выходила — CARMONEY (#CARM)

Почему IPO Соквомбанка привлекает внимание и не станет ли оно таким же провалом как IPO CARMONEY (-25% для инвесторов) ❓

Подать заявку на участие можно до 12:00 (МСК) — 14 декабря

🔴 Ключевые инсайты по компании:

— #SVCB — является одним из частных системно-значимых банков России и входит в ТОП-10 крупнейших

— Является сильным игроком на рынке автокредитования (ТОП-3)

— Предлагает B2C клиентам карту с самой длинной рассрочкой

— 57% кредитного портфеля — корпоративные клиенты

— Розничный портфель: Авто — 31%, Ипотека — 30%, Потреб — 22%, Халва — 17%

— Корпоративный портфель: Средний и крупный — 75%, Малый — 22%, Прочие — 3%

— Из 15 млн клиентов 42% активных (не менее 1 транзакции в месяц и (или) хранит 1 тыс. руб.)

🔴 Факторы роста и стоимости:

— За последние 10 лет капитал вырос в х22 раза (с 12 до 269 млрд)

— С 2018 г. база розничных клиентов выросла в х3.3 раза

( Читать дальше )

Мосгорломбард: подготовка к IPO

- 06 декабря 2023, 18:27

- |

👉 IPO будет кэш-ин, все средства пойдут в компанию, free-float по результатам IPO может составить до 36%

👉 Размещается материнская компания Группы — ПАО “МГКЛ”.

👉 Финальная оценка не объявлена, ранее компания планировала привлечь до 1 млрд рублей в капитал компании

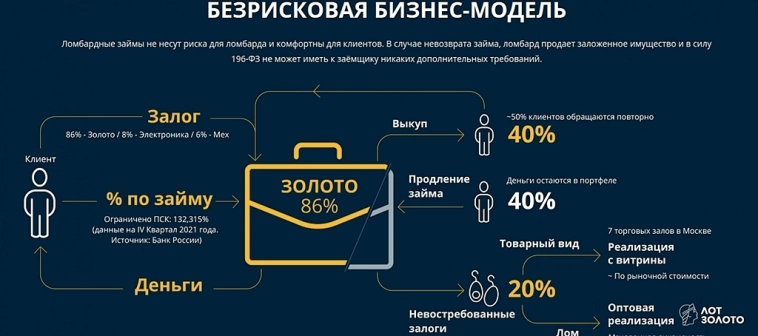

👉 Мосгорломбард из себя сейчас представляет: ломбардную деятельности (это пока основной бизнес), ресейл высоколиквидных товаров и оптовая скупка и переработка драгоценных металлов. Большая часть бизнеса работает с золотом — портфель на 90% обеспечен золотом.

👉 Компания планирует вырасти со 109 до 150 отделений к 2025 году. И планирует увеличить долю присутствия в Московском регионе до 40% к 2027 году. Рынок ломбардов находится под серьезным регулированием, что способствует уходу серых и малых игроков. Таким образом, доли рынка консолидируются крупными игроками, к которым Мосгорломбард также относится.

👉 В ресейле компания планирует нарастить свою долю до 3-5% к 2027 году, что возможно за счет высокого потенциала рынка, текущим растущим спросом на товары вторичного рынка и за счет использования имеющихся логистических и автоматизированных решений крупных площадок, где присутствует группа. Емкость рынка ресейла к 2027 году может вырасти в 3 раза до 3 трлн рублей.

( Читать дальше )

Мосгорломбард - готовимся к IPO!

- 06 декабря 2023, 08:40

- |

Один из ведущих игроков на рынке ломбардной деятельности в Московском регионе — Мосгорломбард, планирует провести IPO на Московской бирже. Начало торгов ожидается в декабре, и компания намерена разместить до 322,6 млн акций, что предполагает free-float до 36%.

Почему это размещение может быть интересным? Компания выходит на IPO с доказанной эффективностью стратегии развития. С 2020 по 2023 гг. (когда Группа завершила первый этап стратегии и кратное масштабирование) выручка и кредитный портфель выросли в 6 раз, а чистая прибыль в 8 раз.

Привлеченные средства от IPO уйдут на развитие бизнеса (cash in) по трем ключевым направлениям: расширение доли присутствия в сегменте ломбардных займов, наращивание доли на рынке ресейла и развитие вторичного рынка драгоценных металлов.

Во-первых, в планах руководства увеличить количество отделений в Московском регионе со 109 до 150 к 2025 году. В перспективе до 2027 года Группа планируем увеличить кратно свою долю на рынке ломбардов в регионе с 11% до 40%.

( Читать дальше )

Книга заявок на IPO Совкомбанка уже переподписана втрое.

- 05 декабря 2023, 20:03

- |

Об этом сообщил совладелец банка Сергей Хотимский. Совкомбанк хотел привлечь 10 млрд руб.

Заявок уже подано на 30 млрд руб.

Что все так ломятся участвовать в IPO ?

В большинстве случаев, после IPO можно купить дешевле.

С уважением,

Олег.

Новые подробности по IPO Совкомбанка!

- 05 декабря 2023, 19:04

- |

👀 Книга заявок на IPO Совкомбанка уже переподписана втрое

Об этом сообщил совладелец банка Сергей Хотимский. Совкомбанк хотел привлечь 10 млрд руб. Значит, заявок уже подано на 30 млрд руб. Это немаленький объем.

Таким образом, аллокация, то есть доля исполненных заявок уже составит 1/3. На примере – я поставил заявку на 200 тыс. рублей, с учетом переподписки в 3 раза получу акций Совкомбанка на 70 тыс. рублей.

В теории: чем выше спрос – тем ниже аллокация, и тем больше компания имеет потенциал к росту. Дело в том, что инвесторы, которые желали купить акции на IPO, но которым они не достались – захотят покупать бумаги уже на вторичном рынке.

На практике не всегда так — на IPO Астры теория сработала, а вот на IPO Henderson — нет, возможно, пришли спекулянты, которые хотели заработать как на Астре и открывали маржинальные позиции.

Я покупаю Совкомбанк не спекулятивно, а потому что для этого есть фундаментальные причины. Сделка может реализовать свой потенциал как быстро, так и на горизонте года. В отличие от того же Henderson, Совкомбанк фундаментально недооценен.

( Читать дальше )

⚠️Новое IPO Совкомбанк.

- 05 декабря 2023, 15:03

- |

Что известно?

⏺Сбор заявок производится до 14 декабря

⏺Размещение пройдёт 15 декабря

⏺Компания разместит всего 4%

(₽10 млрд)

⏺Коридор размещения 10.5-11.5₽

⏺IPO Совкомбанка станет первым публичным размещением юрлица, находящегося под санкциями США и первым за восемь лет банковским IPO в России

Ажиотаж на рынке вокруг данного IPO очень сильный. Многие крупные институционалы будут принимать участие. Много рекламы и «зазывал». Маркетинг на уровне.

Помните, что я писал вам про толпу ???

Мое мнение, что если не буду участвовать в данном IPO, то ничего не потеряю. Не вижу логики в данных IPO, так как все зависит от рекламной компании и количества поданных заявок.

Рынок последнюю неделю в красной зоне, а успешность IPO напрямую зависит от фазы рынка.

Думаю, что первоначальный импульс на 10-15% мы сможем получить, но что будет потом одному маркет-мейкеру известно.

Переподписание заявок уже случилось и получить 1-10% аллокации, как было с $ASTR, не думаю, что сильно интересно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал