iMOEX

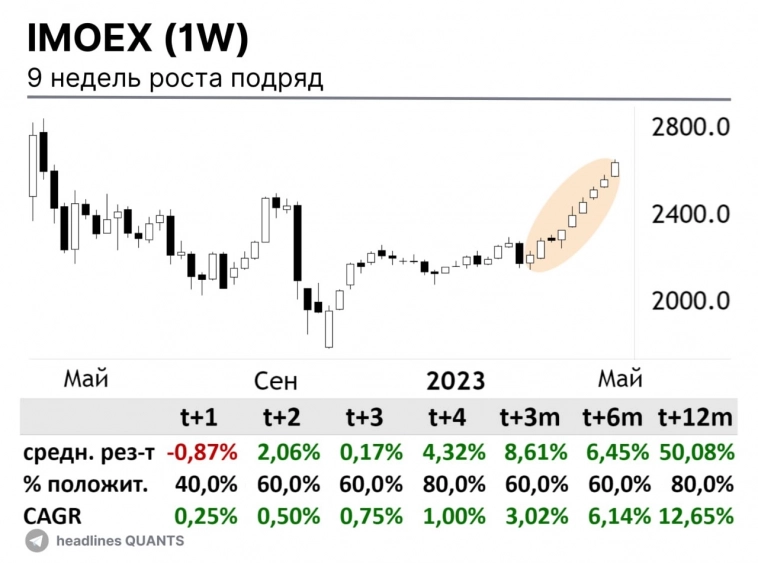

IMOEX - сигнал основанный на статистике.

- 29 апреля 2023, 09:20

- |

сигнал: рост 9 недель подряд

дата сигнала: 21.04.23

инструмент: IMOEX

данные для теста: с 1997 г.

кол-во случаев: 5

частота: 0.2 раз в год

all-time CAGR: 12.64%*

Несмотря на то, что индекс растёт уже довольно долго, мы видели, что в истории были даже более продолжительные серии роста. К тому же, сигнал «рост 9 недель подряд» говорит в пользу продолжения роста (однако, количество случаев довольно мало для однозначных выводов)

источник: headlines Q.

* CAGR — среднегодовой темп роста индекса IMOEX с 1997

- комментировать

- Комментарии ( 0 )

Про рынок 28,04

- 28 апреля 2023, 08:18

- |

Поста накануне не было, т.к. не имело смысла повторяться, но вчера наконец-то началась «движуха». Начну с новостей.

Минфин России подготовил законопроект, касающийся запуска программы долгосрочных сбережений граждан. Новый инструмент позволит гражданам, не имеющим специальных знаний в области инвестиций, сформировать долгосрочные сбережения с последующим их инвестированием в финансовые инструменты, причем это надежные инструменты и инвестирование будет находиться под соответствующим контролем. Доходности по таким инструментам на среднесрочной перспективе выше, чем доходности по депозитам в коммерческих банках. — Силуанов. Всеми средствами государство пытается добыть деньги. Денег с компаний им мало, дело за «улицей». Сначала реорганизация пенсионной реформы, теперь это предложение. Когда государство заботилось о простом населении? Почти никогда!!! Осторожней с государством!!!

Международные резервы РФ за неделю снизились на $3,1 млрд, до $597,1 млрд. Вышла статистика

( Читать дальше )

История масштабных коррекций российского рынка акций за последние 20 лет

- 27 апреля 2023, 15:56

- |

Если взять коррекции >20% от максимума индекса Мосбиржи, то таких коррекций за последние 20 лет было всего 14.

Всего 1 раз за 20 лет такая коррекция случилась дважды в течение 1 года (в 2004 году, когда «приземлили» Юкос).

В 2005, 2013,2015,2016,2018,2019 годах не было ни одной коррекции более 20%.

То есть средняя частота таких коррекций составляет всего 1 раз в 1,5 года.

Самые продолжительные периоды без значительных коррекций:

👉 2014-2017: 152 недели (почти 3 года)

👉 2017-2020: 137 недель (2,6 года)

То есть любителям покупать на откатах в худшем случае пришлось бы ждать 2,5-3 года.

Коррекции >30% случились 8 раз (1 раз в 2,5 года).

Тот, кто хотел бы дождаться коррекцию в 30% мог ждать более 8 лет (с 2011 по 2020).

Коррекции >50% случаются 1 раз в 8-9 лет.

markets report 26/4/23

- 26 апреля 2023, 10:45

- |

Всем дождливая среда! Выпуск 280

Уолл Стрит похоже вышел из спячки и вчера нарисовал 1е серьезное движение за последнее время. Опасения рынка насчет замедления экономики усилились после замедления потребительского доверия до 9ти месячного минимума. И фондовые индексы просели от 1 до 2%, что выглядит существенным, учитывая топтание на месте за последние пару недель. Но опять же несмотря на первый шаг к коррекции, пока она ожидается плавной, и не исключено, что, к примеру, сегодня индексы попробуют чутка отыграться перед тем, как пойти дальше вниз. Индекс SnP500 может вернуться к 4100 после чего попытается пойти еще ниже.

Крупные техи GOOG и MSFT отчитались хорошо, и по классическому правило Уолл стрит — раз положительные ожидания превратились в фактически хорошие новости в виде отчетности, то настало время продавать. Поэтому акции перешли к коррекции от своих локальных highёв и думаю могут просесть еще чуть пониже. Потащив за собой NASDAQ, который то же прошел 12 000 пунктов и похоже попробует добраться до 11 500 пунктов.

( Читать дальше )

Про рынок 26,04

- 26 апреля 2023, 07:23

- |

Поста накануне не было, т.к. не имело смысла повторяться. Начну с новостей.

Уже три крупные голубые фишки – Сбербанк, «Новатэк» и «Лукойл» – готовы выплатить дивиденды за 2022 г.: совокупно они планируют направить на них больше 1,3 трлн руб. Крупные нефтяники – «Роснефть», «Газпром нефть» и «Татнефть» – могут выплатить дивиденды за 2022 г. вслед за «Лукойлом». Ждут объявления дивидендов в «Газпроме», «Роснефти», «Газпром нефти», «Магните», «Татнефти», «Транснефти», МТС, «Полюсе» и «Норникеле» (https://www.vedomosti.ru/investments/articles/2023/04/25/972360-skolko-investori-mogut-zarabotat-na-dividendah-kompanii ). Кстати, это тоже очередной памп, который может быть расценен позитивно рынком. Тут вопрос снова веры!!!

=

В Индексе ММВБ на днях рисуется возможная разворотная свеча, и на часах торгуется в районе 55ЕМА, т.

( Читать дальше )

Помогите составить портфель в нынешних реалиях?

- 24 апреля 2023, 18:41

- |

50 % акции (сборная солянка- фонды: бОльшая доля США фонд на сп500, европа поменьше, развивающиеся рынки и россия (фонд на imoex типа SBMX VTBX))

10% фонд на золото VTBG (нынче GOLD)

30% — облигации (10% долларовые, 10% евровые, 10% рублевые)

10% — рублевые вклады с условиями досрочно снял, процент не потерял.

Сейчас у меня такой расклад:

Я не квал, у меня обычный российский брокер ВТБ, счет ИИС,

Заграницей счета открывать не готов, и отсылать деньги иностранному брокеру не хочется.

Денег не много да, и рисковать боюсь, что потом не смогу вывести свои деньги обратно в Россию.

Склонность к риску небольшая.

Хочу купить и держать. Но если какой то актив сильно вырастет, возможно его продам и куплю низкорисковое.

Срок инвестирования 2-3 года, но если какой то актив просядет могу подождать еще плюс пару лет, чтобы за дешево не продавать.

Цель, доход выше чем на депозитах, и снизить риски девальвации рубля.

В отдельных акциях разбираться не хочу, нет времени, мне проще купить фон на акции.

( Читать дальше )

Про рынок 24,04

- 24 апреля 2023, 08:06

- |

Начну с геополитики.

США постепенно теряет главенствующую позицию в мире. Мир медленно, но верно движется к переделу. На мой взгляд сейчас формируется два лагеря, США м Европа в одном, Китай, Саудовская Аравия (подружившаяся с Ираном) и Россией в другом. Противостояние предстоит долгое, и не исключаю новых геополитических проблем в частности Китай-Тайвань, Россия-Украина и др. США без боя не отдадут свою гегемонию в мире, поэтому будут провоцировать эти конфликты. На другом материке, вдали от военных проблем крайне удобно верховодить миром.

При этом между США и Европой тоже начинаются «терки», в Европе становятся все более не довольны некоторые страны гегемонией Америки (Франция тому пример — бюджета не хватает на собственные нужды, им приходится поднимать пенсионный возраст, что вызывает недовольство у населения).

Но и в стане противников (Китай и Саудовская Аравия) все не просто. У Китая экономика тесно связана с Европой и США, а саудиты и Арабские Эмираты, пользуясь санкциями, наложенные на Россию, <a href=«www.

( Читать дальше )

Обзор рынка от 23.04.2023

- 23 апреля 2023, 08:13

- |

Всем привет! Вашему вниманию обзор рынков за неделю. Приятного просмотра.

*Не является индивидуальной инвестиционной рекомендацией.

Источник: https://t.me/take_pr

✅ММВБ

- 21 апреля 2023, 10:08

- |

Вчера покупатели удержали от падения индекс. Сам индекс обновил максимум, фьюч нет, но обновит.

И тут у меня одна дилемма, начну по порядку:

— на старших циклах идет комбинация (W)(X)(Y), после окончания (Y) ожидаю проход к нижней зоне поддержки: t.me/TerritoryofTrading/6015

— и самый главный вопрос к волне (Y). То ли она идет простым зигзагом (зеленый вариант), то ли двойным (красный вариант).

Ясно одно, идет сильный перегрев, мало что уже можно найти по рынку. По какому из двух выше описанных сцен пойдет индекс, не знаю, но действую очень консервативно.

✅ММВБ

- 20 апреля 2023, 10:32

- |

Вчера на обзоревыражал свои опасения по рынку и они видимо оправдываются. Общий план может быть таким: t.me/TerritoryofTrading/6130

Удлинение пятой волны, структура конечного диагональника и вероятный треугольник указывают на план по коррекции.

И если быки каким то образом не перейдут в оборону и не поглотят продавцов, снижение будет неизбежно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал