SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

global macro

Что происходит? Глобальный обзор

- 17 сентября 2014, 11:06

- |

Сегодня: заседание ФРС. По опыту всех предыдущих заседаний, что назвается, non event. Но надо и отметить кое-что. По мере окончания QE и виртуального приближения повышения процентных ставок, значимость каждого следующего заседания ФРС должна расти. Хилсенрат вчера выступал, сказал, что с учетом состояния экономики они не будут посылать сигнал о повышении ставок.

Тайминг:

Банк Китая вчера залил $81 млрд в 5 крупнейших банков на 3 месяца. На этой новости выросло все — золото, медь, товарные валюты, S&P500. Только индекс доллара упал. Реакция рынков Голдман Сакс по поводу китайского QE >>>

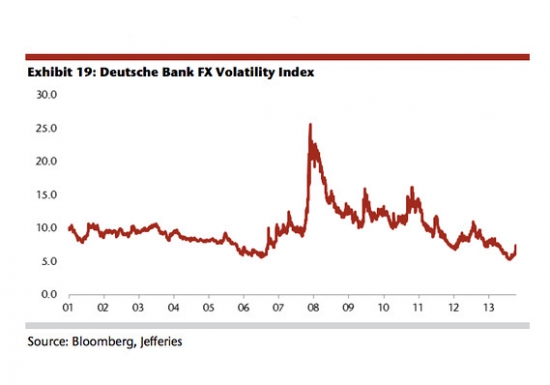

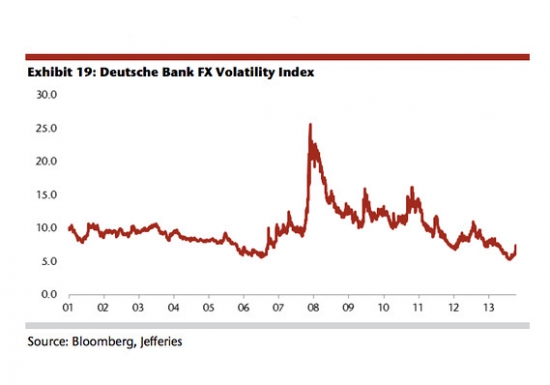

Рыночный стратег из Jefferies обращает внимание: на рынке пошли глобальные перемещения капиталов, волатильность на форексе начала расти, а вот инвесторы на рынке акций пока щелкают клювиком и ничего не делают. Пришло время покупать волатильность и тут. Моххамед Эль Эриан также предупреждает об этом >>>

Костин из Голдман Сакс ждет 2150 по S&P500 в течение 12 мес. Скучная унылая лошара. >>> Коллеги там уже 3000 рисуют...

Последний опрос Barclays 972 глобальных инвесторов. Какой самый большой риск на горизонте?

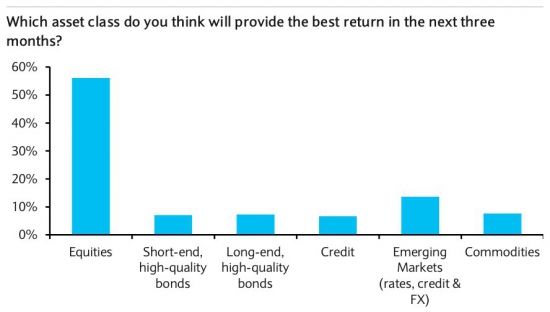

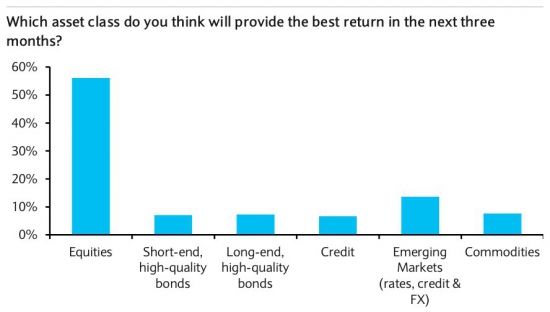

А вот этот чарт еще лучше:)) Какой класс активов покажет наилучшую динамику?

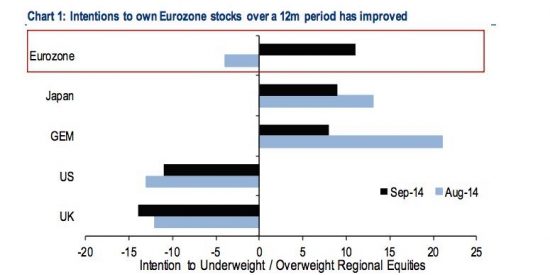

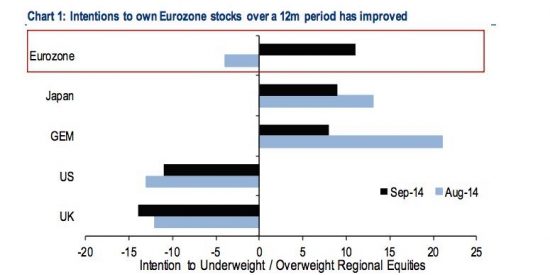

А вот опрос управлющих от Бофа-Меррил Личн по региональным сток-холдингам

( Читать дальше )

Тайминг:

- 22:00мск. Заявление ФРС. Ожидается сокращение QE с $25 млрд до $15 млрд

- 22:00мск. Публикация квартальных прогнозов ФРС.

- 22:30мск. Пресс-брифинг Джанет Йеллен

- Евтушенков арестован >>> Теперь все думают, что Башнефть будет экпраприирована в пользу роснефти. Ходорок сразу заклеймил Сечина по просьбе Ведомостей, а Песков сказал, что видеть тут политические мотивы — абсурд!

- ЦБ РФ запускает валютный своп, что должно снять напряженность с валютного рынка и ослабить давление на рубль >>>

- Mail.ru выкупила 48% вконтактика к ЮЦП за $1,47 млрд

Банк Китая вчера залил $81 млрд в 5 крупнейших банков на 3 месяца. На этой новости выросло все — золото, медь, товарные валюты, S&P500. Только индекс доллара упал. Реакция рынков Голдман Сакс по поводу китайского QE >>>

Рыночный стратег из Jefferies обращает внимание: на рынке пошли глобальные перемещения капиталов, волатильность на форексе начала расти, а вот инвесторы на рынке акций пока щелкают клювиком и ничего не делают. Пришло время покупать волатильность и тут. Моххамед Эль Эриан также предупреждает об этом >>>

Костин из Голдман Сакс ждет 2150 по S&P500 в течение 12 мес. Скучная унылая лошара. >>> Коллеги там уже 3000 рисуют...

Последний опрос Barclays 972 глобальных инвесторов. Какой самый большой риск на горизонте?

А вот этот чарт еще лучше:)) Какой класс активов покажет наилучшую динамику?

А вот опрос управлющих от Бофа-Меррил Личн по региональным сток-холдингам

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 20 )

Что происходит? Глобальный обзор

- 16 сентября 2014, 10:04

- |

Текущие тенденции:

Ввод нового жилья в Подмосковье — в 1 п2 2014 +33% = 3 млн м2 «Азартно строят»

В мск +20% — 1,5 млн м2.

Средняя доля продаж по ипотеке 50%, по некоторым бюджетным объектам в подмосковьте, ипотечные квартиры доходят чуть ли не до 100%.

Ставки растут, количество квартир растет, нефть падает, санкции.

Что же будет дальше?

Типа технический анализ доллар-рубля от forex.com говорит что следующая остановка на 40:) >>>

Ироническая статья по поводу американского капекса на зирохедже со скриншотами из репорта годман сакс: >>>

( Читать дальше )

- ослабление рубля, ослабление иены — супертренды

- укрепление доллара против всех валют

- нефть падает 8 дней подряд - вырисовывается супертренд

- Сечин Медведеву: а давайте ка еще немного подприжмем Газпром, а? >>>

- Завтра Путин примет решение о налоге с продаж. Конечно же решение будет отрицательным. Когда надо что-то поднять/удушить, это просто принимают. Когда готовится отмена плохих новостей, это аккуратно заворачивают в красивую обертку и дают Путину развернуть и всем показать:)

- «Дочка» Газпрома на смогла привлечь $520 млн на строительство Новоуренгойского газозимического комплекса из-за санкций >>>

- Газпром: мы не знаем почему у вас в Польше там прием газа уменьшился на 20%, мы гоним вам газ в обычных объемах >>> Сами виноваты.

- Гор Нахапетян продал сеть «Этаж» Сеть убыточна по отчетности с момента создания в 2006 году. Выручка $2,5 млн (2012)

- TESLA -9% на предупреждениях аналитика Морган Стэнли >>>

- предзаказы на айфон-6 в 2 раза больше, чем на 5 айфон (рекорд) = 6 млн штук >>>

- Alibaba повышает цену IPO. было 60-66, стало 66-68. >>>

Ввод нового жилья в Подмосковье — в 1 п2 2014 +33% = 3 млн м2 «Азартно строят»

В мск +20% — 1,5 млн м2.

Средняя доля продаж по ипотеке 50%, по некоторым бюджетным объектам в подмосковьте, ипотечные квартиры доходят чуть ли не до 100%.

Ставки растут, количество квартир растет, нефть падает, санкции.

Что же будет дальше?

Типа технический анализ доллар-рубля от forex.com говорит что следующая остановка на 40:) >>>

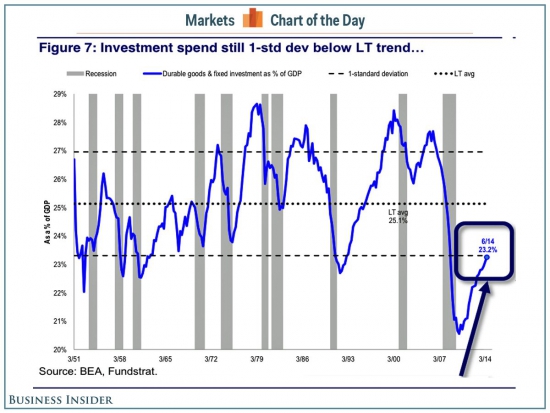

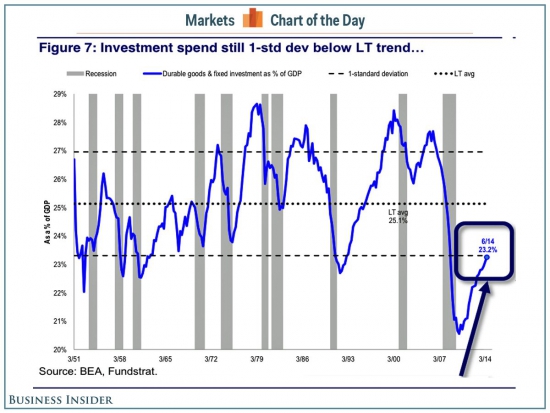

- JPMorgan: пристегните ремни, S&P500 летит на 2700 (+36%), потому что прибыли вырастут до 150 на акцию >>> Morgan Stanley переплюнул Томаса Ли и видит сипу на 3000. Кстати JPM говорит ту же мантру, что я слышал более года назад от Вадима — типа американские компании еще не начали тратить:

Ироническая статья по поводу американского капекса на зирохедже со скриншотами из репорта годман сакс: >>>

( Читать дальше )

Обзор интересного. Глобальные тренды

- 15 сентября 2014, 13:21

- |

На этой неделе:

Вот это картинка! Рекордная демонстрация в Барселоне (1,8 млн человек, призывают к независимости Каталонии) >>>

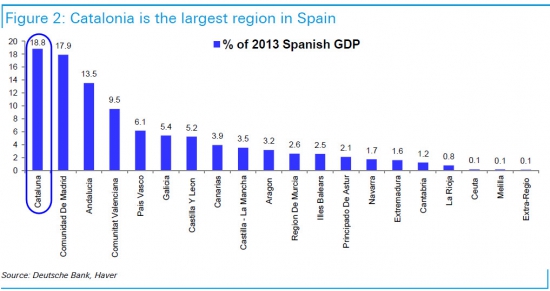

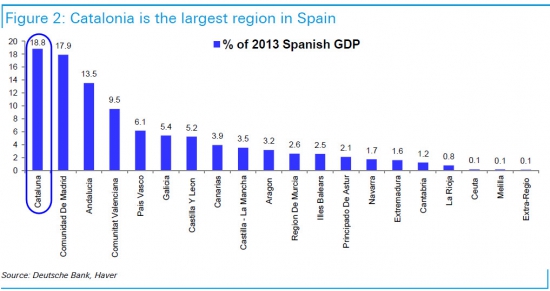

Каталония — наиболее крупный регион Испании (18,8% в то время как Шотландия = 8% от экономики UK)

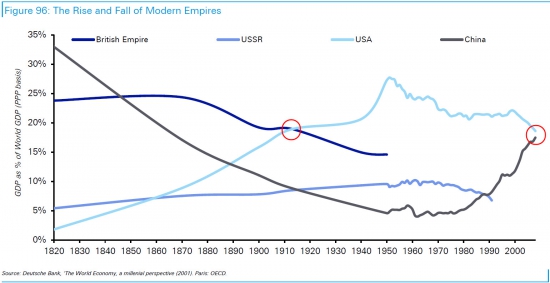

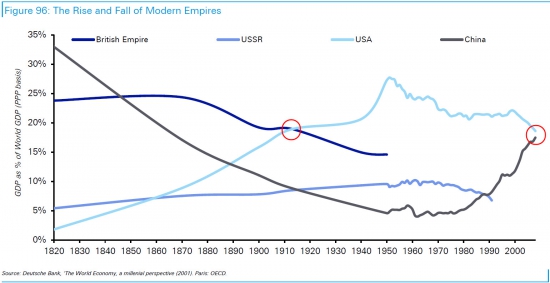

График, предвещающий конец американской империи >>>

Большой обзор Дойче банка о том, что мы можем жить в эпоху смены империй тут >>> ну и на годы вперед надо прайсить более большой геополитический риск.

( Читать дальше )

- Заседание ФРС. Ключ: пропадет ли фраза «considerable time» из сопроводительного заявления. Вероятность 18%.

- 18.09: референдум о независимости Шотландии. В фокусе GBP/USD

- 18.09: стартует операция TLTRO со стороны ЕЦБ. Основной вопрос — сколько займут. Евробанки могут занять у ЕЦБ 305 млрд евро при максимуме в 400 млрд >>>

- Spydell объясняет что с рублем >>>

- Большая статья на РБК: санкции заденут 90% нефтегазовых компаний РФ >>>

- Греф: санкии ухудшают валютную позицию в банковской системе >>> Сбербанк не может привлечь валютное финансирование ни в какой срок.

- Силуанов: Роснефть и Новатэк могут получить средства в рамках 60% ФНБ, выделенных на развитие инфраструктуры.

Вот это картинка! Рекордная демонстрация в Барселоне (1,8 млн человек, призывают к независимости Каталонии) >>>

Каталония — наиболее крупный регион Испании (18,8% в то время как Шотландия = 8% от экономики UK)

График, предвещающий конец американской империи >>>

Большой обзор Дойче банка о том, что мы можем жить в эпоху смены империй тут >>> ну и на годы вперед надо прайсить более большой геополитический риск.

( Читать дальше )

Обзор полезного и интересного

- 12 сентября 2014, 12:45

- |

Странное дело, вроде как в Украине мир, а Европа и США продолжают делать санкции против России. Ощущение, что запущен маховик, который уже просто в силу инерции остановится не может. Европа уже объявила, США объявят сегодня позднее санкции. Вот и МИД РФ недоумевает, мы тут пытаемся разрешить ситуацию, а вы нацеленно настроены на обострение отношений.

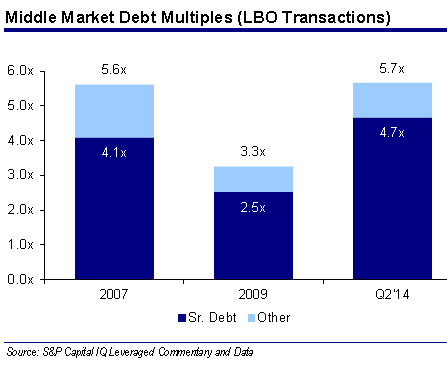

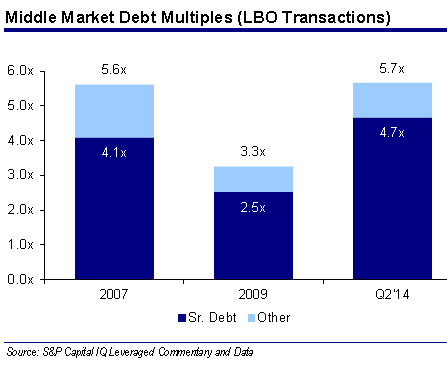

В США растет пузырь на рынке LBO финансирования >>>

Уже больше чем в 2007-м

Ну и труфлиппер постит график на эту же тему:

( Читать дальше )

- Газпром ждет снижения экспорта в Европу и рекордного падения выручки в 2014

- Сбер может получить листинг на сингапурской бирже

- Мамут увеличил долю в Полиметалле на 0,92% >>>

- Песков: Путин не одобрял введение налога с продаж >>>

- Российские налоговики могут начать получать инфу из оффшоров

- Цены на бензин в РФ снижаются впервые в 2014 году >>>

- Австрия говорит, что Россия недопоставила 15% газа >>>

- Сотни тысяч каталонцев вышли на улицы, требуя отделения от Испании >>>

- Последний опрос показал, что все-таки 52% Шотландцев не хотят отделения от UK. GBP/USD вырос >>>

- Марк Фабер снова страшит грядущим коллапсом, говорит что нас ждет не коррекция а падение на 20-30% по СП500 >>>

В США растет пузырь на рынке LBO финансирования >>>

Уже больше чем в 2007-м

Ну и труфлиппер постит график на эту же тему:

( Читать дальше )

Вадим Писчиков: о текущем моменте (краткое содерджание)

- 08 сентября 2014, 12:45

- |

Вчера Вадим написал большой пост о глобальной ситуации. У нас не все умеют читать по-многу, поэтому я сделал небольшую выжимку тезисами...

Особенно меня смутил этот комментарий:

Итак, основные моменты:

Особенно меня смутил этот комментарий:

Итак, основные моменты:

- предложение в мире превышает совокупный спрос

- цб вмешались, увеличили денежную базу, а денежная масса не растет

- избыточные деньги потекли в венчурный бизнес

- соцсети торгуются на заоблачных мультипликаторах

- биотех, Tesla — перегреты

- EBITDA Margin компаний S&P500 сейчас на рекордном максимуме, кэша многа, инвестиций мало

- в Европе — банки дают деньги, а они находятся в состоянии делевириджа

- ЕЦБ попытался что-то сделать, но им надо запускать более масштабный выкуп на 2-3 трлн евро

- Облигации балансируют спрос и предложение, в отсутствие глобального спроса, доходности будут падать

- необходимо опасаться наращивания левериджа в условиях предсказуемой политики ФРС

- но пока ликвидность есть — музыка играет и можно танцевать:))

- по S&P500 пока еще не наступила самая динамичная фаза пузыря — экспоненциальный рост

- доходность немецких бундесов упадет с 1% до 0,5%

- маленькая коррекция до 10% S&P500 вполне возможна в октябре-ноябре

- welcome to bubble land! Все будет оч дорого — акции, облигации, недвижимость

Доходность BUNDS упала до минимальных значений

- 14 августа 2014, 13:32

- |

Предварительные данные по ВВП Германии за II квартал показали замедление темпов роста до 0,8% г/г против 2,5% г/г в первом квартале. Относительно первого квартала ВВП снизился на 0,2% кв/кв. Напомним, что на немецкий ВВП приходится 1/3 ВВП еврозоны. Среди основных причин — геополитика и сокращение экспорта европейских товаров. Личное потребление, напротив, демонстрирует умеренный рост.

Вторая по величине экономика региона — Франция — продемонстрировала стагнацию во втором квартале (0% кв/кв, 0,1% г/г). Ранее Италия отчиталась о сокращении ВВП на 0,2% кв/кв.

Данные не стали неожиданностью для рынка, ранее Бундесбанк указывал, что во втором квартале наиболее вероятно снижения темпов экономического роста. Сводный индекс крупнейших европейских компаний EUROSTOXX50 к 13.00 снижается 0,3%, индексы DAX, CAC теряют по 0,5%. Доходность 10-летних облигаций Германии снизилась до минимальных уровней года — до 1,02%, указывает на рост спроса на безрисковые активы. В этой связи интересными идеями остаются дивидендные истории: Banco Santander (6.4%), Repsol (8.4%), GLAXOSMITHKLINE (5.8%), Vodafone group (дивидендная доходность за 2013 год — 5.6%) и другие компании со стабильными дивидендными выплатами.

( Читать дальше )

Вторая по величине экономика региона — Франция — продемонстрировала стагнацию во втором квартале (0% кв/кв, 0,1% г/г). Ранее Италия отчиталась о сокращении ВВП на 0,2% кв/кв.

Данные не стали неожиданностью для рынка, ранее Бундесбанк указывал, что во втором квартале наиболее вероятно снижения темпов экономического роста. Сводный индекс крупнейших европейских компаний EUROSTOXX50 к 13.00 снижается 0,3%, индексы DAX, CAC теряют по 0,5%. Доходность 10-летних облигаций Германии снизилась до минимальных уровней года — до 1,02%, указывает на рост спроса на безрисковые активы. В этой связи интересными идеями остаются дивидендные истории: Banco Santander (6.4%), Repsol (8.4%), GLAXOSMITHKLINE (5.8%), Vodafone group (дивидендная доходность за 2013 год — 5.6%) и другие компании со стабильными дивидендными выплатами.

( Читать дальше )

Непопулярная точка зрения: S&P500 может быть не переоценен

- 03 июля 2014, 10:23

- |

Знаю-знаю, посты предрекающие крах всегда набирают больше плюсиков=))

Билл Гросс из PIMCO говорит:

Ну вот он этот чарт, который уже два года доказывает, что рынок акций США переоценен

Билл Гросс из PIMCO говорит:

- конечно по историческим стандартам оценка выглядит высокой

- оценка не такая высокая, если принять во внимание ультранизкие доходности облигаций

- если ФРС, повышая ставки, остановится на 2% вместо средних исторически 4%, то доу и спреды выглядят привлекательно и не так пузыристо

- «новая нейтральность» означает что все активы могут быть переоценены относительно исторических контекстов

- так например CAPE, то есть 10-летний P/E медианное значение 17 может быть повышено до 20-22 в текущих условиях

Ну вот он этот чарт, который уже два года доказывает, что рынок акций США переоценен

Почему глобальный экономичский кризис ухудшится во втором полугодии 2014?

- 02 июля 2014, 14:16

- |

Честно говоря, кризисом что-то пока не пахнет, но именно так переводится заголовок статьи с 18 признаками кризиса, перевод которой я представляю вашему вниманию. Не все признаки прям релевантны, но пища для размышлений имеется.

- BIS опубликовал отчет, который предупреждает о надувании финансовых пузырей

- Дефолт Аргентины — невыплата $539 млн по облигациям (ссылка)

- В Болгарии наблюдается бегство вкладчиков из банков (ссылка)

- Кредитование домохозяйств в еврозоне падает рекордными темпами (ссылка)

- Количество безработных во Франции — рекордный максимум (ссылка)

- Европейские экономики стагнируют или сокращаются

- Потребительские цены в Японии растут максимально за последние 32 года

- Расходы домохозяйств в Японии -8%г/г

- Пузырь корпоративного долга в Китае. Его величина больше корпоративного долга США (ссылка)

- Китайский аудитор: кредиты на $80 млрд обеспечены фальшивыми транзакциями по золоту (ссылка)

- Безработица в Греции 26,7%, безработица молодежи 56,8%

- 67,5% безработных Греции не имеют работы дольше года

- Безработица в еврозоне 11,8% (рекорд 12%)

- В Европе фактические отрицательные процентные ставки (ссылка)

- МВФ: вероятность сползания еврозоны в дефляцию к концу след. года =25% (ссылка)

- Всемирный банк: пришло время готовиться к следующему кризису (ссылка)

- Россия предпринимает шаги по отказу от расчетов в американских долларах (ссылка)

- ВВП США сократился на 2,9% в 1м квартале

Глобальные инвесторы ухудшили свое отношение к развивающимся рынкам

- 17 июня 2014, 17:24

- |

Ежег. исследование британского центра Create Research (опроса более 700 крупнейших институциональных инвесторов мира с аквтивами $29,7 трлн.

59% негативно относятся к развивающимся рынкам (в 2012 г. таких было 39%)

20% верит в долгосрочные перспективы развивающихся рынков (упало в 2 раза).

47% считают что США — регион, к-й позволит получить наилучший доход в ближайшие три года

45% верят в хор доход на пограничных рынках Африки

41% страны Юго-Восточной Азии

34% вероят в перспективы рынков Западной Европы

34% за Китай

26% верят в перспективы Японии

15% верят в перспективы рынков Центральной и Восточной Европы, Бразилии, Латинской Америки

14% готовы поверить в Индию.

8% Россия — на последнем месте:)))

Инвесторы пересматривают долгосрочную идею опережающего подъема развивающихся стран и рынков.

Ожидания инвесторов относительно доходов на рынках акций и облигаций заметно упали

MSCI Emerging Markets +8,3% y/y

MSCI Developed Markets +18,1% y/y

Какие выводы?

Все эти годовые и квартальные сентименты — зеркало заднего вида.

Это ровно то, что уже отражено в ценах.

Не берусь утверждать, что S&P500 это пузырь, но когда там будет обвал, кто-то из этих 59% заплатит тем, кто будет делать биг шорт:)

Россия с точки зрения contrarian view должна быть наиболее интересна как раз для дологосрочных инвестиций (и те 92% кто не верит в Россию сейчас заплатят тем, кто поверил в нее сегодня), если только исключить сценарий, что тут начнется разруха как в Украине.

( Читать дальше )

59% негативно относятся к развивающимся рынкам (в 2012 г. таких было 39%)

20% верит в долгосрочные перспективы развивающихся рынков (упало в 2 раза).

47% считают что США — регион, к-й позволит получить наилучший доход в ближайшие три года

45% верят в хор доход на пограничных рынках Африки

41% страны Юго-Восточной Азии

34% вероят в перспективы рынков Западной Европы

34% за Китай

26% верят в перспективы Японии

15% верят в перспективы рынков Центральной и Восточной Европы, Бразилии, Латинской Америки

14% готовы поверить в Индию.

8% Россия — на последнем месте:)))

Инвесторы пересматривают долгосрочную идею опережающего подъема развивающихся стран и рынков.

Ожидания инвесторов относительно доходов на рынках акций и облигаций заметно упали

MSCI Emerging Markets +8,3% y/y

MSCI Developed Markets +18,1% y/y

Какие выводы?

Все эти годовые и квартальные сентименты — зеркало заднего вида.

Это ровно то, что уже отражено в ценах.

Не берусь утверждать, что S&P500 это пузырь, но когда там будет обвал, кто-то из этих 59% заплатит тем, кто будет делать биг шорт:)

Россия с точки зрения contrarian view должна быть наиболее интересна как раз для дологосрочных инвестиций (и те 92% кто не верит в Россию сейчас заплатят тем, кто поверил в нее сегодня), если только исключить сценарий, что тут начнется разруха как в Украине.

( Читать дальше )

Кирилл Ильинский: хедж, который растет

- 03 июня 2014, 13:32

- |

Источник: фейсбук страница Fusion AM

Финансовая и банковская система России находится в процессе развития. Глобальная же финансовая система к 2008 году достигла пика капитализации, вероятно, эффективности, и теперь, несмотря, на быстрое восстановление после кризиса, продолжает «очищаться» и уменьшаться в размерах. Финансовые рынки и институты в США, Великобритании и Европы, которые росли ускоренными темпами последние 20-30 лет в результате финансовых инноваций, очень медленно возвращают доверие клиентов и акционеров.

Гораздо более быстрыми темпами растет другая сфера, которую еще называют новой экономикой – collaborative consumption (совмеcтное потребление). Другие названия Sharing Economy, Peer Economy. Концепция была предложена Rachel Botsman и Roo Rodgers, соавторами книги «What’s Mine Is Yours: The Rise of Collaborative Consumption». В 2010 году, Time Magazine назвал совместное потребление одной из десяти идей, которые изменят мир.

Сейчас мы наблюдаем взрывной рост этой новой экономики. Это торговые площадки, такие как eBay, сервисы, которые позволяют людям в разных странах обмениваться временно свободными ресурсами напрямую, во всех смыслах этого слова, – минуя посредников, юридические и финансовые институты, государственные ограничения. Многие, невозможные раньше вещи, такие как обмен месяца проживания в центре Нью Йорка на месяц проживания в центре Парижа, или аренда замка, становится не только возможным, но и очень простым, без каких-бы то ни было капитальных или иных затрат или участия бизнес- или финансовых институтов. Люди совместно пользуются машинами, инструментами, обмениваются музыкальными файлами и фильмами, совместно нанимают сервис-провайдеров.

( Читать дальше )

Финансовая и банковская система России находится в процессе развития. Глобальная же финансовая система к 2008 году достигла пика капитализации, вероятно, эффективности, и теперь, несмотря, на быстрое восстановление после кризиса, продолжает «очищаться» и уменьшаться в размерах. Финансовые рынки и институты в США, Великобритании и Европы, которые росли ускоренными темпами последние 20-30 лет в результате финансовых инноваций, очень медленно возвращают доверие клиентов и акционеров.

Гораздо более быстрыми темпами растет другая сфера, которую еще называют новой экономикой – collaborative consumption (совмеcтное потребление). Другие названия Sharing Economy, Peer Economy. Концепция была предложена Rachel Botsman и Roo Rodgers, соавторами книги «What’s Mine Is Yours: The Rise of Collaborative Consumption». В 2010 году, Time Magazine назвал совместное потребление одной из десяти идей, которые изменят мир.

Сейчас мы наблюдаем взрывной рост этой новой экономики. Это торговые площадки, такие как eBay, сервисы, которые позволяют людям в разных странах обмениваться временно свободными ресурсами напрямую, во всех смыслах этого слова, – минуя посредников, юридические и финансовые институты, государственные ограничения. Многие, невозможные раньше вещи, такие как обмен месяца проживания в центре Нью Йорка на месяц проживания в центре Парижа, или аренда замка, становится не только возможным, но и очень простым, без каких-бы то ни было капитальных или иных затрат или участия бизнес- или финансовых институтов. Люди совместно пользуются машинами, инструментами, обмениваются музыкальными файлами и фильмами, совместно нанимают сервис-провайдеров.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал