futures

Отбор фьючерсов и акций NYSE, OTCBB

- 22 сентября 2016, 05:15

- |

Отключили инет в офисе и не удалось выйти лайв с Александром Вальцевым поторговать вместе и с ребятами! Да и поторговать сегодня толком не удалось тоже. Чувствую что напряжение последних нескольких дней на рынке уходит-ушло.

Буду смотреть рынок утром. На четверг данные по США, не сильно важные плюс Еврозона и встреча саудовской аравии. Вообщем буду смотреть за лентой новостей.

По NYSE есть также пару интересных акций. Желаю удачи в торговле кто читает, да прибудет с нами сила :) и торговые боги дадут течь прибыле!

SPY — радует последние дни.

OIL — хорошо и четко отработал уровень по 43-44, посмотрите обьем на лоях, хорошие сигналы!

( Читать дальше )

- комментировать

- 43

- Комментарии ( 0 )

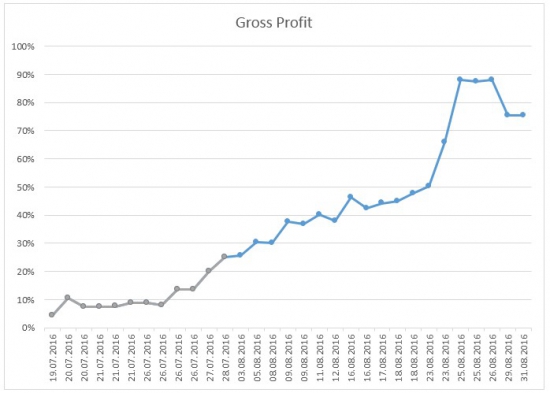

Итоги августа: +40%

- 07 сентября 2016, 11:40

- |

Мы начали наш трейдинговый эксперимент в середине июля, таким образом, август стал первым полным месяцем нашей торговли. В общей сложности в августе наши аналитики сделали 19 трейдов: 13 прибыльных и 6 убыточных. Поскольку наш индикатор строится на коллективном мнении пользователей мобильного приложения «Cindicator», то в первую очередь упор делался на сделки, которые связаны с отчетами компаний и экономическими показателями (8 трейдов было сделано на отчетах и 5 на макроэкономических событиях).

Август был богат на отчеты американских компаний и нашим аналитикам пришлось потрудиться, чтобы 1) выбрать компании, по которым необходимо задать вопрос 2) выбрать акции для торговли.

Помимо трейдов на отчетах и экономических событиях, мы начали использовать наш индикатор в среднесрочной торговле. В основном в формировании индикатора для среднесрочной торговли участвовали ценовые вопросы: достигнет ли цена того или иного актива определенного значения к выбранной дате.

( Читать дальше )

1 апреля сделки. ES, X, GOOGL, AAPL, AMZN. Опционы на акции NYSE Фьючерсы CME

- 02 апреля 2016, 11:20

- |

X акция выросла с 7 до 17 без коррекции! Любые быстрые движения выше 17 будем смотреть на в шорт с целью 1-1,5$

30 марта купил $18 Put на 8 апреля по $2.00

1 апреля вышел 50% позиции $18 Put на 8 апреля по $2.50 +25% (50$/контракт)

Торговую идею ранее приводили в посте.

$GOOGL уже в игре, 31 марта купил $765 Call на 1 апреля по $2.50. 31 марта закрепились выше сопротивления и точки пробоя на уровне 762. Вероятен импульс. Если еще и ролики добавят топлива рынку, то следующее сопротивление в районе 783.

( Читать дальше )

Что происходит с хлопком?

- 23 марта 2016, 17:55

- |

За последние 2 года такого роста волы я не видел. Понятно, что далеко вниз рынок бы и не пошел (на то есть ряд фундаментальных факторов), но падение было внушительным для текущей ситуации.

В первом случае я открыл стренгл, а во втором — роллировал пут. На днях все закрыл с небольшой прибылью. Если бы дождался роста волы, можно было бы неплохо заработать. Теперь вот не знаю еще что ли стренгл открывать или все-таки подождать.

С Какими Проблемами Сталкиваются Опционные Трейдеры?

- 21 марта 2016, 18:18

- |

Как управлять убытками?

Это, пожалуй, самый частый вопрос, который мне задают. Как я управляю позицией, если по ней на текущий момент плавающий убыток? Все зависит от ситуации. Если я продал стренгл, то я роллирую страйк, продавая одновременно еще один опцион с другой стороны, и тем самым компенсируя полученный убыток. Многие так делают, но здесь необходимо иметь четкую методику, чтобы уже перед входом в сделку знать, что делать. Потому что, если Вы не имеете плана, то в дело вмешаются эмоцию, и вряд ли Вы сделаете все правильно.

Если я покупают таймспред на коллах или путах, то я обычно вообще не управляю позицией. Поэтому мне и нравятся таймспреды. Почему я ими не управляю, потому что максимальный убыток, как правило, равен уплаченной премии. Так что мне не жалко ее потерять, потому что прибыль по этой конструкции бывает в разы выше. Я подробнее еще напишу про эту конструкцию дальше в этом выпуске.

Если я открываю ратио спред или какую-то другую позицию, то действую по ситуации, но обязательно готовлю план перед сделкой. Главное – это, что я буду делать, если цена будет на определенном уровне, при котором мой плавающий убыток достигнет заданной величины. Можно переносить, если волатильность высокая. А можно купить дешевый опцион с близкой датой экспирации, чтобы, если рынок пойдет дальше, иметь фьючерс и таким образом, хеджировать эту конструкцию. Вариантов масса. Все здесь не пересказать.

( Читать дальше )

ICE Exchange будет брать деньги за поток данных с 1 апреля? Так же как и СМЕ.

- 07 марта 2016, 11:35

- |

Effective April 1, 2016, data fees will be applied for all recipients of real time ICE Futures market data including subscribers receiving data from Independent Software Vendors (ISVs), Futures Commission Merchants (FCMs), Introducing Brokers (IBs) and/or Network Providers.

Our FCMs have advised us of the following related to the new market data fees being charged by the ICE Exchange:

All IDs receiving ICE market data (ICE US, ICE CA, ICE EU Commodities or ICE EU Financials) will be billable: ICE CA is $20 per month, all others are $110 per month per sub exchange. If an ID has access to all four sub exchanges, the total would be $350 per month.

All User IDs are billable as of April 1, 2016. There are no exceptions.

There is no “Netting”

There is no “Grandfather” status

There is no Pro/NonPro status, all IDs are billed the same

Fees are associated to Usernames, not account numbers.

If a current user adds a new ID, each ID is billable.

ICE will not provide rebates for errors in entitlements.

NOTICE: Please be aware that some FCMs and data/platform providers may charge additional fees to offset their costs of implementing, changing and reporting ICE market data.

To protect our clients from unwanted fees, all ICE market data will be automatically turned off of client accounts prior to April 1st. To enable your account to receive ICE Exchange market data, please login to your portal and opt-in anytime after March 31st.

Закручивают гайки нашему брату? Скоро ваще торговать не дадут.

Курс по дельта-нейтральной торговле

- 29 февраля 2016, 11:43

- |

Уважаемые трейдеры,

Я сделал небольшой курс по опционной торговле. Он о том, как и где заключать дельта-нейтральные стратегии. В этом курсе я разбираю различные спреды по волатильности, объясняю когда и где их использовать. Поскольку я торгую в основном сельскохозяйственными фьючерсами, то все сделки на примерах пшеницы, кукурузы, соевых бобов, хлопка и т.д. Хотя и трейдерам других рынков это было бы интересно.

Изначально я сделал курс на английском языке, но после того, как он стал популярен на Udemy, я решил перевести его на русский.

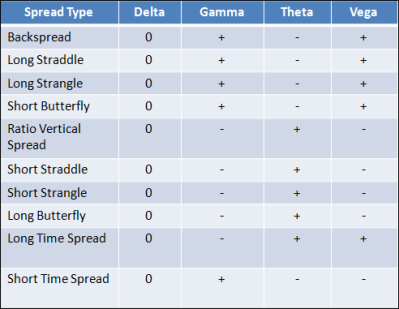

Вот пример — таблица из моего курса по торговле опционами. Я сделал ее, чтобы было максимально наглядно и понятно.

У всех этих спредов нулевая дельта. Там, где положительная вега, расчет на рост волатильности. Где вега отрицательная, прибыль получится, если волатильность упадет. Также заработать можно и на временном распаде, если тетта положительная. Если же тетта отрицательная, то такую позицию лучше не держать слишком долго, ведь в таком случае с течением времени ее стоимость будет снижаться.

( Читать дальше )

Дарю безвоздместно трейдерскому сообществу

- 23 января 2016, 20:25

- |

Дарю безвозместно трейдерскому сообществу.

www.cftc.gov/dea/futures/deacmelf.htm

Ссылку видите сверху? Обьясняю что это: Переходя по этой ссылке, вы увидите инфу по изменениям в позициях по фьючерсным контрактам и ОИ этой (закончившейся) недели по отношению к предыдущей неделе, которые торгуются на CHICAGO MERCANTILE EXCHANGE (СМЕ).

Информация по этой ссылке обновляется раз в неделю в конце дня пятницы.

Конечно есть и другие источники где многие получают данную инфу (неисключено что искаженную), но думаю самое надежное все таки получать инфу из первых рук. А именно от регулятора.

Инструменты которые есть в данной таблице на текущий момент следующие:

1. RANDOM LENGTH LUMBER

2. FEEDER CATTLE

3. CHEESE (CASH-SETTLED)

4. RUSSIAN RUBLE

5. CANADIAN DOLLAR

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал