em

🔔 Новый фьючерс на индекс развивающихся рынков

- 02 июля 2024, 11:05

- |

С сегодняшнего дня инвесторы Московской биржи могут торговать расчетными фьючерсами на акции биржевого инвестиционного фонда iShares MSCI Emerging Markets ETF.

Параметры нового фьючерсного контракта:

• торговый код — EM;

• лот контракта — 1 акция инвестиционного фонда;

• цена исполнения — значение чистой стоимости акции iShares MSCI Emerging Markets ETF за предшествующий день.

Расчеты по инструменту проводятся в рублях.

Подробная информация и спецификации контрактов размещены на сайте.

- комментировать

- Комментарии ( 4 )

Акции развивающихся рынков ... Давайте поговорим

- 29 августа 2023, 17:28

- |

Кто что думает ?

Типа Индии / Вьетнама и других стран

Каков их потенциал ?

Африка ещё… там такой них… отстрелить может высоко… или слишком риски высоки ?

Какие выстрелят ?

Кто что думает давайте поговорим

Рост зарплат или логистический кризис может привести к более высокой инфляции, чем ожидалось и заставить ФРС более быстро повышать ставку — МВФ

- 10 января 2022, 09:54

- |

👉 Повышение ставки ФРС может ударить по финрынкам и привести к оттоку капитала с рынков ЕМ

www.marketscreener.com/news/latest/IMF-SAYS-BROAD-WAGE-INFLATION-OR-SUSTAINED-SUPPLY-BOTTLENECKS-COULD-BOOST-U-S-PRICES-MORE-THAN-EXPE--37503224/

Развивающиеся рынки - сколько вешать в граммах?

- 17 июня 2021, 16:59

- |

Есть такое страшное слово, которое преследует любого человека, познакомившегося с миром инвестиций: «диверсификация». Не хочу мучить вас очевидными рассказами о том, что это такое и зачем это нужно. Мой блог не про просвещение широких масс, а про мои личные переживания и про путь самоучки, пытающегося научиться грамотно и самостоятельно управлять скромными семейными накоплениями в обход стандартного русского пути — покупки нескольких студий в Мурино под сдачу студентам и мигрантам.

И сейчас меня волнует вот что: окей, я распределил свои накопления по типам активов, 90% в акциях и 10% в валюте. Очень тупое распределение! Кто-то скажет, что оно безумное и рискованное. Но оно меня абсолютно устраивает! Идём дальше. Я решил не испытывать судьбу и не играть в лотерею с выбором отдельных акций. Я решил, что чем больше компания, тем больше её акций будет у меня. На занудном языке мира финансов это звучит «взвешивание по капитализации, 100% в Large Cap». Далее я хочу понять, а как мне поделить это всё между странами? И на этой ступеньке диверсификации всегда всё происходило по наитию. Здесь я всегда получал много претензий и непонимания. Оно и понятно — я не читал специальной литературы, я не знаю общепринятых подходов. И меня всегда грызут сомнения — я точно не допускаю каких-то серьёзных ошибок?

( Читать дальше )

Развивающиеся рынки Европы

- 11 февраля 2021, 15:34

- |

Трамп «выжимает» из стимулов политические очки, EM рынки по давлением: обзор рынков

- 23 декабря 2020, 13:51

- |

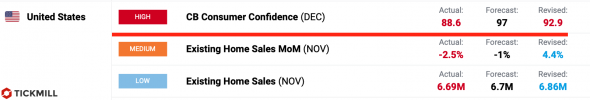

Экономику США ожидает слабая динамика потребительских расходов (ключевого компонента ВВП) в ближайший месяц. На это указал отчет по потребительской уверенности в США, который вопреки ожиданиям подъема двинулся совсем не туда:

Это еще больше возлагает восстановление экономики на правительственные стимулы, на пути одобрения которых постоянно вырастают какие-нибудь препятствия.

Огорчила также статистика со вторичного рынка недвижимости — месячное замедление составило -2.5% против -1% прогноза. Бум в строительстве и ипотеке, которые мы наблюдали в третьем-начале четвертого квартала, на котором сильно была завязана потребительская активность в США, подает первые сигналы ослабления.

Неожиданно для всех Трамп отказался подписывать законопроект о новых стимулах и запросил какие-то фантастические корректировки, что в случае успеха принесет ему славу «спасителя нации». Во вторник он заявил, что Конгресс должен установить стимулирующие выплаты в $2000 долларов на человека, вместо «абсурдно низких» $600 и сократить чрезмерное финансирование иностранных и ненужных проектов.

( Читать дальше )

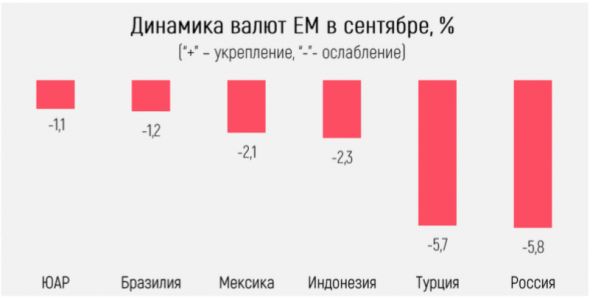

Несправедливо и без сентиментов: рубль стал главным аутсайдером среди валют EM в сентябре

- 30 сентября 2020, 09:56

- |

Если летом, когда ослабевал доллар, движение рубля вниз вызывало много вопросов, то сейчас непонимание превращается в пока легкую панику. Сентябрь в течение нескольких лет был месяцем укрепления национальной валюты: после летних месяцев спроса на валюту со стороны предприятий и физлиц, курс рубля восстанавливался почти всегда около весенних значений. Сейчас же тренд ослабления рубля только укрепляется, а границы удорожания доллара и евро расширяются.

По сравнению с другими странами, за сентябрь российская валюта упала существеннее всего. Для сравнения, турецкая лира, в очередной раз ощутившая на себе последствия вмешательства политики в ДКП, ослабилась на сопоставимую с рублем величину.

Сравнения российских бенчмарков с аналогами на рынках EM также не дают объяснения, почему рубль особенно сильно продолжил движение вниз. Среднее значение дефолтного свопа CDS за 2020 год составило 130, а диапазон колебаний схож с развивающимися странами, чей суверенный рейтинг находится на инвестиционном уровне. То есть рыночные инструменты оценки риска не придают российской экономике наличие дополнительных факторов, делающих экономику более рисковой.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал