dxy

dxy индекс

- 29 марта 2022, 01:17

- |

под нов.год

( Читать дальше )

- комментировать

- 308

- Комментарии ( 0 )

Рубль: дает отличную возможность для покупок

- 28 марта 2022, 05:15

- |

Предыдущий прогноз и события за прошедшую неделю.

В статье «Рубль: на 95 Нефть: на 95, мы с Тамарой ходим парой», опубликованной на SMART-LAB 21 марта, мы, как всегда, верно спрогнозировали движение цены, указав, что коррекция соотечественника продолжится к уровню 95р. Также мы предупреждали, что при появлении новостей об успехах в переговорах в моменте возможно укрепление вплоть до 85р за доллар.

В ближайшее время прогнозируем укрепления до 90р за $. Однако с большой долей вероятности вначале недели увидим цену выше 100р и только потом цена продолжит коррекцию к уровню 90р за $. Вторую цель коррекции, указанную в прошлом обзоре, не отменяем и полагаем, что при появлении новостей об успехах в переговорах в моменте сможем увидеть отметку 85р за доллар.

Более долгосрочные перспективы очень мрачны, новые максимумы неизбежны, поэтому присоединяйтесь к Телеграмм каналу - Usd_Rub_Forecast

( Читать дальше )

Рубль: на 95 Нефть: на 95, мы с Тамарой ходим парой

- 21 марта 2022, 05:55

- |

Предыдущий прогноз и события за прошедшую неделю.

В статье «Рубль: в коррекцию, война на паузу, экспирация», опубликованной на SMART-LAB 14 марта, мы, как всегда, верно спрогнозировали поведение нашего собрата, указав, что коррекция зайдет ниже 100. Более того, мы предупредили о том, что к экспирации 17.03 цена дойдет до отметки 94 р за доллар, мин отметки на форексе 16.03 в моменте 95-94(зависит от поставщика котировок форекс брокера).

На текущей недели коррекция соотечественника продолжится. В начале недели, как обычно, сбор ликвидности на рынке, поэтому мы сперва можем увидеть 120 рублей за доллар, и только потом продолжится коррекция к уровню 95р. Вторую цель коррекции, указанную в прошлом обзоре, не отменяем и полагаем, что при появлении новостей об успехах в переговорах в моменте сможем увидеть и 85р за доллар. Более долгосрочные перспективы все также остаются мрачными, поэтому

( Читать дальше )

🌠DXY - Ослабление доллара США по всем фронтам.

- 15 марта 2022, 21:23

- |

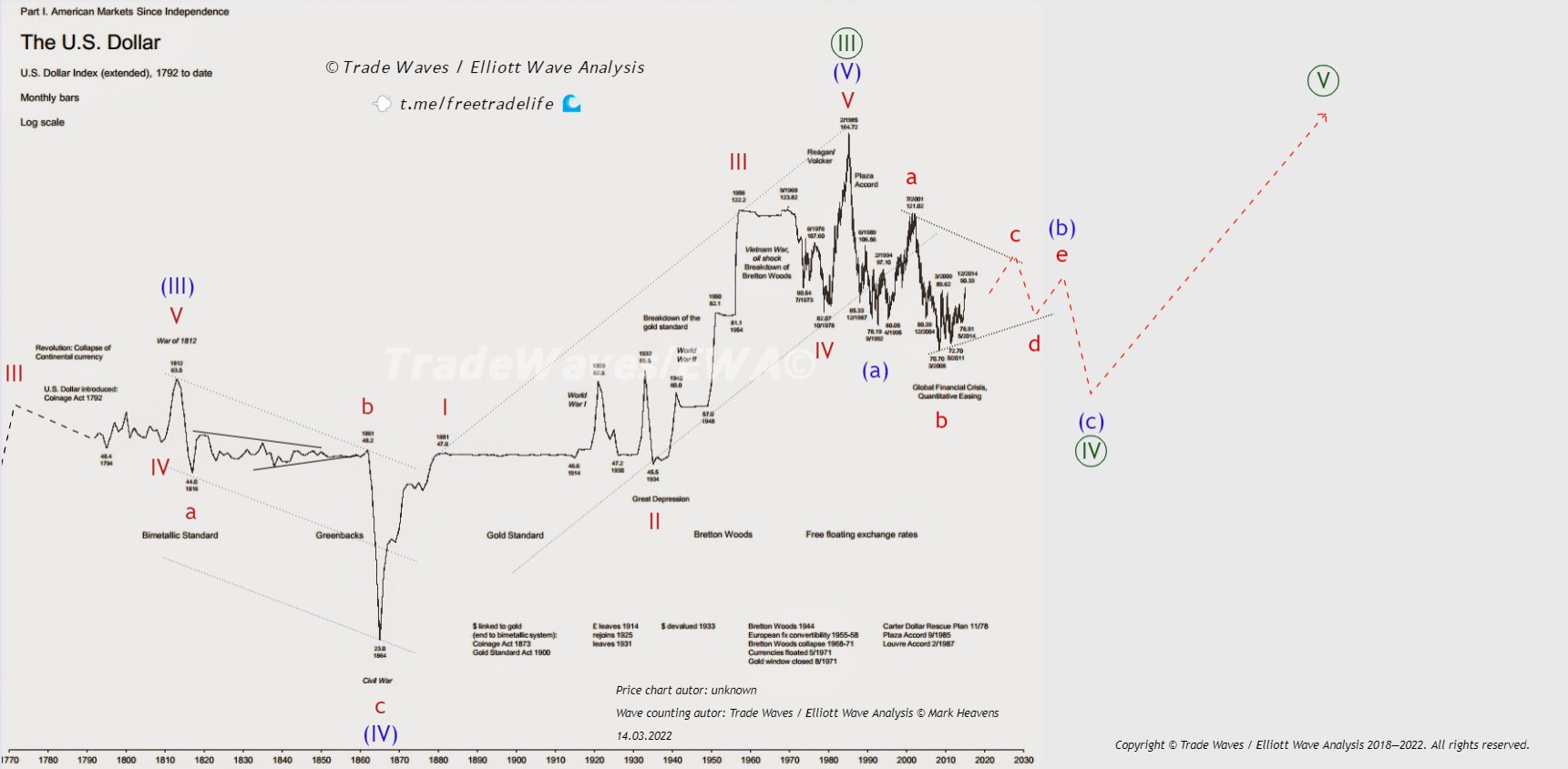

Предпочтительный подсчёт (Preferred count)

U.S. Dollar Currency Index (DXY):🕐1M ⬅️

( Читать дальше )

Про рынок 11.03

- 11 марта 2022, 08:47

- |

Главные новости за вчера.

ЕВРОПА — СТАВКА ЦБ БАЗОВАЯ = 0% ( ПРЕД 0%)

qe ЕЦБ: покупки в рамках PEPP завершатся к концу марта, реинвестирование продолжится.

ЕЦБ: покупки в рамках PEPP могут быть возобновлены, если понадобится

Судя по всему, для спасения Еврозоны (она на грани распада) QE будет продолжаться. Но все это пока локальный позитив, стагнация свое возьмет, снова нужно ждать!!!😡 Они не могли изменить положение вещей, ведь «старший брат» в лице США пока «сидит на попе ровно». Сильным мира сего не понять народ, который диву дается от инфляции. Они борются между собой за право оставаться экономикой №2 после США, хотя таковым явно уже не являются. Значит надо ждать 16,03-заседания ФРС в Штатах, хотя и от туда скорее всего ответных адекватных шагов особо ожидать не стоит!

( Читать дальше )

Про рынок 09.03

- 09 марта 2022, 08:53

- |

Мир стоит на грани финансового краха. Инфляция зашкаливает, и что будут делать «сильные» государства пока не ясно. А страдают «слабые». Потом ситуация будет скорее всего развиваться с ускорением, и судя по всему следующим, кому достанется будет Европа, а потом Америка.

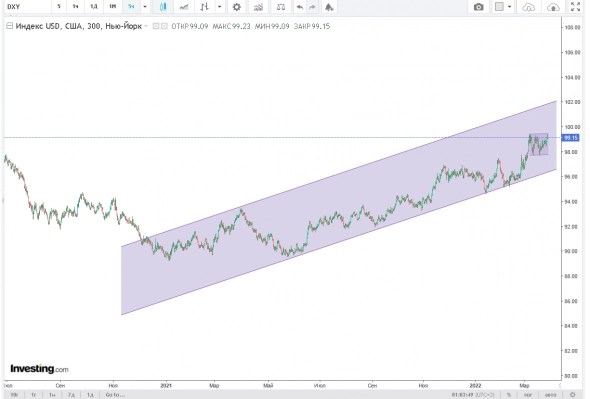

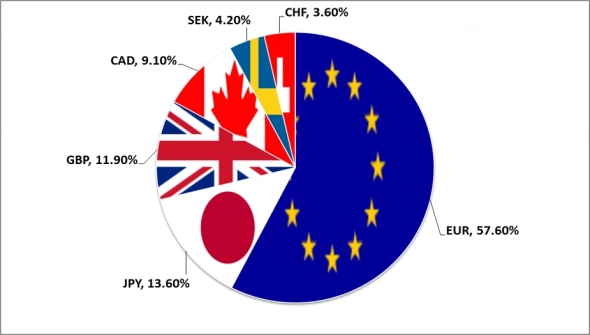

Цены на коммодитиз резко подскочили на конфликте РФ и Украины, что в данной ситуации будет еще больше ускорять инфляцию, в первую очередь в Еврозоне. Индекс доллара устремился вверх, пара евро-доллар вниз, все коммодитиз вверх… Классика жанра. Нестабильность в Европе = великое благо для бакса = весь капитал бежит в спокойное место за океан, чего в итоге Америка и добивалась!

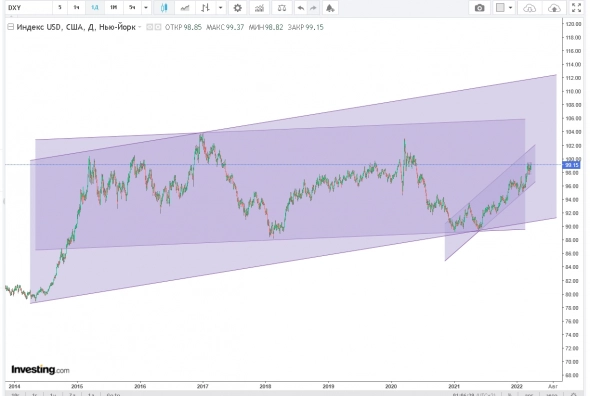

DXY пробил уже давно канал 89,43-94,57, мишень = 99,71, и этой величины скорее всего достигнет, но при этом с точки зрения волн индекс может оказаться только в III-ей глобальной волне роста.

Америка снова локально в фаворе, но и ее не минует суровая участь инфляции, но правда я раньше думал, что именно Америка будет инициатором мирового кризиса, но я ошибся, инициатором второй волны кризиса будет ЕВРОПА!

Инфляция против Стагфляция:

( Читать дальше )

Рубль: Паника и темные времена.

- 28 февраля 2022, 06:46

- |

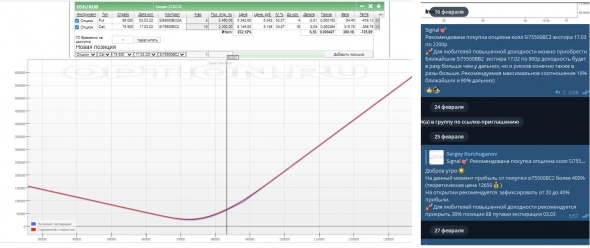

В статьеРубль: начало консолидации, чудеса экспирации. опубликованной на SMART-LAB 21 февраля, а также в статье «Рубль: продолжение ослабления и его мрачные перспективы.», опубликованной на SMART-LAB 14 февраля, мы предупреждали о возможных шоках на отечественном валютном рынке и о мрачных перспективах рубля, с первой целью падения 85 рублей за доллар. Многиечитатели скептически отнеслись к нашим предостережениям. Однако, те господа, кто знает нас и успел подписаться на наш ТГ канал, сейчас находятся в очень хорошей позиции и совсем не желают устаканивания волы.

Прогноз на предстоящую неделю 28.02.22-04.03.22

В начале недели ожидаем новый виток ослабления рубля.Перспективы нашего соотечественника очень мрачные, темные времена не за горами: первая цель в 85 рублей за доллар достигнута, вторая цель падения- 94, третья цель выше 125….

( Читать дальше )

Про рынок 15.02

- 15 февраля 2022, 08:39

- |

Вчера состоялось экстренное, закошмаренное заседание ФРС, оно прошло тихо, без внепланового повышения ставки… Ну что же, значит ждем 16,03. Фьючерс на S&P в легком минусе.

DXY по большому счету находится в пиле, но с намеком на рост.

( Читать дальше )

Рубль: продолжение ослабления и его мрачные перспективы.

- 14 февраля 2022, 07:08

- |

Предыдущий прогноз и события за прошедшую неделю.

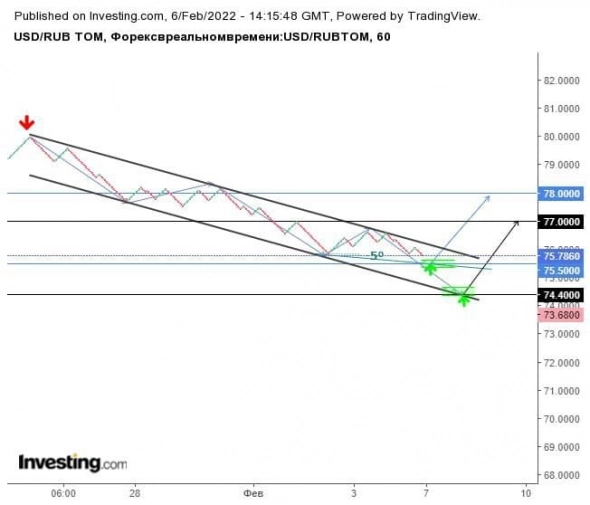

В статье «Рубль: Конец коррекции, новый виток ослабления?», опубликованной на SMART-LAB 7 февраля, мы ожидали завершение укрепления деревянного и ослабление национальной валюты в зону 77-78. Прогноз исполнился на 100%. Более того в нашем Телеграмм канале мы показывали отличные возможности для входа от уровня 74.40.

Прогноз на предстоящую неделю 14.02.22-18.02.22

На текущей неделе ожидаем продолжения ослабления национальной валюты. После столь значительного однодневного падения рубля вначале недели ожидаем спад волатильности и откат к уровню 76.50, после чего продолжится ослабление национальной валюты в зону 79-80. Далекие перспективы рубля мы видим мрачными: первая цель падения 85 за доллар.

Полный анализ структуры цены смотрите в Телеграмм канале -

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал