bspb

💲Банковский сектор: Что перспективнее всего?

- 29 мая 2024, 12:53

- |

Сегодня от инвест-команды Fond&Flow, проведем заключительную черту, на данный момент в Банковском секторе!

Рассмотрим:

- ВТБ

- Тинькофф

- Сбербанк

- Совкомбанк

- МТС Банк

- БСП

🔵ВТБ – Недооценённый, с кучей проблем Начнем с ВТБ, который заслуженно получает звание "самого доступного банка". Его низкая оценка, на мой взгляд, вполне справедлива, учитывая показатели более низкой рентабельности по сравнению с конкурентами. Кроме того, ВТБ стал единственным банком с сокращением чистого процентного дохода и снижением чистой прибыли. Добавив к этому неудовлетворительное отношение к миноритарным акционерам и неэффективное корпоративное управление, можно сделать вывод, что акции банка в некоторой степени переоценены. 🙄

( Читать дальше )

- комментировать

- 522 | ★1

- Комментарии ( 2 )

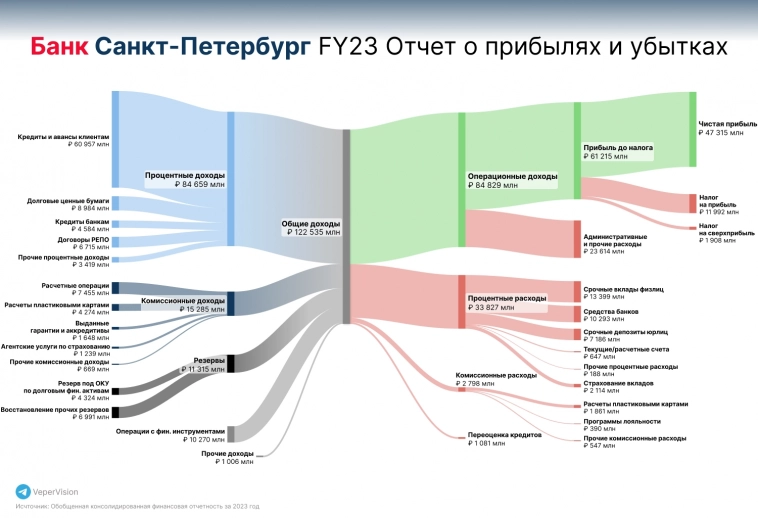

Отчет Банк Санкт-Петербург FY2023 в виде Sankey

- 11 марта 2024, 17:52

- |

Отчет Банк Санкт-Петербург FY2023 в виде Sankey

BSPB

Чистый процентный доход: 50 832 млн руб.

Чистый комиссионный доход: 12 487 млн руб.

Чистая прибыль: 47 315 млн руб.

22 ноября 2023 года был уплачен единоразовый налог на сверхприбыль: 1 908 млн руб.

К постам в Telegram выкладываю изображения в исходном качестве

t.me/VeperVision

Я устал. Я ухожу.

- 29 февраля 2024, 18:42

- |

ВТБ 5мин 29.02.2024

( Читать дальше )

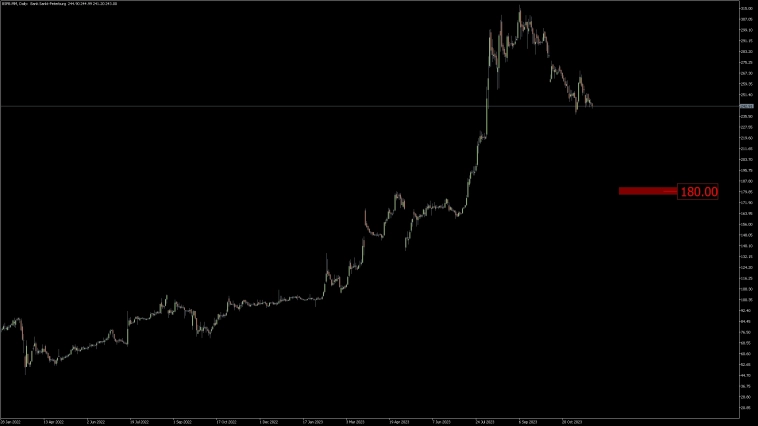

✅БСПБ

- 08 февраля 2024, 11:44

- |

В рамках старшей пятой идет формирование волны [1]. Прогрессивность роста начинает затухать. Ожидаю снижение в рамках волны [2], когда завершится [1].

А вот потом есть интерес в рамках волны [3].

Телега: https://t.me/+F6Ka767DDgFhZGQy

🏦 БСП подвел итоги 2023

- 29 января 2024, 13:15

- |

🤷♂️ И эти итоги оставили рынок равнодушным – котировки закрылись в нулях. Но по мне они интересны и могут послужить пищей для размышления. На первый взгляд предварительные результаты РСБУ скорее носят отрицательный характер:

🟢 Чистый процентный доход вырос г/гна 27.3% до 50.7 млрд рублей.

🔴 Чистый комиссионный доход снизился на 11.1% до 12.7 млрд рублей;

🔴 Чистый доход от операций на финансовых рынках снизился на !67%! до 13.2 млрд рублей;

🔴 Выручка снизилась на 20% до 75.6 млрд рублей;

🔴 Операционные расходы снизились на 2.9% и составили 22.5 млрд рублей; Падение расходов явно задерживается относительно падения выручки, что приводит к снижению маржинальности.

🟣 Чистая прибыль выросла на 2.2% до 48.7 млрд рублей;

🔴 Рентабельность капитала составила 30.8% против 38.9% по итогам 2022 года.

🟢 Сам капитал увеличился на 22.3% до 173.4 млрд рублей.

🔼 Произошла важная перемена – текущих результатов банк добился с значительно меньшей долей разовых доходов от операций с валютой.

( Читать дальше )

тс: покупка MAGN, CHMF, TRNFP, NLMK, RUAL, BSPB, OGKB, GLTR робот PVVI

- 11 января 2024, 18:16

- |

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА MAGN, РОБОТ PVVI

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 56.255

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 0.7

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 0.7

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА CHMF, РОБОТ PVVI

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 1540.2

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 29

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 29

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА TRNFP, РОБОТ PVVI

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 148000

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 900

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 900

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА NLMK, РОБОТ PVVI

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 196.9

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 3

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 3

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА RUAL, РОБОТ PVVI

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 35.715

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 0.5

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 0.5

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА BSPB, РОБОТ PVVI

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

( Читать дальше )

Видение рынка Российских акций

- 10 декабря 2023, 19:49

- |

✅БСПБ

- 10 ноября 2023, 10:31

- |

Идет продолжение формирования пятых волн. И это еще не все, локально сформировалась волна 1 и идет 2. После завершения полагаю пройдет 3 в рамках V.

Телега: https://t.me/+F6Ka767DDgFhZGQy

( Читать дальше )

тс: покупка BSPB, GLTR робот PVVI

- 07 ноября 2023, 18:15

- |

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА BSPB, РОБОТ PVVI

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 259.55

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 7.4

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 7.4

ТОРГОВЫЙ СИГНАЛ: ПОКУПКА GLTR, РОБОТ PVVI

ВРЕМЯ ДЕЙСТВИЯ: ДО ЗАКРЫТИЯ ТОРГОВ

УСЛОВИЕ: ЦЕНА >= 654

СТОП-ЛОСС: ЦЕНА ВАШЕЙ ПОКУПКИ — 17.4

ТЭЙК-ПРОФИТ: ЦЕНА ВАШЕЙ ПОКУПКИ + 17.4

СТАТИСТИКА С 22.09.1997 ПО 29.12.2018: 710/396

(ЧИСЛО ПРИБЫЛЬНЫХ СДЕЛОК/ЧИСЛО УБЫТОЧНЫХ)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал