Wells Fargo

🤫 Тем временем в закрытом канале +7,90% на сделке за 3 торговых дня!

- 17 июля 2024, 19:08

- |

Полностью закрыли лонг-позицию Wells Fargo & Co #WFC по цене $60.40. Прибыль составила 7.90%!

Поздравляем вошедших вовремя и забравших прибыль 🤝

Цена уверенно достигла нашего уровня take-profit и закрепилась выше сопротивления $60. И все это всего за 3 торговых дня!

#замочная_скважина

P.S. Хотите получать сигналы раньше и зарабатывать вместе с нами? Жмите сюда и присоединяйтесь к нашему закрытому каналу!

- комментировать

- Комментарии ( 1 )

Сезон отчетностей в самом разгаре, на очереди Wells Fargo & Co. 🏦

- 13 июля 2024, 14:02

- |

Wells Fargo выпустил отчетность за 2 квартал:

🟡 Выручка упала на 30% г/г до $20.7 млрд. (прогноз рынка $20.3 млрд.);

🟡 Чистая прибыль выросла на 5% г/г до $1.33 на акцию (прогноз рынка $1.29);

🟡 Чистый процентный доход снизился сильнее прогнозов аналитиков.

📉 Именно последний фактор (сокращение чистого процентного дохода) привел к обвалу акций банка с открытия на 7%. При этом сам отчет и прогнозы на 2024 год в целом позитивные. Общим негативом можно считать резкое сокращение выручки. Поскольку банк специализируется на инвестициях в недвижимость и выдаче ипотечных кредитов, спад на этом рынке привел к сокращению финансовых показателей в минувшем квартале.

Однако, отчетность вышла позитивная и, по крайней мере, превысила прогнозы инвесторов. Кроме того, компания сохраняет положительным свободный денежный поток и платит высокие дивиденды. Столь сильный обвал акций на одном лишь второстепенном факторе выглядит неоправданным.

⭐️ Наш вердикт:

Мы считаем, что акции Wells Fargo обладают потенциалом если не роста, то как минимум восстановления после столь сильного падения. Отчетность за 2 квартал вышла в целом лучше ожиданий, прогнозы на 2024 год позитивные, а значит нет причин для сохранения низких котировок на долгое время.

( Читать дальше )

Wells Fargo & Co. — Прибыль 6 мес 2024г: 9,529 млрд (-4% г/г)

- 12 июля 2024, 16:18

- |

At April 23, 2024 – 3,486,315,358 shares of common stock were outstanding.

www.sec.gov/ix?doc=/Archives/edgar/data/72971/000007297124000129/wfc-20240331.htm

Капитализация на 11.07.2024г: $209,737 млрд

Общий долг на 31.12.2021г: $1,757.96 трлн

Общий долг на 31.12.2022г: $1,698.81 трлн

Общий долг на 31.12.2023г: $1,745.03 трлн

Общий долг на 31.03.2024г: $1,776.48 трлн

Общий долг на 30.06.2024г: $1,761.93 трлн

Выручка 2021г: $78,492 млрд

Выручка 6 мес 2022г: $34,768 млрд

Выручка 2022г: $74,368 млрд

Выручка 1 кв 2023г: $20,729 млрд

Выручка 6 мес 2023г: $41,262 млрд

Выручка 9 мес 2023г: $62,119 млрд

Выручка 2023г: $82,597 млрд

Выручка 1 кв 2024г: $20,863 млрд

Выручка 6 мес 2024г: $41,552 млрд

Прибыль 6 мес 2021г: $10,676 млрд

Прибыль 2021г: $21,548 млрд

Прибыль 6 мес 2022г: $6,930 млрд

Прибыль 2022г: $13,677 млрд

Прибыль 1 кв 2023г: $4,991 млрд

Прибыль 6 мес 2023г: $9,929 млрд

Прибыль 9 мес 2023г: $15,696 млрд

Прибыль 2023г: $19,142 млрд

Прибыль 1 кв 2024г: $4,619 млрд

Прибыль 6 мес 2024г: $9,529 млрд

( Читать дальше )

ФРС может смягчить требования к капиталу крупнейшим банкам США — Reuters

- 09 июля 2024, 17:10

- |

Федеральная резервная система США рассматривает изменение правила, которое может спасти капитал восьми крупнейших банков страны в совокупности на миллиарды долларов, что, по словам четырех осведомленных людей, является потенциальной долгожданной победой для отрасли.

Вопрос в том, как центральный банк рассчитывает дополнительный уровень капитала, который он налагает на глобальные системно значимые банки США (GSIBS), известный как «надбавка GSIB», которую он ввел в 2015 году для повышения их безопасности и состоятельности.

Обновление этих исходных данных или «коэффициентов» снизит системные баллы банков и, как следствие, надбавку к капиталу.

Обсуждения в ФРС, о которых Reuters сообщает впервые, продолжаются, и никаких решений принято не было.

Согласно данным ФРС, в совокупности GIBS США владели капиталом примерно на 230 миллиардов долларов за счет дополнительной выплаты в первом квартале 2024 года, что позволяет предположить, что даже небольшое изменение может привести к значительной экономии для некоторых банков.

( Читать дальше )

Ведущие банки США увеличивают размер дивидендов после прохождения стресс-тестов ФРС — Reuters

- 01 июля 2024, 13:41

- |

Американские банки, включая JPMorgan Chase, Wells Fargo, Goldman Sachs и Morgan Stanley, увеличили дивиденды за третий квартал в пятницу после прохождения ежегодной проверки состояния Федеральной резервной системы, которая показала, что у них достаточно капитала, чтобы выдержать серьезный экономический спад.

JPMorgan, крупнейший кредитор США, планирует увеличить квартальные дивиденды по акциям до 1,05 доллара на акцию с текущих 1,00 доллара. Wells Fargo повысит дивиденды до 35 центов на акцию с 30 центов, сообщили компании.

Дивиденды Goldman Sachs вырастут до 2,75 доллара на акцию с 2,50 доллара, в то время как дивиденды Morgan Stanley увеличатся до 85 центов на акцию с текущих 77,5 цента.

Дивиденды Citigroup вырастут до 53 центов на акцию с 51 цента.

( Читать дальше )

Как устроены выборы в США и какие компании выиграют от победы Трампа или Байдена в 2024 году?

- 19 апреля 2024, 13:17

- |

США вступили в год выборов. Влияет ли идущая вовсю предвыборная кампания на рынок в целом и отдельные компании в частности. На первый взгляд, какого-то очевидного влияния не прослеживается. Но это только на первый взгляд.

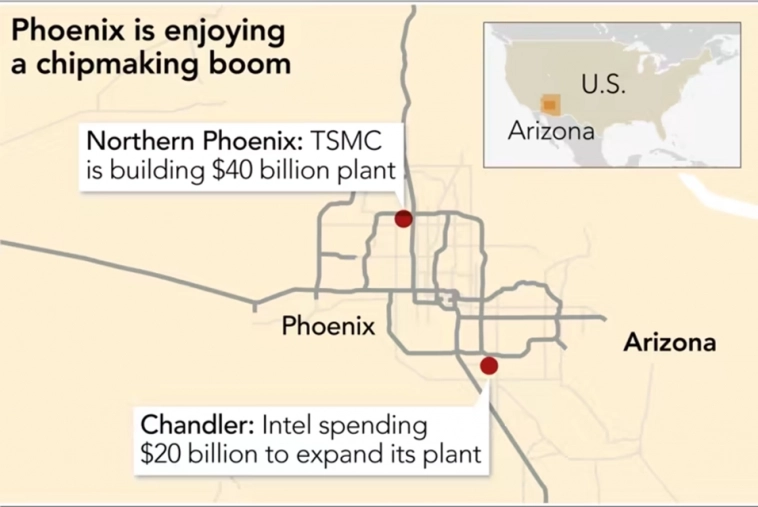

Бенефициары CHIP Act

В начале года была принята программа переноса в США критически значимых производств полупроводников (CHIP) из третьих стран, куда оно перемещалось последние четверть века. В рамках этой программы правительство выделяет гранты, софинансирующие строительство новых или расширение существующих фабрик. Кэпхит программы — $50 млрд.

20 марта самый крупный грант этой программы на $8,5 млрд на существенное расширение (предполагающее увеличение выпуска втрое) получила компания Intel, а также еще и кредит на $11 млрд.

8 апреля второй по величине грант в рамках этой программы в $6,6 млрд получила Тайваньская TSMC на строительство новой фабрики.

Что объединяет эти два проекта? Оба они расположены в Аризоне.Таким образом, всего за 3 недели штат получил суммарно инвестиций на $60 млрд. Почему именно Аризона стала главным бенефициаром программы CHIP?

( Читать дальше )

JPMorgan, Citigroup и Wells Fargo завершили 1кв 2024г лучше прогнозов — Ъ

- 13 апреля 2024, 14:16

- |

+ Американский банковский сектор продолжает получать выгоду от высоких процентных ставок.

+ Citigroup отчитался о получении выручки по итогам квартала в размере $21,1 млрд, а чистая прибыль банка составила $3,4 млрд, или $1,58 на акцию. В январе банк представил самую слабую за последние 15 лет квартальную отчетность и объявил о намерении сократить около 20 тыс. сотрудников, чтобы урезать расходы.

+ Чистая прибыль JPMorgan Chase по итогам первого квартала выросла на 6% — до $13,42 млрд, или $4,44 на акцию. Выручка достигла $41,93 млрд (+9% г/г). По итогам года банк прогнозирует нулевой рост процентного дохода.

( Читать дальше )

Wells Fargo & Co. - Прибыль 1 кв 2024г: $4,619 млрд (-7% г/г)

- 12 апреля 2024, 16:37

- |

At February 9, 2024 – 3,577,443,489 shares of common stock were outstanding.

www08.wellsfargomedia.com/assets/pdf/about/investor-relations/sec-filings/2023/10k.pdf

Капитализация на 12.04.2024г: $199,514 млрд

Общий долг на 31.12.2019г: $1,739.57 трлн

Общий долг на 31.12.2020г: $1,767.20 трлн

Общий долг на 31.12.2021г: $1,757.96 трлн

Общий долг на 31.12.2022г: $1,698.81 трлн

Общий долг на 31.12.2023г: $1,745.03 трлн

Общий долг на 31.03.2024г: $1,776.48 трлн

Выручка 2019г: $85,063 млрд

Выручка 1 кв 2020г: $17,717 млрд

Выручка 2020г: $74,264 млрд

Выручка 1 кв 2021г: $18,532 млрд

Выручка 2021г: $78,492 млрд

Выручка 1 кв 2022г: $17,728 млрд

Выручка 2022г: $74,368 млрд

Выручка 1 кв 2023г: $20,729 млрд

Выручка 6 мес 2023г: $41,262 млрд

Выручка 9 мес 2023г: $62,119 млрд

Выручка 2023г: $82,597 млрд

Выручка 1 кв 2024г: $20,863 млрд

Прибыль 1 кв 2019г: $5,860 млрд

Прибыль 2019г: $20,041 млрд

Прибыль 1 кв 2020г: $653 млн

Прибыль 2020г: $3,662 млрд

Прибыль 1 кв 2021г: $4,636 млрд

Прибыль 2021г: $21,548 млрд

( Читать дальше )

Wells Fargo повысил цель S&P 500 на конец года до 5535, что является одним из самых высоких прогнозов на Уолл-стрит.

- 09 апреля 2024, 18:06

- |

April 9, 2024 at 5:54 PM GMT+3

Wells Fargo (WFC) повысил целевой показатель S&P 500 (^GSPC) на конец года до 5 535, что является одним из самых высоких прогнозов на Уолл-стрит.

Банк сослался на рост AI, перспективы предстоящей прибыли и ожидания инвесторов относительно снижения процентных ставок Федеральной резервной системой в качестве нескольких причин для повышения прогноза.

finance.yahoo.com/video/wells-fargo-raises-p-500-145440414.html

( Читать дальше )

Wells Fargo & Co. — Прибыль 2023г: $19,142 млрд (+40% г/г). Дивы кв $0,35. Отсечка 1 февраля 2024г

- 14 января 2024, 15:49

- |

As of October 20, 2023 – 3,631,639,714 shares of common stock were outstanding.

www.sec.gov/ix?doc=/Archives/edgar/data/72971/000007297123000170/wfc-20230930.htm

Капитализация на 12.01.2024г: $172,394 млрд

Общий долг на 31.12.2020г: $1,767.20 трлн

Общий долг на 31.12.2021г: $1,757.96 трлн

Общий долг на 31.12.2022г: $1,698.81 трлн

Общий долг на 31.12.2023г: $1,745.03 трлн

Выручка 2020г: $74,264 млрд

Выручка 9 мес 2021г: $57,636 млрд

Выручка 2021г: $78,492 млрд

Выручка 9 мес 2022г: $54,334 млрд

Выручка 2022г: $74,368 млрд

Выручка 1 кв 2023г: $20,729 млрд

Выручка 6 мес 2023г: $41,262 млрд

Выручка 9 мес 2023г: $62,119 млрд

Выручка 2023г: $82,597 млрд

Прибыль 9 мес 2018г: $16,676 млрд

Прибыль 2019г: $20,041 млрд

Прибыль 9 мес 2020г: $370 млн

Прибыль 2020г: $3,662 млрд

Прибыль 9 мес 2021г: $15,798 млрд

Прибыль 2021г: $21,548 млрд

Прибыль 9 мес 2022г: $10,522 млрд

Прибыль 2022г: $13,677 млрд

Прибыль 1 кв 2023г: $4,991 млрд

Прибыль 6 мес 2023г: $9,929 млрд

Прибыль 9 мес 2023г: $15,696 млрд

Прибыль 2023г: $19,142 млрд

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал